индекс московской биржи

Аппетит к риску возвращается: ОФЗ на максимумах

- 06 февраля 2020, 11:02

- |

В среду, 5 февраля 2020 года, Минфин РФ продал ОФЗ на аукционах на общую сумму 116,2 млрд руб., что стало максимальным объемом размещения с 15 мая 2019 г., когда были размещены облигации на сумму 134,7 млрд руб. По мнению аналитиков Поляков Финанс, это обусловлено реинвестированием инвесторами в новые бумаги части средств от погашения на прошлой неделе двух выпусков ОФЗ на общую сумму 280 млрд руб., а также возвращением аппетита к риску у инвесторов.

В свою очередь рынок российских евробондов выглядит спокойным: рынки, номинированные в долларах, демонстрируют слабую динамику. Российская суверенная кривая и корпоративный сегмент по итогам среды не дали ценовых движений.

По итогам прошедших торгов индекс МосБиржи вырос на 0,54% и закрылся на уровне в 3114,25 пункта.

Российский рубль завершил среду на уровне в 62,87 и прибавил 0,37% по отношению к американскому доллару. Рубль продолжает укреплять свои позиции на фоне роста валют развивающихся рынков.

#ПоляковФинанс #ЕгорБуйнов

- комментировать

- Комментарии ( 0 )

Варианты коррекции Индекса Мосбиржи и цены на акции

- 30 января 2020, 20:20

- |

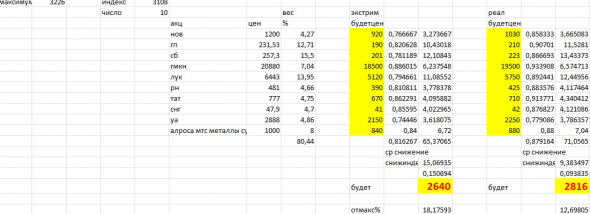

Решил посчитать и вспомнить ,

какие цены возможные будут при коррекции до нормальных ( или даже очень низких),

обоснованных или необоснованных в моменте цен.

Получилась вот такая картинка.

Прикидка очень грубая, но для понимания и освежения памяти нормально.

Прогноз прикидка от февраля 19 года, какие цены должны будут быть при индексе 2600, 2850, 3250 все сбылись ( когда индекс рос и рос и были чудные и небесные невиданные доселе 2300-2400).

Правда по ценам кое-что не попало до сих пор, т.к. все равномерно считалось же, но это мелочи.

Кто что думает и что говорит у кого ТА на среднесроке ?

ФА и разум отбросим.

В общем, хочу и жду коррекцию нормальную, на чем не знаю, просто так.

Считаю сейчас раздачу во 2 эшелоне и шлаках почти законченной.

Российские инвесторы ожидают снижения уровня ключевой ставки

- 21 января 2020, 10:37

- |

В понедельник, 20 января, был выходным днем в США (День Мартина Лютера Кинга) и сказался на характере торгов российскими евробондами.

Активными выглядели бумаги в отличных от доллара США валютах. Для Поляков Финанс интересным оказался евробонд «РЖД» с погашением в 2031 г. в британских фунтах, который с начала 2020 г. Вырос в цене на 30 б. п. в связи с тем, что рынок фьючерсов предполагает высокую вероятность снижения ставки рефинансирования Банка Англии на заседании 30 января 2020 г. Отсутствие американских инвесторов также повлияло на активность на локальном долговом рынке. В секторе ОФЗ цены не менялись, поскольку российские инвесторы не стали использовать этот день для распродаж, ожидая снижения уровня ключевой ставки на февральском заседании российского ЦБ.

Нефтяные котировки по итогам прошедших торгов закрылись на отметке $65,25. Такому исходу предшествовала ситуация в Ливии, где из-за протестов были приостановлены работа нефтяных месторождений аш-Шарара, эль-Филь и Хамада и отгрузка нефти из ключевых портов страны. Она стала поводом для спекулятивного роста цены фьючерсного контракта Brent. Однако теперь можно снова ожидать возврата цены эталонного сорта Brent.

Индекс МосБиржи вырос на 0,72%, закрывшись на отметке 3219,92 пункта.

Российский рынок евробондов активно стартовал 2020 год

- 14 января 2020, 10:40

- |

Индекс МосБиржи в понедельник, 13 января, вырос на 0,9% и закрылся на отметке в 3151,69 пункта. В свою очередь российские фондовые площадки вчера сформировали шесть зеленых свечей подряд. Это стало возможным благодаря тому, что в завершении торгов инвесторы стали активно покупать.

Наибольший рост 13 января показали акции «ИнтерРАО» (+6,14%), «ЭнелРос» (+4,47%), ГДР ENPL (+4,15%), «Газпромнефть» (+4,14%). Сильное снижение продемонстрировали «МРСК Волги» (-5,11%), «МРСК ЦП» (-4,53%), «М.Видео» (-1,99%). По МРСК снижение произошло из-за выплаты дивидендов, то есть вполне закономерное, а М-Видео продолжает снижаться с момента достижения акциями компании так называемой справедливой оценки в 601, а далее часть инвесторов начали фиксацию прибыли.

Сектор ОФЗ достигает новые исторические максимумы в связи с активностью нерезидентов. Цены наиболее «дальних» бумаг увеличились на 40-50 б. п. В текущем моменте кривая ОФЗ (6,4%) стремится к уровню ключевой ставки ЦБ РФ (6,25%).

Что касается российских евробондов, то вчера они выглядели значительно лучше своих аналогов: ценовой прирост вдоль долларовой кривой составил 15 б. п. Ярким событием в этом отношении стало то, что 13 января «ФосАгро» инициировала встречи с инвесторами, по итогам которых может разместить евробонды в долларах.

В корпоративном сегменте, по мнению аналитиков Поляков Финанс, привлекателен «вечный» выпуск МКБ, увеличившийся в цене по итогам торгов 13 января, на что повлияла информация о том, что данный эмитент с 15 января проведет серию встреч с инвесторами в США, Европе и Азии, по итогам которых планирует разместить новый выпуск долларовых евробондов со сроком обращения 5 лет.

Таким образом, начало 2020 года на российском рынке евробондов проходит активно.

Какие тенденции на финансовом рынке в начале 2020 года

- 08 января 2020, 15:43

- |

( Читать дальше )

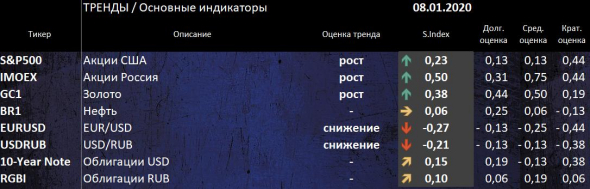

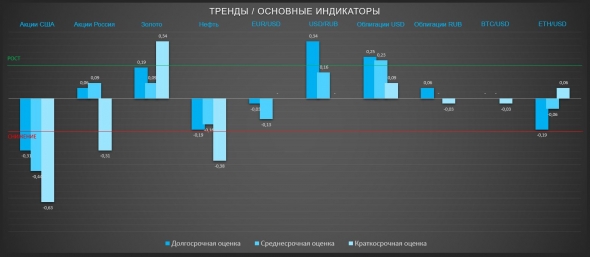

ТРЕНДЫ / Основные индикаторы

- 12 декабря 2019, 14:44

- |

Позитивные настроения продолжаются, рынки совсем забыли про возможный негатив

Позитивные настроения продолжаются, рынки совсем забыли про возможный негатив| Тикер | Описание | Оценка тренда | S.Index | Долг. оценка | Сред. оценка | Крат. оценка |

| S&P500 | Акции США | рост | 0,29 | 0,25 | 0,13 | 0,50 |

| IMOEX | Акции Россия | рост | 0,25 | — 0,19 | 0,38 | 0,56 |

| GC1 | Золото | — | 0,19 | 0,13 | 0,31 | 0,13 |

| BR1 | Нефть | рост | 0,27 | 0,25 | 0,38 | 0,19 |

| EURUSD | EUR/USD | — | 0,13 | — | 0,31 | 0,06 |

| USDRUB | USD/RUB | снижение | -0,21 | 0,13 | — 0,31 | — 0,44 |

| 10-Year Note | Облигации USD | — |

( Читать дальше )

Как ведет себя Московская Биржа в праздники США

- 29 ноября 2019, 00:15

- |

Робкие выводы:

1. Перед Днем Президентов можно шортить фьюч мамбы.

2. Перед Днем Труда можно покупать фьюч мамбы.

Если вы увидели что-то полезное в этой таблице, пишите в комментах.

Портфель "ПЛОТВЫ". Прошел 1 год.

- 27 октября 2019, 12:04

- |

Карлсон снова с вами, а это значит настало время немного «пошалить» на тему финансового рынка.

1,5 или даже 2 года назад у меня с Робот Бендер был спор кто быстрее из 800 000 рублей поднимется до заветной планки 1 000 000 рублей, ну т.е. сделает +25 % к начальному капиталу.

Моя стратегия была — направленная покупка голых опционов Ri/Si.

Все ждали тогда кризиса, напряжение витало в воздухе, прямо как сейчас вот один в один (сегодня у нас есть нереализованный риск импичмента), а тогда Трамп противостоял человеку-ракете и все гадали когда же они бахнут друг по дружке, но ничего такого не произошло, риски ядерной войны не реализовались, опционы успешно сгорели. Большую часть потерянных денег я отбил затем покупкой Алросы с большим плечом (бумага вырастала на +50%), это было сложное время в моей жизни, с плечом сидел не только в Алросе, но и в ФСК ЕЭС, одна бумага выстрелила, другая — нет.

Основной вывод конечно же можно сделать следующий:

( Читать дальше )

Негативное начало недели и продолжение распродажи акций (ТРЕНДЫ / Основные индикаторы)

- 12 августа 2019, 13:06

- |

Продаем/шортим американский рынок и нефть, покупаем золото и доллар/рубль...

17:00 Обновление

Продажа/шорт нефти отменяется из-за локального роста. Возобновление продаж при снижении ниже 58,00 по Brent. Доллар/рубль под вопросом, но пока что держим. При откате вниз на глобальном ослаблении доллара и росте нефти лучше закрыть лонг в доллар/рубль.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал