инград

Инград и Сбербанк будут развивать проект «Умный дом»

- 21 июля 2021, 13:03

- |

Проект предполагает создание инновационных жилых комплексов с единой цифровой средой управления всей инфраструктурой.

Запуск проекта планируется в ЖК бизнес-премиум класса FORIVER, расположенном в исторической части Москвы.

«Сбербанк-Телеком» выступит единым проектировщиком и поставщиком технологических сервисов и продуктов «Умный город» на базе собственной платформы Интернета вещей, объединяющей продукты и технологии компаний экосистемы Сбер: SberCloud, SberDevices, компании «Современные технологии», группы ЦРТ и других.

Инград (ingrad.ru)

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 19 июля 2021, 08:21

- |

ОПЕК+ согласовала параметры роста производства нефти

Страны ОПЕК+ смогли разрешить противоречия, грозившие разрушить достижения последнего года стабилизации нефтяного рынка, и договорились о темпах роста добычи. С августа и до конца года альянс будет увеличивать ее на 400 тыс. баррелей в сутки ежемесячно и намерен по возможности придерживаться этого темпа и в следующем году. В таком случае сделка ОПЕК+ может завершиться в сентябре 2022 года. ОАЭ, которые противились продлению сделки за пределы первого квартала 2022 года, была сделана уступка: с мая страна, как и РФ, Саудовская Аравия, Кувейт и Ирак, сможет существенно увеличить добычу.

https://www.kommersant.ru/doc/4908306

«Красное & белое» планирует IPO

Прошлогодний успех Ozon и Fix Price при выходе на биржу подтолкнул других ритейлеров последовать этому пути. Как стало известно “Ъ”, Игорь Кесаев, Сергей Кациев и Сергей Студенников после закрытия сделки по продаже «Дикси» «Магниту» займутся подготовкой к IPO своей сети алкомаркетов «Красное & белое». Пока бизнес ритейлера может оцениваться на уровне 245 млрд руб.

https://www.kommersant.ru/doc/4908223

Инвесторы вновь проявили интерес к ИТ-компаниям

После двухмесячного перерыва самым популярным направлением для инвестирования стали акции высокотехнологичных компаний. За минувшую неделю международные инвесторы вложили в фонды, ориентированные на этот сегмент фондового рынка, свыше $1,4 млрд. Растет интерес к подобным вложениям и со стороны российских частных инвесторов.

https://www.kommersant.ru/doc/4907755

( Читать дальше )

Сделки по системе трейд-ин Инграда в 1 п/г +2%, до ₽4,6 млрд

- 12 июля 2021, 11:41

- |

Инград в 1-м полугодии 2021 года заключил ок ло 300 сделок в рамках программы «Настоящий TRADE-IN от INGRAD».

Общий объем сделок увеличился на 2% до 4,6 млрд рублей по сравнению с 1-м полугодием 2020 года.

Доля сделок TRADE-IN в общей структуре продаж компании занимает в январе-июне около 15%.

По итогам 2021 года планируется нарастить этот показатель до 17-20%.

Компания считает, что «с учетом увеличения ключевой ставки, существенных изменений в программе ипотеки с господдержкой, а также ростом ставок по выдаваемым кредитам, доля обращений и сделок по программе TRADE-IN будет расти»

Инград (ingrad.ru)

В девелоперах Инград, Самолет, ПИК, А101 рассказали о способах поддержания спроса в Москве после изменения условий госпрограммы льготной ипотеки

- 06 июля 2021, 18:15

- |

В пиковые месяцы 82% ипотечных сделок проходило по программе льготной ипотеки. Как известно, после 1 июля условия госпрограммы скорректировались и доступный лимит в Москве уменьшился с 12 до 3 млн рублей. На сегодняшний день в такой лимит укладывается около 10-15% покупателей «Инграда». При этом большая часть покупателей уже вынуждена оформлять ипотеку по рыночным ставкам (сейчас это от 7,85%)

Директор по развитию партнерских программ группы "Самолет" Алена Анцышкина сказала, что кредит на сумму 3 млн рублей берут только 20% клиентов застройщика, тогда как средняя сумма ипотеки на текущий момент составляет 5 млн рублей.

Некоторые застройщики подготовили свои собственные продукты субсидирования ипотеки.

У "Инграда" действует программа, в рамках которой заемщик сам может выбрать либо минимальную ставку в 0,01% на первый год, а далее 7,85%; либо 6,2% годовых на весь срок кредитования. С июля «Инград» запустил программу «Ипотека траншами», которая подразумевает оплату 0,12% от стоимости квартиры, пока она строится, а после получения ключей действует ставка в 8%. Еще одно предложение — ипотека под 7,85% годовых на весь срок кредитования с первым взносом от 3% стоимости жилья.

"Самолет" согласовал несколько программ со Сбербанком, ВТБ, Альфа-банком и другими банками со ставкой 6% и ниже на весь срок кредитования. Для семей с первым ребенком, родившимся после января 2018 года, в «Самолете» предлагают ставку от 1,8% на 20 лет. Кроме того, есть предложение со ставкой 2,99% на срок кредита 20 лет.

ПИК с 1 по 15 июля запустил во всех своих проектах ипотеку от Сбербанка под 6,5%. Предлагается большой лимит по сумме кредита — до 60 млн рублей. Помимо сниженных ипотечных ставок, для поддержания спроса некоторые московские девелоперы начали также предлагать скидки.

Level Group объявил о 20% дисконте на недвижимость в некоторых своих проектах до 15 июля.

Произойдет ли сокращение спроса

Коммерческий директор группы компаний "А101" Анна Боим — во многом поддерживать рабочий уровень спроса на рынке Москвы поможет программа семейной ипотеки, которая сохраняет выгодную ставку и прежнюю максимальную сумму кредита, но распространяется теперь и на семьи с одним ребенком, если он родился в 2018 году или позже.

Льготные условия покупки квартиры в Москве не сохранены для сравнительно небольшой аудитории инвесторов, покупающих компактные лоты для последующей сдачи в аренду. В 2020 году доля таких клиентов выросла на 6-7%.Теперь же, как представляется, эта аудитория уйдет с рынка, но доля клиентов, покупающих для собственного проживания квартиры семейного формата, едва ли заметно сократится. Поэтому серьезного сокращения спроса за пределами «инвестиционных» 6-7% может и не произойтиЗастройщики в Москве после изменения льготной ипотеки ищут способы поддержать спрос (fomag.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 28 июня 2021, 08:18

- |

Российский уголь пойдет путем чучхе. Возобновились транзитные поставки через КНДР

В условиях высоких цен на уголь российские экспортеры решились вернуться к поставкам угля в Северную Корею, несмотря на необходимость согласования с ООН и потенциальные риски санкций. В первом квартале из России в КНДР впервые с 2018 года были поставлены 15 тыс. тонн угля, которые затем, вероятно, были перенаправлены транзитом в Китай через порт Раджин. Аналитики напоминают, что в условиях дефицита перевалочных мощностей на Дальнем Востоке у Раджина есть свои преимущества, однако далеко не для всех экспортеров они перевешивают страх перед санкциями.

https://www.kommersant.ru/doc/4877677

Энергосистема Европы испытала тепловой удар. Цены на электроэнергию растут из-за жары

Аномальная жара привела к резкому росту цен на электроэнергию в Прибалтике и Восточной Европе: спотовые цены в некоторых странах в моменте превышали рекордные отметки в €100 за 1 МВт•ч. Спрос на энергию растет с начала июня, но из-за слабого ветра покрывать дефицит приходится более дорогими ТЭС на ископаемом топливе. Еще одна причина высоких цен — невозможность увеличить поставки электроэнергии из России из-за плановых ремонтов сетевой инфраструктуры в Прибалтике.

https://www.kommersant.ru/doc/4877670

Иностранные инвесторы нашли новый повод сократить вложения в Россию

Интерес международных инвесторов резко снизился и к рынку акций, и к рынку облигаций. На минувшей неделе они вывели из российских фондов $60 млн, первый отрицательный результат с ноября прошлого года. Инвесторы распродают активы на всех рынках после неожиданно жестких комментариев ФРС, которые свидетельствуют о близком сворачивании монетарных стимулов. В дополнение к этому российские активы подвержены усилившимся эпидемиологическим рискам.

https://www.kommersant.ru/doc/4877682

Фондовое пополнение. Какие новые инструменты стали доступны частным инвесторам

Второй квартал был богат на расширение линеек паевых фондов крупнейшими управляющими компаниями. Частным инвесторам предлагались как биржевые, так и открытые ПИФы, которые были ориентированы не только на различные активы, но и на различный риск-профиль клиентов. При этом компании планируют расширять финансовый инструментарий, вводя в оборот фонды, ориентированные на исламские инвестиции или на операции репо с центральным контрагентом.

https://www.kommersant.ru/doc/4877125

( Читать дальше )

Еще раз о льготной ипотеке

- 10 июня 2021, 17:20

- |

Еще раз поясню почему высказывание такой позиции (в лучшем случае) — проявление жуткой безалаберности.

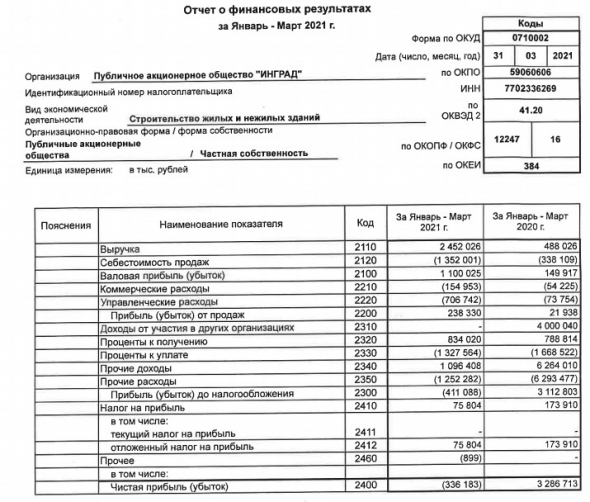

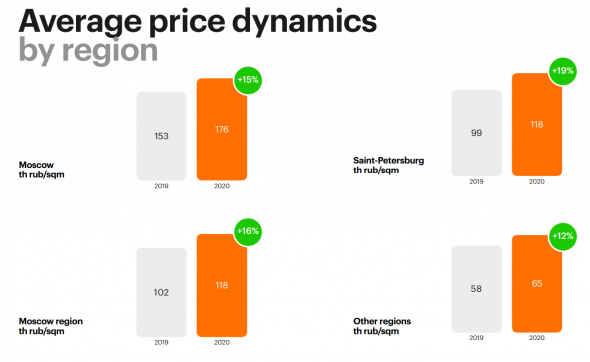

Уточню, что речь идет о застройщиках, торгующихся на Мосбирже: ПИК, Эталон, ЛСР, Инград и Самолет. Напомню, что помимо небольшого увеличения ставки (+0.5 п.п. до 7%) произошло и урезание лимитов: теперь во всех регионах он составляет 3М (было 6М, а в Мск, СПб, МО и ЛО — 12М). Приведу слайд из презентации ПИКа — самого «ширпотребного» застройщика из списка:

Подчеркну, что тут речь о средних ценах за 20й год (сейчас они и того выше). то же это значит? Что же это значит?

Для Москвы льготная ипотека покрывает в среднем где-то 15 квадратных метра (у других застройщиков из-за более высокого класса жилья и того меньше). В Питере и Московской области — чуть полегче двадцать с копейками квадратов. Нетрудно догадаться, что такая поддержка поможет только очень редких случаях.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 09 июня 2021, 08:18

- |

Управляющие компании ориентируются на новых инвесторов

На фоне роста количества частных инвесторов на фондовом рынке управляющие компании стараются расширить предложение биржевых финансовых инструментов. В этом году сразу две УК — «Атон Менеджмент» и «Сбер Управление активами» — вывели на рынок линейки паевых фондов. Во втором случае фонды позиционируются не по классам активов, а по уровню риска, и рассчитаны на начинающих инвесторов. При этом участники рынка отмечают, что инвесторы с опытом могут самостоятельно собрать аналогичные портфели.

https://www.kommersant.ru/doc/4849065

Граждане готовы безвозмездно финансировать вдохновляющие их крауд-проекты

Россияне участвуют в краудфандинговых проектах не ради инвестиционной выгоды, а в бескорыстном желании решить социальную проблему или помочь автору идеи деньгами. Об этом говорят представители крупнейшей в России краудфандинговой платформы Planeta.ru и Ассоциации операторов инвестиционных платформ, которые изучили мотивацию пользователей. Сооснователь Planeta.ru Федор Мурачковский отметил, что в этом особенность краудфандинга в России: за рубежом люди, как правило, поддерживают проекты из-за желания получить часть будущей прибыли. В 2020 году, несмотря на кризис, вызванный пандемией, средний чек донаций на Planeta.ru вырос на 6%, а общий сбор составил 209 млн руб. Чаще всего россияне финансируют научные, просветительские и творческие проекты.

https://www.kommersant.ru/doc/4849237

( Читать дальше )

Дивиденды ИНГРАД составят ₽36,39 на акцию

- 28 мая 2021, 09:51

- |

Предложить годовому Общему собранию акционеров ПАО «ИНГРАД» утвердить дату, на которую определяются лица, имеющие право на получение дивидендов по итогам 2020г. — на 18 июля 2021 года.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал