инвестиции

NIO

- 13 января 2021, 17:22

- |

🧑💻По мнению аналитиков, автопроизводитель Nio имеет «хорошие возможности» для захвата большей части рынка электромобилей Китая.

NIO запустил в массовое производство электромобиль с самым дальним в мире запасом хода.

💡Китайский стартап по производству электромобилей Nio выпустил свой первый седан et7 с технологией автономного вождения, которая, по его утверждениям, превосходит Tesla.

Электромобиль NIO ET7 Standard Edition имеет запас хода 500 километров при использовании аккумуляторной батареи на 70 кВтч, что примерно на 7% больше, чем у Tesla.

По словам основателя и исполнительного директора NIO Уильяма Ли, вычислительная мощность бортовой компьютерной системы в семь раз превышает вычислительную мощность Tesla FSD.

ET7 является первой моделью электромобиля в мире, оснащенной 8-мегапиксельной автономной HD-камерой, что дает ему значительное преимущество по сравнению с 1,2-мегапиксельной камерой конкурентов.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Технический анализ для долгосрочного инвестора

- 13 января 2021, 15:45

- |

Я не раз писал и говорил в своих интервью, что я не сторонник классического технического анализа. В большей степени это продиктовано моим первым опытом, когда я только «пришел на биржу» вначале 2000-х. В последствии я укрепился в этой мысли, когда в 2017 — 2018 писал с другом собственных роботов. Из массы опробованных идей, почерпнутых из книг по ТА, работала пара, и то с очень серьезными доработками. При этом конечный результат на работах у меня был положительный, но совсем не тот на который я рассчитывал.

Но это не означает, что в своей инвестиционной деятельности я совсем не применяю никакие индикаторы. Правда, я бы скорее охарактеризовал их как статистически-технические. И даже те, которые близки к классическим, я использую иначе, вкладывая в них больше фундаментальных основ из статистики. Об одном из таких индикаторов я писал в статье: "Про один из моих индикаторов — Differential"

В этой статье я хотел бы продемонстрировать те из них, которые являются моими «настольными», и на которые я обращаю внимание как инвестор. К тому же, я теперь их объединил в отдельную удобную программу Python, что в купе с собственной базой SQL, мне позволяет легко оценивать и следить за любым интересующем меня инструментом или экономическим показателем.

( Читать дальше )

Часть 4-0. Как я начал платить себе пенсию в 2032 году.

- 13 января 2021, 14:05

- |

вот пара предыдущих постов:

Часть 3-1. Как я начал платить себе пенсию в 2032 году.

Часть 3-2. Как я начал платить себе пенсию в 2032 году.

Часть 3-3. Как я начал платить себе пенсию в 2032 году.

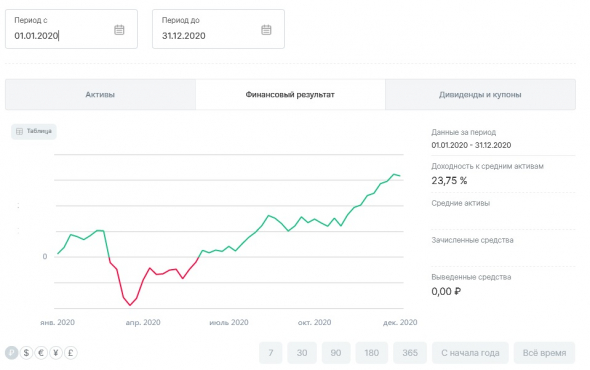

Не буду размазывать тут слюни, как в предыдущий раз и поэтому сразу перейду к делу. Вот такая кривая доходности получилась за 2020 год, не прилагая особых усилий, разве что изредка переворачиваясь с бока на бок, попутно пропёрдывая третью симфонию Бетховена:

Да, не 40%, но и цель не в цене, а в доходности по дивидендам и купонам. Год выдался не из лёгких. Многие примерили корону и надели деревянный макинтош, но мне было не до этого, так как половину весны страдал из-за боли в пояснице, а потом ещё с полгода отходил. Нарастил жировой неприкосновенный запас, чтоб помирать не с голоду. Поэтому теперь есть пузяка, с которой можно играть и использовать как мини-столик. В связи с этим не работал много времени и меньше удалось инвестировать. Но это всё ладно. Перейдём к приятному лицезрению. К Вашему (и моему) вниманию доходность дивидендов и купонов по месяцам:

( Читать дальше )

История о том, как мы Казань (Оргсинтез) ап брали...

- 13 января 2021, 11:31

- |

Друзья, всем привет!

Наступило время трейдерских историй. Сегодня одна из них...

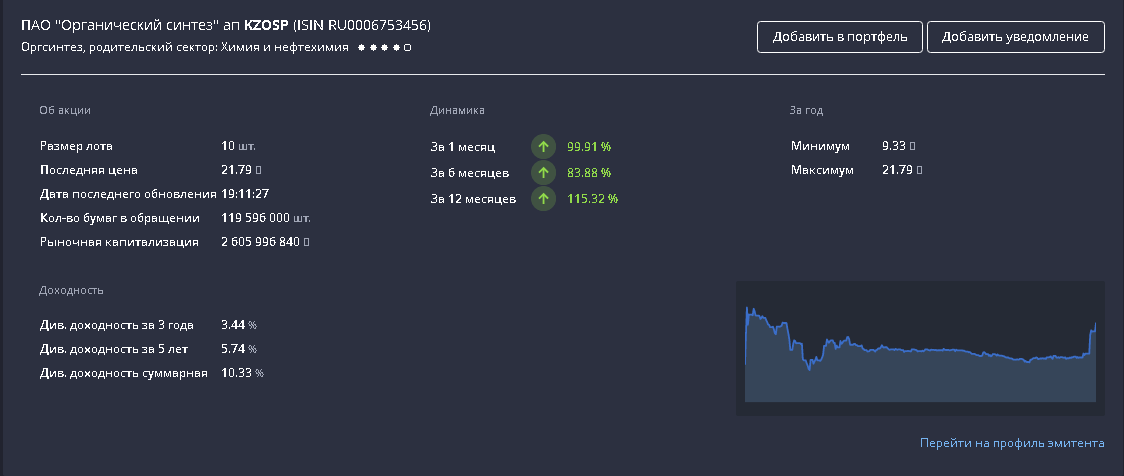

Вторник, 12 января 2021 года, 10:00 — начало торгов на Московской бирже. Акции показывают разнонаправленную динамику и вдруг, буквально через пару часов после начала торговой сессии, в акциях Казаньоргсинтез ап начинается взрывной рост. По итогам торгов на фондовой секции Московской биржи акции Казаньоргсинтез ап показывают рост в +39,95% и взлетают до отметки 21,79 руб. за акцию.

За несколько дней января акции выросли на 99,91%, за 6 месяцев 83,88%, а за 12 месяцев 115,32%. То есть, за пару дней акции восстановили падение года.

Трейдеры и инвесторы не понимают, что произошло. На трейдерских ресурсах все пытаются выяснить и понять, на чем основан фантастический рост привилегированных акций данной компании. Официальной информации нигде нет. Но, в сети распространяется информация о том, что привилегированные акции Казаньоргсинтез могут вырасти в цене в связи с возможной конвертацией в обыкновенные акции, которые стоят значительно дороже привилегированных.

( Читать дальше )

Инвестиции против спекуляций. Вопросы.

- 13 января 2021, 00:14

- |

1. Заметил одну особенность — акции растут при росте рубля и падают, при падении. На рынке это называется — риск офф.

Таким образом имеем.

Рублевые акции — рост вместе с курсом рубля.

Валютные акции — рост акции с параллельным падением бакса и падение акции с ростом бакса.

В итоге — максимальную прибыль в рублях можно получить только в рублевых акциях. В валютных рост сопровождается убытками по баксу.

Для меня вопрос, почему спекулянты в РФ выбирают валютные акции? Если вы верите в рост, не проще набрать индекс ММВБ?

2. По инвестированию тоже вопросы.

Тренд в валютных акциях обычно длится годами. Где гарантия что следующие десять лет тренд не сменится на медвежий?

Дивиденды по валютным акциям до 3% годовых, т.е на уровне инфляции.

Какой смысл инвестировать с такими условиями, не проще потратить деньги здесь и сейчас?

У инвесторов идея такая — зарабатываем бабки, а потом героически пытаемся отбить инфляцию, т.е перенести стоимость денег на будущее.

( Читать дальше )

Автоследование за рептилиями

- 12 января 2021, 22:29

- |

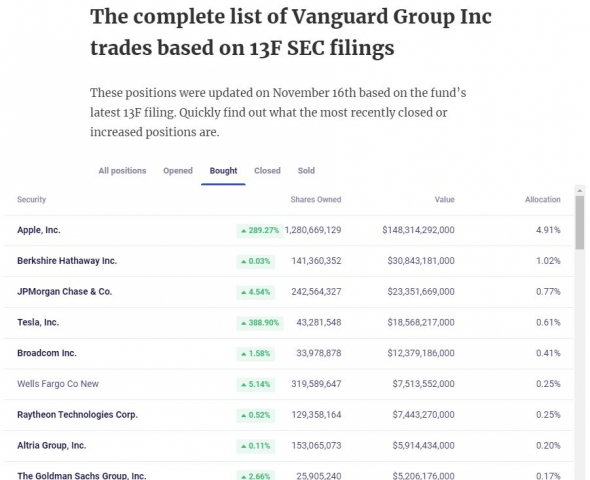

Есть замечательный сайт, на котором большими буквами в удобной форме публикуется ежеквартальная форма 13F самого крупного и самого засекреченного фонда на планете под названием Vanguard (Контора крайне серьезная. Контролируется Ротшильдами, а не каким-то подставным клоуном, типа Баффета). Заходим на сайт через 45 дней после окончания квартала и смотрим табличку изменения доли Vanguard в капитале 4172 американских эмитентов, включая, естественно, FAANGM. Сейчас там висит табличка с ноябрьскими данными (за третий квартал):

Например, в третьем квартале они экстремально увеличили долю в Тесле. Ротшильды — никуя не дети и далеко не дебилы, влюбленные в электроавтомобили. Это хладнокровные и чрезвычайно умные рептилии с непроницаемыми крокодильими взглядами. Если они зашли в Теслу в третьем квартале, значит скоро Тесла вырастет. И уже не важно, что там делает Тесла и какая у нее ебитда. Эта фигня никого не парит на Wall Street. И вас тоже не должна парить.

Поработайте с этой таблицей и повторяйте движения Vanguard. Они покупают — вы покупайте. Они продают — вы продавайте. Следуйте за рептилиями, пока они находятся на вершине финансовой пирамиды. И будет вам счастье.

Всем профита и красивых бесплатных женщин))

Бэби-бум фондового рынка в США

- 12 января 2021, 21:54

- |

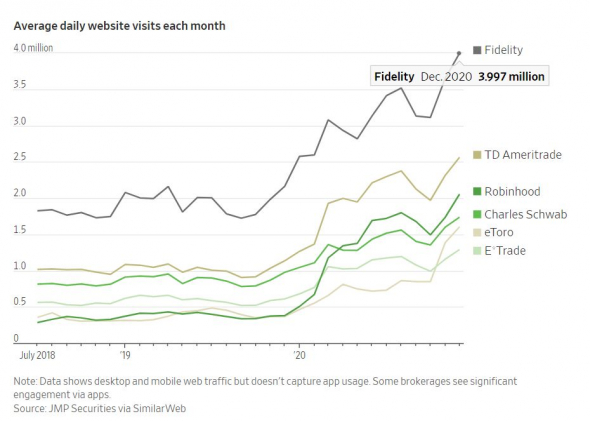

Лично у меня публикация навеяла неоднозначные мысли (они лишь частично связаны с тем, что пишет WSJ). Что же произошло в 2020 г., почему во многих странах независимо от степени успешности внутренних компаний и уровня развития финансовых услуг на фондовый рынок пришли миллионы? Боюсь, не соглашусь с гипотезой, что люди стали ответственней, или качественно улучшились правила игры на рынке.

Непривлекательность банковских депозитов – важное, но недостаточное объяснение (все понимают, это временный, циклический фактор). Все больше склоняюсь примерно к такому пониманию ПРОИЗОШЕДШЕГО И НЕДАЛЕКОГО БУДУЩЕГО. В 2020 г. для людей, столкнувшихся со страшной эпидемией, благодаря, прежде всего, монетарным властям во многих странах был устроен временный праздник-карнавал. Назовем его пандемийный АТТРАКЦИОН АМЕРИКАНСКИХ ГОРОК. По сути – это ОПЦИОН ГИНСПЕНА только не на словах, а на самом деле и в невиданных масштабах. Внезапное падение рынка в марте 2020 г. было компенсировано его последующим управляемым ростом с помощью рекордно низких ставок и QE.

Людям во многих странах мира как бы предложили прокатиться на относительно безопасных американских горках со стремительным спуском вниз и гарантируемым подъемом. Интерес к такому аттракциону усилили локдаун, когда люди из-за временного безделья решили занять себя на рынке. Посредники, снизившие комиссии и предложившие новые геймефицированные технологии. Заинтересованные лидеры мнения в соцсетях. Вертолетные деньги, которые по всем законам теории сбережений, были направлены населением, прежде всего, на внеплановые сбережения (теория жизненного цикла Модильяни прошла торжественным шествием по миру).

Что в итоге? Населению многих стран мира понравился такой аттракцион, как любое зрелище с салютами и раздачей подарков. Эффект привыкания налицо, люди ждут продолжения шоу. Однако боюсь, аттракцион закрывается (ведь деньги на зрелища были взяты из будущих доходов тех же доверчивых обывателей, обожающих бесплатные салюты). Впереди — серые будни, с потерями, низкой и волатильной доходностью активов и несбывшимися ожиданиями.

Если кто-то поверил в сказку о долгосрочных инвесторах – обратите внимание – позитивных новостей о эффективности государственных, корпоративных и индивидуальных пенсионных планов в глобальных деловых СМИ – НЕТ. О пенсионных реформах не пишут даже обычно слово обильные OECD, Всемирный банк, МВФ, ЕБРР… Я бы об этом задумался. Даже такая инновационная тема как цифровые деньги центральных банков, это скорее всего, разговор о будущих социальных пособиях, скоромных государственных пенсий и адресных поддержках от большого брата, не более.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Позиционирование к рынку капитала или зачем нужен портфель

- 12 января 2021, 20:51

- |

Часто, когда я провожу консультации по инвестициям на фондовом рынке, мне задают вопрос, а зачем же нам портфель? Зачем нам трежерис с 1% доходности, или зачем драгоценные металлы, которые то растут, то пять лет стоят во флете? Ведь если мы можем найти акции, которые потенциально принесут десятки (или даже сотни) процентов, зачем нам эти «лишние» части в портфеле, которые просто съедают нашу ликвидность? Мне это все кажется настолько очевидным, что я поначалу впадал в некий ступор, отвечая на него, ну как же «зачем?». Но это отголоски профессиональной деформации, когда многие очевидные вещи, такими вовсе не являются для начинающих.

Дело в том, что мы не знаем, что будет завтра. Я часто это повторяю, но это основа работы на финансовых рынках. Талеб недавно справедливо написал в твиттере «сравните свои прогнозы на начало 2020 года, и с тем, что вы получили по итогу, и признайте, что ваш анализ не очень-то вам и помог» (перевод не дословный, но суть такая же). Если бы мы точно знали, что эта акция или этот актив вырастит в течение определенного срока, мы бы все свои деньги проинвестировали в него, а, возможно, взяли бы еще и плечо. Но проблема в том, что такого знания получить невозможно.

( Читать дальше )

Уроки технологического пузыря от аналитика

- 12 января 2021, 19:17

- |

Аналитик Bernstein Корри Ванг проанализировал отчеты аналитиков во время технологического пузыря на рынке акций США в 1999-2000 годах. Несколько выводов:

1) Все знали, что это пузырь. Инвесторы сравнивали эйфорию на рынке с тюльпаноманией. Этому были посвящены целые конференции.

2) Знать, что это пузырь, не значит, что на нем можно заработать.Есть отчеты аналитиков, которые писали о пузыре и рисках его взрыва с начала 1999 года, то есть за год до начала падения. Но в течение 1999 года индекс Nasdaq вырос еще на 100%.

3) Никто не понял, что пузырь начал сдуваться. Вплоть до лета 2000 года, то есть в течение 3 месяцев после достижения пика рынком, никто не рискнул предположить, что это начало многолетнего тренда на падение рынка.

4) Пузырь был не только в технологическом секторе. Тот период принято называть пузырем доткомов, но Coca Cola торговалась с рекордным P/E на уровне 43x, Pfizer — 92x.

( Читать дальше )

Несколько идей биотехнологических компаний с потенциалом роста в 2021. На фоне роста Eli Lilly на 20% на премаркете.

- 12 января 2021, 18:18

- |

Очень сложно делать фундаментальный анализ биотехнологическим и фармацевтическим компаниям без медицинского образования. Катализаторы роста в гуще специализированных терминов и понятий просто неясны, поэтому на оценку и разбор таких компаний как любителями, так и аналитиками из других секторов надо смотреть с долей увесистого скепсиса. Тем более, что в sell-side отделы инвестбанков с аналитикой по фарме резюме кандидатов без медицинского-биологического опыта и не смотрят. Поэтому остается только читать инвестиционные заметки из этих же банков.

Так вот занимательный отчет попался мне на глаза от BoF ( там весьма четкий фарма отдел и ( по слухам) токсичная атмосфера с невероятно хорошей аналитикой). Поскольку сегодня, одна из компаний-фаворитов BoF, Eli Lilly (NYSE: LLY), поднялась на 20% на премаркете на фоне удачных испытаний второй фазы препарата для лечения болезни Альцгемера ( а в заметке от Bof указывались также такие катализаторы как скорое одобрение препарата для лечения рака груди и новые препараты для диабетиков), то имеет смысл обратить внимание и на другие компании-фавориты аналитиков Bank of America.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал