инвестиции в акции

Свежий Максим Орловский: на фондовом рынке может образоваться пузырь!

- 01 июня 2023, 19:12

- |

Вчера вышло свежее интервью с Максимом Орловским (https://www.youtube.com/watch?v=9iuOWe9YRlM) генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

На чём растём?

Хорошие отчёты, позитивные новости и дивиденды привели к росту фондового рынка.

Любой приход дивидендов будет драйвить рынок, так как у нас действуют жёсткие ограничения, просачивание бумаг, которые приходили из-за рубежа, практически остановлены.

Главное, чтобы не надулся пузырь, как со льготной ипотекой в недвижимости.

Это не происходит быстро, но если глянуть на другие закрытые рынки начиная от Ирана и заканчивая Индией, мы видим дорого оценённые компании по мультипликаторам.

Будет ли коррекция?

Если не будет никаких негативных новостей на фронте, в геополитике, то есть все шансы, что текущие уровни закрепятся.

Дальше всё будет зависеть от отчётов компаний.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 21 )

❗❗❗ ПАО Казаньоргсинтез (#KZOS)

- 29 мая 2023, 11:53

- |

(#KZOS) и

(#KZOS) и ( Читать дальше )

ПАО Фосагро (#PHOR)

- 24 мая 2023, 13:47

- |

А производят их настоящие тяжелоатлеты рынка, такие как #PHOR, приятного чтения

( Читать дальше )

🧙 Собственный Пенсионный Фонд – Март 2023

- 23 мая 2023, 11:29

- |

Портфель, который выжил пришел, чтобы..

С марта прошлого года начались мои публичные инвестиции. Вот несколько фактов об этом событии:

<> Общая сумма вложений выросла в 2 раза (803к₽ против 403,5к₽);

<> Стоимость активов была 345к₽, стала 755,5к₽;

<> Процентное соотношение веса заблокированных ценных бумаг изменилось с 68% до 34%;

<> В этом месяце зафиксирован наилучший результат по портфелю за время публичных инвестиций: -5,9%.

В марте были куплены ценные бумаги следующих компаний:

1) Русал – 30 шт (1 240,5₽)

2) Ozon – 1 шт (1 837,5₽)

3) Яндекс – 1 шт (1 914,4₽)

4) Тинькофф – 2 шт (4 986₽)

5) Газпром – 10 шт (1 700,9₽)

6) ИнтерРАО – 1 000 шт (3 777₽)

7) ВК – 3 шт (1 441,2₽)

8) Х5 Retail Group – 2 шт (2 852₽)

Сумма вложений в ФР – 20 000₽

Комиссия брокера/биржи – 13,81₽

Сумма замороженных активов составила 275 718,99₽ или 34% от стоимости портфеля (в марте того года идентичная сумма занимала 68% долю портфеля).

( Читать дальше )

❗❗❗ ПАО ОГК-2 (#OGKB)❗

- 21 мая 2023, 13:14

- |

Разбираемся вместе, приятного чтения

( Читать дальше )

🍔 Как Dell Technologies задолжал мне гамбургер

- 11 мая 2023, 21:23

- |

Как я вижу эту ситуацию))

Как я вижу эту ситуацию))Хронология

Акцию этой корпорации я приобрел в январе 2022 года, она была крайним кирпичиком моей первоначальной стратегии инвестирования. В отличии от большинства ценных бумаг моего портфеля размещенных на МосБирже, Dell попала в «список избранных» (вместе с первым «кирпичом» — Alibaba), купленных на СПБ бирже.

С наступлением февраля 22 года, все иностранные активы, в том числе и Dell, оказываются заблокированными. Позже выясняется, что технологический гигант решил начать делиться прибылью со своими акционерами в виде дивидендов.

Но не со всеми, выплаты предназначенные для российских инвесторов не дошли/не доходят до адресатов по сей день (видимо заблудились). В принципе похожая ситуация наблюдается у каждой второй иноземной компании, и нечего тут заострять внимание думал я.

Однако, 3 мая мне приходит уведомление о поступлении дивидендов вышеупомянутой компании в размере 5,15₽

( Читать дальше )

Как лопнул ипотечный пузырь в США 2007 – 2008 г. по материалам книги Рея Далио, часть №2. История повторяется?

- 10 мая 2023, 18:17

- |

С первой частью можно ознакомиться по ссылке — ссылка.

Октябрь 2008 года

Экономическая активность продолжала ухудшаться.

В первую неделю октября промышленный индекс PMI ушёл ниже 40 пунктов, объём промышленных заказов снизился на 4%, а число рабочих мест было сокращено на 159 тысяч, что стало худшим месяцем за 5 лет в США.

Рынок акций с 1 по 10 октября снизился на 22%.

Сырьевые товары также отреагировали значительным снижением.

Например, нефть марки Brent снизилась со 100$ до 65$.

( Читать дальше )

⛽ ЛУКОЙЛ (#LKOH): ПОВТОРИМ 2022!

- 10 мая 2023, 11:09

- |

Отчет по РСБУ за 1кв 2023

• Выручка: 455 млрд (-37% г/г)

• Чистая прибыль: 104 млрд (-22% г/г)

Пугает, не так ли?

Давайте разбираться по порядку. Построим данный разбор с позиции возможности Лукойлом выплатить хорошие дивиденды (от 10%).

Исторические данные по РСБУ

Исторические данные по РСБУЛукойл мог выплатить дивиденды за 2022г гораздо больше, чем кажется.

Доля чистой прибыли по РСБУ, которая направлялась на дивиденды:

2018 — 85%

2019 — 94%

2020 — 86%

2021 — 90%

2022 — 57%

Лукойл мог направить на дивиденды от 670 млрд руб (85% от чистой прибыли по РСБУ за 2022г) вместо выплаченных 451 млрд руб. Вероятно, оставшийся кэш направится на поддержание высоких дивов в 2023г.

( Читать дальше )

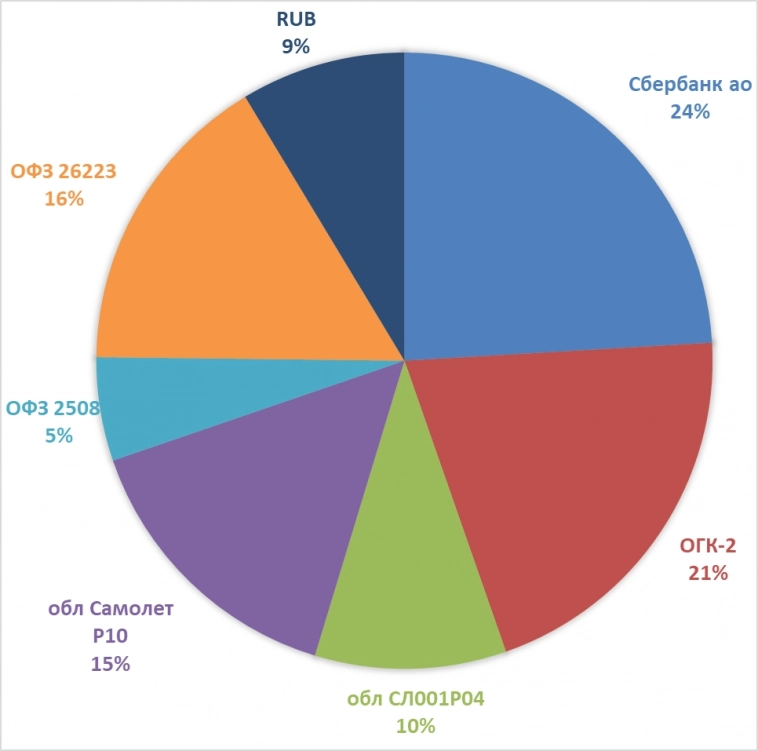

Обзор моего инвестиционного портфеля. Накопленная доходность с начала текущего года +30,53%

- 04 мая 2023, 16:26

- |

Что делал?

1️⃣Продал расписки Ozona по 1763,5. Балансовая цена 984,5. Доходность 79%.

2️⃣Купил облигации Самолёта (P10) на 15% от портфеля.

3️⃣Купил облигации Софтлайна (СЛ001P04) на 10% от портфеля.

4️⃣Купил ОФЗ (26223) на 16% от портфеля.

Какие планы?

Ожидаю укрепление рубля в район 75 рублей за доллар после чего хочу купить замещающие облигации Газпрома с длинным сроком погашения.

Считаю, что пик ставки ФРС пройден и покупка данных бондов — это отличная возможность отыграть снижение.

Можно будет получить неплохую доходность за счёт переоценки тела облигации.

Мысли по рынку

С технической точки зрения рынок смотрится хорошо.

Взяли рубеж в 2500 пунктов по индексу Мосбиржи, а значит, есть шансы сходить в район 2800 – 3000 пунктов, но вот фундаментально сильного апсайда я не вижу.

Полагаю, за счёт прихода дивидендов от крупных компаний наш рынок может быстро закрыть дивидендные гэпы.

В первую очередь я говорю про Сбербанк и Лукойл, но вот дальше за счёт чего расти непонятно, тем более риски растут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал