инвестирование

Рептилоиды против серебра. Серебро VS золота

- 16 октября 2025, 12:13

- |

Часть 1

Мы много писали про серебро (1, 2) и сняли подробное видео, актуально даже сейчас. Серебро — не средство сбережения, а товар, и не надо об этом забывать! А все товары очень волатильны: растут и падают, особенно сильно падают как раз после мощного роста. Всё потому, что на рынок приходят реальные производители этого товара и «убивают» цены.

Никто не знает будущее: слишком много факторов влияет на динамику металлов. Серебро — не инвест актив, хотя в далёком прошлом выполняло функцию денег.

Инвесторы, в первую очередь, хотят сохранить свой портфель и стараются избегать волатильности, риска потерь. Серебро совсем не подходит для инвестиций — оно не средство сбережения. Если посмотреть на историю цен, то с нулевых годов вам пришлось бы долго ждать, чтобы просто продать его «в ноль». А за это время инфляция сделала своё дело.

Серебро только сейчас вернулось к своим максимальным ценам 1980 года! Серебряные быки, которые заплатили 50 долларов тогда, наконец-то празднуют: вышли в плюс (ролик на заставке).

( Читать дальше )

- комментировать

- 285

- Комментарии ( 2 )

ПИК стал полем для спекуляций

- 15 октября 2025, 12:38

- |

🏗 Акции Группы ПИК за последний месяц стремительно ушли в свободное падение, растеряв сразу 30% своей рыночной капитализации. Акционеры в панике сбрасывают бумаги, и на этом фоне я предлагаю вместе с вами разобраться, что происходит с компанией и чего ждать от неё дальше.

💼 Итак, буквально на днях девелопер объявил, что не намерен выкупать дробные доли акций, которые образуются после запланированной консолидации ценных бумаг. Кроме того, эмитент отказался от выплаты дивидендов. Подобные действия — не просто корпоративные решения, это символический разрыв договора между компанией и теми, кто в неё верил!

Впрочем, давайте говорить откровенно, к подобным новостям следовало быть готовым заранее. Группа ПИК уже более трёх лет не общается с инвестиционным сообществом, ограничиваясь соблюдением минимальных требований регуляторов и публикует отчетность по МСФО всего два раза в год. Поэтому, для того чтобы понять, что происходит внутри бизнеса компании, инвесторам приходится собирать информацию буквально по крупицам из разных источников.

( Читать дальше )

💀 Пророчество о криптозакате 📉

- 14 октября 2025, 13:10

- |

Придёт время — и великий криптохаос падёт. Не от запретов или обвалов. Его убьёт то, чего все так жаждали — простота.

Мне кажется, ключевой переломный момент наступит, когда криптовалюты окончательно переберутся на классические, регулируемые биржи. Как только это случится, искусственный ажиотаж, что держится на ощущении «доступности только для избранных», лопнет как мыльный пузырь.

🔥 А пока что индустрия напоминает дымное казино, где каждому обещают золотые горы.

Со стороны кажется, что здесь крутятся бешеные деньги и любой может сорвать куш. Но на деле — это иллюзия. Основную прибыль снимает не рядовой трейдер, а «архитекторы хаоса»: сами биржи, обменники, брокеры и разработчики кошельков. Пока вы пытаетесь угадать тренд — они стабильно зарабатывают на ваших комиссиях.

👑 А что же народ? А народ хочет спокойствия.

Подавляющему большинству инвесторов не нужны seed-фразы, приватные ключи и танцы с тотемом при каждом выводе средств. Их идеал куда проще:

( Читать дальше )

Алкогольная арифметика Novabev Group

- 14 октября 2025, 10:09

- |

🥃 Лидер отечественного алкогольного рынка Novabev Group представил на днях свои операционные результаты за 9 мес. 2025 года, а значит пришло время подвести предварительные итоги и оценить перспективы дальнейшего развития компании.

📉 Итак, с января по сентябрь отгрузки алкогольной продукции сократились на -3% (г/г) до 10,5 млн декалитров. Казалось бы, столь скромное сокращение отгрузок — это в принципе незначительный спад, на фоне общего падения рынка алкогольной продукции на -9% (г/г). Но за сухими цифрами скрывается более глубокая история!

В середине лета, как вы помните, компания стала жертвойкрупномасштабной хакерской атаки, которая на две недели полностью парализовала работу торговой сети ВинЛаб и таможенного склада. А с учётом того, что информация о взломе скрывалась в течение первых двух суток, вероятно, руководство пыталось оперативно устранить проблему самостоятельно. Однако, когда стало ясно, что быстро справиться не получится, компания официально признала инцидент и выпустила пресс-релиз.

( Читать дальше )

Любопытный материал. Смотреть инвесторам.

- 13 октября 2025, 11:41

- |

Ждёт ли рынок акций сюрприза от ЦБ 24 октября?

- 12 октября 2025, 12:22

- |

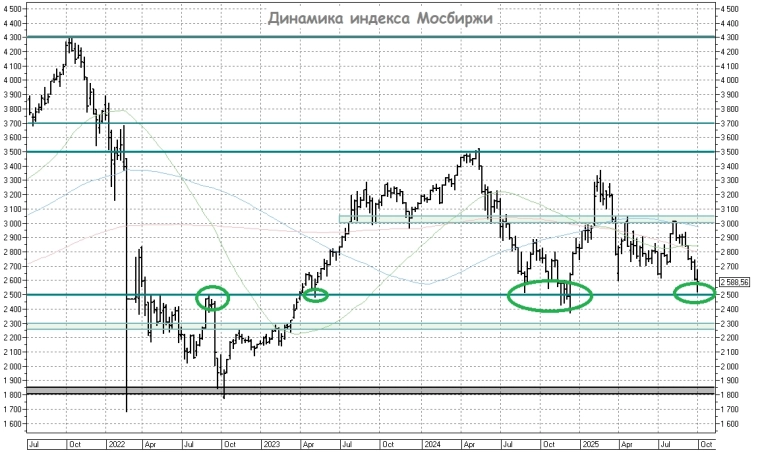

📉 Российский фондовый рынок продолжает чувствовать себя очень не важно, расстроив инвесторов очередным падением, уже пятую неделю подряд. А индекс Мосбиржи в моменте обновил свои 10-месячные минимумы, едва не ввязавшись в борьбу за ключевой уровень 2500 пунктов.

И если к геополитической неопределённости все уже изрядно привыкли за последние 3,5 года, то туманные перспективы дальнейшего снижения ключевой ставки, которое казалось таким реальным ещё совсем недавно, оказывают сильное давление на настроения инвесторов.

И чем ниже погружается на дно российский рынок акций, тем больше это напоминает события годичной давности, когда эмоции зашкаливали, а акции также были никому не нужны. Но потом ЦБ на своём последнем заседании взял — и удивил всех своим неожиданным решением сохранить ставку на уровне 21%, в то время как большинство ждали её повышения, обеспечив тем самым инвесторам отличное предновогоднее настроение.

❓ Не преподнесёт ли ЦБ приятный сюрприз на этот раз?

Рискну предположить, что приятный сюрприз возможен, даже на ближайшем заседании 24 октября. Поводом для моих оптимистичных настроений стал состоявшийся в Сириусе финансовый форум Финополис-2025, на котором мне посчастливилось побывать, и на котором я воочию увидел и прочувствовал изменение настроений у главы ЦБ Эльвиры Набиуллиной.

( Читать дальше )

Цели инвестирования Настоящего Индейца

- 09 октября 2025, 08:11

- |

Небольшой домик в красивом месте.

Частная медицина высокого уровня.

Много свободного времени.

Путешествия.

Надежность, изоляция, долгосрочность, независимость от настроений правительств, режимов, движений экономики и т.п. внешних факторов.

(Изменить/добавить по личным предпочтениям)

Что не входит в цели инвестирования:

Максимальная скорость роста, не является целью. Скорость можно увеличивать, но лишь до тех пор пока она не начинает уменьшать надежность. И не начинает ставить надежность под угрозу, и не ставит в зависимость от внешней среды (экономики и т.п.).

Зажиточность и состоятельность. Высокое место в социальной иерархии, квартира в центре, мерседес и т.п. Это сродни тяги к сладкому, желание доминантности, исторический атавизм, желание забраться на пальму повыше и потрясти огромным членом, чтоб все макаки вокруг знали кто главный бабуин. Относится в равной степени к мужчинам и женщинам. Исключение — eсли зажиточность и состоятельность дается легко и без усилий, не повышает рисков, затрат времени — ну тогда пусть будет.

( Читать дальше )

ВТБ: на дне или всё ещё в поисках дна?

- 06 октября 2025, 08:45

- |

🏛 В конце сентября Банк ВТБ завершил размещение допэмиссии акций по цене 67 руб., и сегодня мы наблюдаем, как котировки вновь спустились обратно к этой отметке. Станет ли эта точка отправной для нового роста или же нас ждёт дальнейшее погружение в бездну? Давайте вместе обсудим текущую ситуацию.

Начнём, пожалуй, с того, что падение акций ВТБ не является каким-то обособленным феноменом — по сути бумаги движутся в одном ритме с остальным банковским сектором. Ещё в начале сентября инвесторы с уверенностью смотрели в будущее, ожидая снижения ключевой ставки до 14–15% к концу текущего года. Однако объявление параметров федерального бюджета на 2026 год спутало все карты, и теперь многие ожидают сохранения текущей ставки на уровне 17% вплоть до весны следующего года. Разумеется, это оказывает сильное давление на весь банковский сектор, особенно на ВТБ, который традиционно чутко реагирует на любые изменения ключевой ставки.

📊 Здесь самое время сравнить ВТБ с другим банковским гигантом — Сбером.

( Читать дальше )

Обладает ли ФосАгро значительным потенциалом ⁉️

- 03 октября 2025, 16:07

- |

💭 Проведем анализ инвестиционной привлекательности компании...

💰 Финансовая часть (2 кв 2025)

📊 Выручка увеличилась на 13,8% во втором квартале по сравнению с аналогичным периодом прошлого года, однако чистая прибыль сократилась на 19,7%. Основная причина снижения доходов по отношению к первому кварталу — уменьшение объема продаж. В первом квартале были реализованы накопленные ранее запасы продукции. Значительное снижение прибыли обусловлено влиянием курсовых разниц, кроме того, уменьшилась валовая рентабельность бизнеса.

↗️ Показатель EBITDA продемонстрировал положительную динамику, увеличившись на 28,3%.

💳 Общий чистый долг сократился благодаря позитивному влиянию свободного денежного потока (FCF), а также отмене выплат дивидендов за первый квартал. Соотношение долга к EBITDA составляет 1,2х, что является комфортным уровнем задолженности для возможного восстановления дивидендных выплат.

💱 Значительная доля прироста FCF обусловлена снижением существенной дебиторской задолженности, образовавшейся в конце 2024 года. Однако вскоре этот фактор перестанет оказывать существенное влияние, и уже в третьем квартале его вклад практически сойдет на нет.

( Читать дальше )

Х5 в поиске баланса

- 03 октября 2025, 09:06

- |

🍏 Лидер продуктового ритейла Х5 Group обновил свои финансовые прогнозы на 2025 год. Как это событие отразится на капитализации компании? Давайте вместе попробуем разобраться во всех деталях!

Как вы можете помнить, ещё весной компания проводила День инвестора, где громко заявила о своих амбициозных целях на ближайшие четыре года: в частности, на 2025 год менеджмент обещал рост выручки на +20% (г/г) при рентабельности скорр. EBITDA не менее 6%.

📉 Однако за три месяца до нового года компания решила скорректировать этот прогноз, немного снизив планку по маржинальности до 5,8–6,0%, при этом сохранив прежние ориентиры по выручке. Впрочем, в глобальном смысле все эти изменения в пределах математической погрешности, поэтому окэй.

Смущает другое, а именно — объяснение менеджментом этих небольших корректировок, которое выглядит весьма парадоксально: оказывается, снижение прогноза по маржинальности связано с замедлением спроса на рынке продовольственной розницы! И это притом, что большая часть текущего года проходит под знаком высокой инфляции, которая традиционно стимулирует рост розничных продаж.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал