инвестирование

💥 Взлом Balancer на $116 млн: как одна из самых сложных атак года изменила подход к безопасности в DeFi

- 05 ноября 2025, 16:52

- |

Децентрализованный протокол Balancer подвергся одной из крупнейших атак 2025 года.

По данным аналитических сервисов, злоумышленник вывел активы на сумму около $116 млн, действуя с высокой степенью подготовки и продуманной схемой маскировки транзакций.

⚙️ Ход атаки

Хакер использовал мелкие транши через Tornado Cash — по 0.1 ETH — чтобы не вызывать подозрений.

По словам директора Coinbase Коннора Грогана, средства на кошельке преступника могли быть связаны с другими эксплойтами.

«Атакующий опытен: он грамотно использовал анонимные транзакции, избежал утечек и продемонстрировал высокий уровень понимания on-chain-инфраструктуры», — отметил Гроган.

🧠 Аналитика экспертов

Компания Cyvers Security назвала этот взлом «одной из самых продуманных атак года».

CEO Cyvers Дедди Лавид отметил, что речь идёт не о баге в коде, а об ошибках в операционном управлении и недостаточном уровне мониторинга.

«Аудит больше не гарантирует защиту. Без постоянного анализа активности в смарт-контрактах риски остаются крайне высокими», — подчеркнул эксперт.

( Читать дальше )

- комментировать

- 412

- Комментарии ( 1 )

❓ Что такое облигации и как на них зарабатывают

- 05 ноября 2025, 16:08

- |

Облигации — это один из основных инструментов на финансовом рынке. По сути, это форма займа: покупая облигацию, вы даёте деньги в долг её эмитенту — государству или компании. Эмитент обязуется вернуть номинальную сумму в определённый срок и регулярно выплачивать проценты (купонный доход).

👇Как это работает

Каждая облигация имеет:

1. Номинал — стандартно 1000 рублей (именно эту сумму вам вернут при погашении).

2. Купон — регулярные процентные выплаты, например раз в месяц или раз в полгода.

3. Срок погашения — дата, когда эмитент возвращает номинал.

🌿На чём зарабатывает инвестор?

1. Купонный доход

Основной источник прибыли — выплаты купонов. Если у облигации ставка 18 % годовых, то вы будете получать 180 рублей в год на каждую облигацию номиналом 1000 рублей.

2. Разница в цене (доходность к погашению)

Облигации можно покупать дешевле номинала или продавать дороже. Например, купив облигацию за 950 ₽ и получив обратно 1000 ₽, вы дополнительно заработаете 50 ₽ — помимо купонов.

( Читать дальше )

Новые облигации Росинтера: 24% с возможностью выхода через 1,5 года

- 05 ноября 2025, 15:51

- |

🧐 «Росинтер Ресторантс Холдинг» (или сокращенно Росинтер) спустя два месяца снова выходит на рынок долга и предлагает инвесторам новый выпуск своих облигаций БО-02. Размещение бондов БО-01 в августе на 500 млн руб. оказалось весьма удачным, бонды сейчас торгуются выше номинала, поэтому решено удвоить объём выпуска и собрать с открытого рынка уже 1 млрд рублей!

Что выглядит более чем реально, учитывая громкое имя компании, стоящей за такими известными брендами, как «IL Патио», «Планета Суши», «Шикари» и управляющей по франшизе ресторанами «Вкусно — и точка». Как я вам рассказывал ещё летом, Росинтер – это не просто набор ресторанов. Это публичная компания, акции которой торгуются на бирже под тикером #ROST, обладающей портфелем узнаваемых брендов и, что важнее, уникальными активами в виде ресторанов в ключевых транспортных узлах страны.

💼 Поэтому для желающих получить высокий купонный доход, инвестируя в одного из старейших игроков российского общепита, это очередная хорошая возможность поучаствовать в новом размещении. Просто нужно делать это на небольшую часть портфеля, как и в любом другом подобном случае — забывать о диверсификации никогда нельзя!

( Читать дальше )

Мать и дитя: когда демографический кризис не помеха для бизнеса

- 05 ноября 2025, 09:14

- |

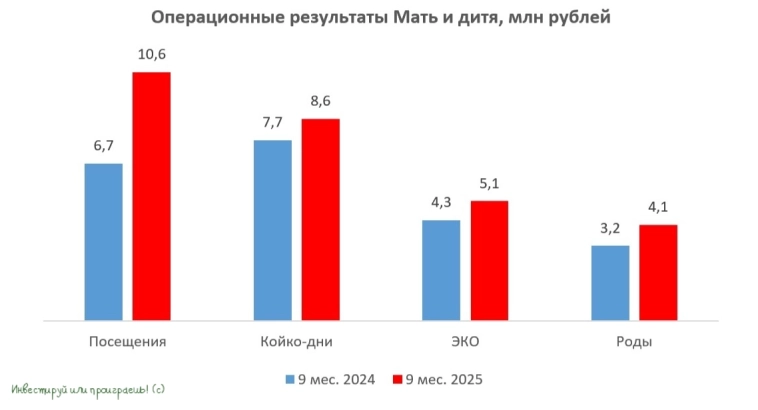

💉 Компания Мать и дитя представила на минувшей неделе свои операционные результаты за 9 мес. 2025 года. Давайте разберёмся, что стоит за этими цифрами и какие перспективы ждут одного из флагманов частного здравоохранения.

📈 Выручка компании с января по сентябрь увеличилась на +28,4% (г/г) до 30,9 млрд руб. Такой результат стал возможен благодаря органическому росту, особенно заметному в амбулаторном направлении, а также благодаря поглощению сети «Эксперт». Это приобретение не только расширило географию присутствия компании, но и усилило диверсификацию доходов.

📈 В отчётном периоде сопоставимая выручка (LFL) показала рост на +15,6%. Рост среднего чека выше инфляции, в сочетании с увеличением потока пациентов в московских госпиталях и клиниках говорят о высоком уровне доверия со стороны клиентов.

А вот динамика пациентопотока в региональных медцентрах неоднородна: в некоторых сегментах наблюдается уверенный рост, в других — охлаждение. Очевидно, что менеджмент планирует использовать потенциал сети «Эксперт» для выравнивания ситуации и усиления притока пациентов в регионах.

( Читать дальше )

Дивиденды + теханализ = сильный сигнал на покупку

- 04 ноября 2025, 10:48

- |

⛽️ Когда я смотрю на такие красивые графики, чётко отрабатывающие диапазон, так и хочется сказать: сейчас самое время покупать!

Теханализ в акциях Транснефти чётко показывает сильный уровень поддержки вблизи уровня 1200 руб., и история уже неоднократно доказывала нам, что такие покупки в большинстве случаев себя оправдывают. Тем более, когда речь идёт о хорошей дивидендной истории с двузначной ДД.

📈 После нашего июльского теханализа, ситуация в этих бумагах кардинально изменилась: если тогда готовиться нужно было к коррекции, и у верхней границы даже не возникало желания наращивать свою позицию, то сейчас — уже совсем другое дело! Мы находимся у нижней границы, и более того — даже пытаемся отскочить от неё уже. Ну разве не хорошая возможность для покупки?

Но ведь как зачастую бывает в подобных случаях, купят не все! Страшно ведь, Томогавками пугаютроссийских частных инвесторов, очередными пакетами санкций и рядом других страшилок. А потом пройдёт время, мы посмотрим налево — и всё вдруг станет очевидно. Тот самый уровень, где вы боялись купить, будет выглядеть как идеальная точка входа. «Как же всё было понятно!» — подумаем мы. Но будет поздно.

( Читать дальше )

ММК в шторме

- 03 ноября 2025, 11:33

- |

🧮 Акции ММК на минувшей неделе обновили свои 3-летние минимумы, и на этом фоне мне стало любопытно заглянуть в финансовую отчётность компании по МСФО за 9 мес. 2025 года. Надо сказать, что цифры в этой отчётности заставляют задуматься, поэтому я предлагаю вместе с вами разобраться, что скрывается за показателями, и есть ли у котировок шансы на отскок с локального дна?

📉 Выручка ММК с января по сентябрь сократилась на -23% (г/г)до 464,1 млрд руб. Это произошло на фоне одновременного падения продаж металлопродукции в натуральном выражениии снижения цен на сталь, которое особенно ускорилось в третьем квартале, несмотря на традиционно высокий сезон. Такое развитие событий говорит о серьёзных глобальных проблемах на рынке, и их сложно игнорировать.

📉 На внутреннем рынке потребление металлопроката в отчётном периоде упало на -15% (г/г). И это притом, что ассоциация «Русская сталь», объединяющая крупнейших отечественных производителей, в начале года прогнозировала снижение производства всего на -6% (г/г). Как мы видим, уже второй год подряд прогнозы по факту оказываются слишком оптимистичными, и производители явно недооценивают влияние жёсткой денежно-кредитной политики Центробанка.

( Читать дальше )

Какой фонд коммерческой недвижимости купить?

- 31 октября 2025, 18:11

- |

🤔 Российский фондовый рынок демонстрирует неутешительную динамику, и с начала года индекс Мосбиржи снизился на -11%, при этом результаты большинства компаний выглядят значительно слабее бенчмарка. И на этом фоне невольно задаёшь себе вопрос: а что же ждёт рынок акций в ближайшем будущем, и как стабилизировать доходность своего портфеля в таких условиях?

🏦 Несмотря на начало цикла смягчения ДКП, ключевая ставка по-прежнему остаётся высокой. Это серьезно снижает инвестиционную привлекательность акций, да и последнее заседание регулятора вызвало у инвесторов смешанные эмоции.

С одной стороны, ставка была снижена на 0,5%, что оказалось лучше консенсуса, который предполагает сохранение ставки. С другой стороны, регулятор ухудшил прогноз по среднегодовой ставке на следующий год. Учитывая, что фондовый рынок всегда живет ожиданиями, такой пересмотр заставил инвесторов вновь закладывать в свои прогнозы пессимистичные сценарии.

Дополнительную нервозность рынку добавила ситуация с налогами. Сначала этой весной министр финансов Антон Силуанов уверенно заявлял, что базовые налоговые условия до 2030 года останутся неизменными, однако уже через полгода рынок был шокирован новостью о повышении НДС с 20% до 22%.

( Читать дальше )

Пенсионный фонд Калифорнии потерял 71% от 468 миллионов долларов инвестиций в чистую энергетику и не сообщает, как именно

- 31 октября 2025, 15:11

- |

Согласно данным государственных архивов, проанализированных Center Square, стоимость фонда CalPERS Clean Energy & Technology Fund (CETF), запущенного в 2007 году, снизилась с 468,4 млн долларов до 138 млн долларов по состоянию на 31 марта 2025 года. Это представляет собой потерю более 330 млн долларов США, даже после выплаты 22 млн долларов США в виде комиссий и издержек управляющим частными инвестициями. Общая доходность CalPERS за 2024–2025 финансовый год составила 11,6%, при этом доходность публичных акций составила 16,8%, а частных — 14,3%.

Согласно данным государственных архивов, проанализированных Center Square, стоимость фонда CalPERS Clean Energy & Technology Fund (CETF), запущенного в 2007 году, снизилась с 468,4 млн долларов до 138 млн долларов по состоянию на 31 марта 2025 года. Это представляет собой потерю более 330 млн долларов США, даже после выплаты 22 млн долларов США в виде комиссий и издержек управляющим частными инвестициями. Общая доходность CalPERS за 2024–2025 финансовый год составила 11,6%, при этом доходность публичных акций составила 16,8%, а частных — 14,3%.( Читать дальше )

Займер: как преуспеть в условиях жесткой ДКП?

- 30 октября 2025, 19:09

- |

🧮 В мире финансов всё стремительно меняется, и некогда привычные границы между различными финансовыми услугами размываются на наших глазах. Одним из ярких примеров такой трансформации стала компания Займер, которая накануне опубликовала свою финансовую отчётность за 3 кв. 2025 года, и которую я предлагаю проанализировать вместе с вами.

📈 Чистые процентные доходы с июля по сентябрь увеличились на +13,5% (г/г)до 5,3 млрд руб. Компания эффективно работает с существующей клиентской базой, сокращая долю досрочных погашений и продлевая сроки займов. Такой подход позволяет ей наращивать процентные доходы даже в столь непростых макроэкономических условиях.

📈 Если говорить про объём выдач новым клиентам, то показатель вырос на +7% (г/г). Ну а повторные клиенты — это ключевой актив бизнеса, и Займер активно работает над их удержанием и вовлечением.

📈 Комиссионные доходы увеличились в 6,5 раз до 673 млн руб. На текущий момент компания предлагает клиентам лишь один продукт – страхование жизни. Однако в отличие от конкурентов, Займер не практикует агрессивные методы продаж, что приносит свои плоды: высокий уровень повторных обращений и довольные клиенты.

( Читать дальше )

ГК Элемент на конференции: российская микроэлектроника и что ждёт акционеров?

- 30 октября 2025, 10:33

- |

💻 На состоявшейся в субботу конференции Смартлаба мне традиционно выпала честь модерировать сессию ГК «Элемент» — компании, которая является национальным центром компетенций в микроэлектронике. Предлагаю вашему вниманию полный вариант презентации с конференции, а также основные тезисы этого выступления:

❓ Господдержка электронной промышленности в 2026 году составит 186,5 млрд руб., но в 2027–2028 гг. сократится до 122–119 млрд руб. Почему такая динамика?

Ну во-первых, стоит отметить, что господдержка в следующем году в 6,3 раза больше 2025 года, поэтому даже в случае снижения до 112-119 млрд руб. показатель будет кратно выше бюджета 2025 года.

Во-вторых, компания пояснила, что фокус смещается в сторону более адресной поддержки реальных производителей и в ускорении внедрения существующих разработок с целью получения экономического эффекта от их применения. При этом льготное кредитование и налоговые послабления остаются: ставка по налогу на прибыль для отрасли сохраняются на уровне 8%, вместо общепринятых 25%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал