доходность

Продаем шлачину! ... :) и лишаем себя хорошей прибыли.

- 24 мая 2021, 18:11

- |

как часто мы слышим такие призывы на форумах посвященных инвестициям? ...

Чаще всего люди выдающие такие фразы — форумные тролли, которые хотят посеять панику и чаще всего в те моменты, когда паника затихает и начинается реверсное движение.

Конечно хомячки, которые в рынок зашли не так давно и не в курсе что и как происходит продают все нажитое как говориться по любой.

У кого как, а у меня в такие моменты возникает желание подставить тазики и закупить то что тролли призывают продавать. Значит им либо надо прикрыть необеспеченную позицию, либо купить подешевле.

Да, конечно стоит сразу посмотреть отчеты, прикинуть рыночную оценку «шлачины» и если она оценена ниже плинтуса начинать набивать закрома как говориться в долгую. На кратное увеличение цены.

За примерами далеко ходить не нужно.

В 2009г. так распродавали ВРАО. по 5к. отдавали на дне — я взял на всю котлету к концу года продал по 50к.

В 2013г. по 8-12к. раздавали ОАК - я взял и в 2015г отдал по 62к.

( Читать дальше )

- комментировать

- Комментарии ( 21 )

Меры господдержки ФСК ЕЭС могут смягчить влияние растущей долговой нагрузки - Атон

- 24 мая 2021, 11:07

- |

Как сообщает Коммерсант, топ-менеджмент государственного электросетевого холдинга Россети не намерен возвращать акционерам прибыль по итогам 2020 года. Компания объясняет это значительным увеличением долговой нагрузки своей «дочки» ФСК из-за финансирования электрификации Восточного полигона для РЖД (ФСК планирует привлечь 122 млрд руб., что может привести к увеличению соотношения чистый долг /EBITDA до 2.5x, согласно консенсусу). Вопрос об отказе от выплат будет рассмотрен 24 мая на заседании совета директоров госхолдинга. При этом, по сообщениям СМИ, эта позиция пока не согласована с Минфином и Росимуществом.

Текущая дивидендная политика компании предполагает выплату 50% чистой прибыли, скорректированной среди прочего на сальдо доходов и расходов от переоценки финансовых вложений и инвестиции. если выплата состоится, она может обеспечить порядка 6% доходности по нашим оценкам. На данный момент мы считаем новость негативной с точки зрения восприятия, однако отметим, что обсуждаются меры господдержки ФСК, в том числе в виде субсидий, которые могут смягчить влияние растущей долговой нагрузки.Атон

Итоги продажи опционов: 603% годовых

- 22 мая 2021, 09:17

- |

Прошло 25 дней как я публично открыл позицию по продаже опционов на волатильность, а это значит, что можно подвести итоги.

По продаже 40 пута на VXX:

Плановая доходность была:

по риску в %:

p = 370/3630*365/25 = 149% годовых.

по марже в %:

p = 370/770*365/25 = 700% годовых.

Фактическая доходность получилась:

по риску в %:

P=(370-52)/3630*365/25=128% годовых

по марже в %:

P=(370-52)/770*365/25=603% годовых

Как видно, фактическая доходность получилась ниже плановой. Причина этого, что опцион пут экспирировался по цене VXX=39.48. Из-за этого доходность уменьшилась на разницу между страйком пута (40) и ценой на экспирации (39.48), то есть на $52.

Продажу пута я благословил для всех желающих, на своем же счете помимо продажи пута я также продавал 60 коллы.

По продаже 40 пута и 60 кола на VXX:

плановая доходность по марже в % была:

p` = (370+256)/1414*365/53 = 304% годовых.

фактическая доходность по марже в % получилась:

P` = (370-52+116)/1414*365/25 = 448% годовых.

Как видно, фактическая доходность получилась выше плановой. Причина этого, что в плановой доходности я учитывал срок экспирации в 53 дня, а в фактической 25 дней. То есть это промежуточные результаты. Если ничего не делать еще 28 дней, то фактическая доходность выровняется с плановой.

( Читать дальше )

Строительный сектор бьет рекорды - Финам

- 21 мая 2021, 14:45

- |

В соответствии с данными аналитического центра FTR, предварительные заказы на большегрузные автомобили NA Class 8 на апрель составили 33,5 тыс. единиц, что оказалось на 689% выше аналогичного показателя годом ранее. Ожидается, что по итогам 2021 года поставки тяжелой техники вырастут на 39% до 298 тыс. единиц.

Драйвером роста американской строительной отрасли станет утверждение плана объемом $2 трлн по обновлению инфраструктуры и промышленности, который был предложен президентом США Джо Байденом. План предусматривает инвестиции в развитие дорожной инфраструктуры, широкополосных сетей связи, а также финансирование исследований и разработок (R&D).

( Читать дальше )

Личная шкала оценки успешности инвестиций (версия 2.0)

- 16 мая 2021, 18:29

- |

smart-lab.ru/blog/394107.php

Итак, прошло 4 года и пора бы её уже модернизировать. Полуопытный инвестор уже я, как-никак! Прошёл и огонь падение, и воду боковик, и медные трубы рост!

Мой главный принцип инвестирования – минимизация возможных потерь.

Главный критерий — ожидаемый пассивный доход.

С учетом полуопыта устанавливаю для себя следующие «Личные критерии оценки успешности инвестиций»:

— годовая доходность менее 1 безрисковой ставки — отвратительный результат;

— годовая доходность от 1 до 2 безрисковых ставок — плохой результат;

— годовая доходность от 2 до 3 безрисковых ставок — удовлетворительный результат;

— годовая доходность от 3 до 4 безрисковых ставок — хороший результат;

( Читать дальше )

Результаты алго за год! Плавный рост эквити.

- 15 мая 2021, 13:26

- |

Всем привет!

Значит больших процентов сделать не удалось, так как задействовался малый объем средств под ГО по фьючерсам, почти без плечей.

Присутствовала диверсификация по инструментам и по параметрам ботов – si/ri/br — 22 боты было, сократил до 17-ти

Количество убыточных сделок выше (62%), чем прибыльных (38%), но процент доходности прибыльных сделок выше в несколько раз, чем убыточные.

Преимущества: не нужно прогнозировать куда пойдет цена. Не нужно определять стоп, он меняется в зависимости от волатильности за N кол-во времени и atr.

Системы создавались на основании исторических данных за последние 10 лет по фьючерсам. Системы все трендовые, но с изменением позиции (объема) в зависимости от накопленной % прибыли или убытка.

Сейчас боты в лонгах по нефти и шорте по si.

Southern заменит уголь мирным атомом и ВИЭ - Финам

- 14 мая 2021, 16:17

- |

Мы рекомендуем «Держать» акции SO с целевой ценой $ 71,8 на 12 мес., что означает потенциал роста 12,8% от текущей цены с учетом дивидендов NTM.Ковалев Александр

ГК «Финам»

* SO может стать хорошим дополнением дивидендного портфеля при доходности NTM на уровне 4,0%.

* В декабре 2021 года компания планирует ввести в эксплуатацию 3-й блок АЭС Vogtle, а в 2022 году — 4-й. Два энергоблока добавят дополнительные 2234 МВт мощности к уже имеющимся 2302 МВт и поспособствуют постепенному закрытию угольных станций.

* Southern на октябрь 2020 года занимала одну из лидирующих ESG-позиций в отрасли: компания получила рейтинг AA благодаря высоким стандартам управления человеческим капиталом и целям по снижению углеродного следа.

* К 2024 году компания ожидает введения в портфель дополнительных 4,4 ГВт мощностей, функционирующих на базе ВИЭ.

ФИНАМ : - Акции ВТБ остаются недооцененными

- 13 мая 2021, 21:49

- |

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди банков РФ.

Оценка

Мы рассчитываем величину справедливой стоимости акций ВТБ как среднее оценок, полученных сравнительным методом и методом дисконтирования дивидендов.

При сравнительном подходе мы использовали мультипликатор P/E 2021П,

а в качестве аналогов были взяты ведущие публичные банки РФ.

Целевая цена акций ВТБ при таком подходе получается равной 0,0754 руб.

Наша итоговая оценка справедливой стоимости акций ВТБ на конец 2021 г. составила 0,0601 руб. (при целевой капитализации 778,5 млрд руб.). Потенциал роста от текущего уровня равен 21,1%, рекомендация — «Покупать».

Средневзвешенная целевая цена акций ВТБ по выборке аналитиков с исторической результативностью прогнозов по данной акции не менее среднего составляет, по нашим расчетам, 0,053 руб. (апсайд — 6,9%), рейтинг акции — 3,25 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

( Читать дальше )

20+ лет истории Кэтти Вуд

- 12 мая 2021, 09:50

- |

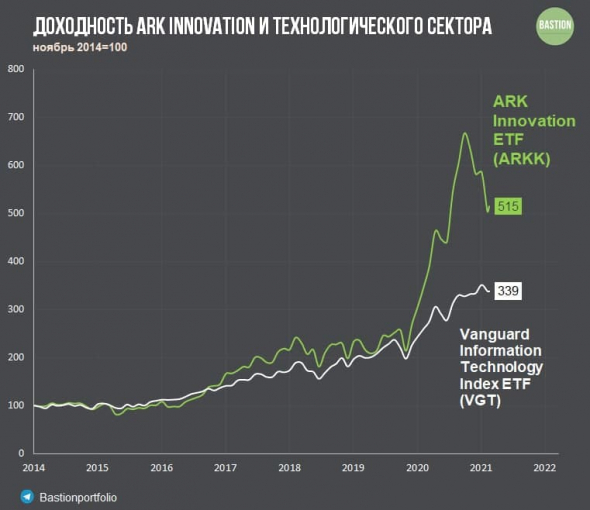

Пару лет назад мало кто слышал о новой звезде инвестиционного рынка Кэти Вуд и ее инвесткомпании Ark. Доходность в 152% по итогам 2020 года флагманского фонда, ориентированного на поиск инновационных компаний, принесла ей известность, десятки миллиардов долларов в управление и большое количество поклонников и ненавистников.

С февраля этого года эйфория по инновационным компаниями будущего начала угасать. ARK Innovation за 3 месяца потерял 32%, что породило новую порцию критики в адрес Кэтти Вуд. В основном она носит эмоциональный характер, однако можно найти и очень интересные наблюдения, как, например, в этой статье об истории карьеры управляющей.

Некоторые заметки:

1. Ставкой на инновации Кэтти Вуд занималась минимум с 1998 года. До этого она 18 лет работала портфельным управляющим и экономистом в Jennison Associates, однако результатов найти не удалось.

( Читать дальше )

Дивидендная доходность ВТБ за 2021г. может достигнуть 0,0052р.

- 11 мая 2021, 20:50

- |

Естественно будем прикидывать доходность за 2021г. исходя из заявлений менеджмента ВТБ, что прибыль Чистая прибыль банка ВТБ составит 270 млрд.р. и на дивиденды будет направлено 50% по МСФО ...

Итак приступим.

1. за 2020г. будет выплачено 35,65 млрд рублей.

2. дивдоходность на акцию составит 0,00138р. (грубо).

3. при 270млрд.р прибыли на дивиденды будет направлено 135 млрд.р. ( в 3,75 раза больше) ,

получается, что дивдоходность за 2021г. составит 0,00138х 3,75 = 0,005175р. !

при текущей цене получается более 10% на акцию ( +3% за 2020г. можно по дороге собрать). Я бы сказал для долгосрочных инвесторов приличная инвестиция. Я повторяю еще раз для не внимательных — ДЛЯ ДОЛГОСРОЧНЫХ. не для рыночных спекулянтов и нервных, кто работает в рынке с плечами.

4. Идем далее. Мы все прекрасно понимаем, что дивдоходность для ВТБ (Сбера и других голубых фишек) выше 10% — это очень много, поэтому можно закладываться в рост тела самого актива за год. а на какую величину мы сейчас попробуем разобраться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал