доходность

Классификация сервисов облачного майнинга.

- 14 августа 2017, 17:49

- |

Эта статья является продолжением других моих статей о сервисах облачного майнинга и предназначена для облегчения выбора доходного и безопасного проекта.

Ранее я разделял проекты облачного майнинга на две категории: реальный облачный майнинг и хайпы.

Признаки, отличающие реальный облачный майнинг от хайпа, описаны мной в следующих статьях:

( Читать дальше )

- комментировать

- 79 | ★3

- Комментарии ( 8 )

Доходность на рынке криптовалют 2

- 14 августа 2017, 14:32

- |

Как то недавно писал на эту тему: https://smart-lab.ru/blog/411138.php

Тогда тот самый биткоин 2760$

Сильный рост продолжается.

Ажиотаж на данном рынке не прекращается.

В текущий момент 4180.88$:

s.tradingview.com/x/jr2oXjVs/

Прошло всего то полмесяца.

Как то давным давно писал на тему как зарабатывать, торгуя по скрытым уровням, это все было как раз про возможность зарабатывать именно в подобных супертрендах.

Что делать дальше когда биткоин уже такой дорогой?

Ответ прост: покупай пока дорого в средне-долгосрочной перспективе то что дешево в краткосрочной.

Суть инвестирования проста, главное заранее план действий и обязательно парочку запасных вариантов. Конечно не стоит забывать и про манименеджмент (куда уж без этого).

Также совсем недавно писал и о других возможностях специально для самых ленивых, например получить подарок от https://vk.com/wall-88525521_1796

Как говорится кто успел, тот получил за пару дней 100% доходности

( Читать дальше )

Риск и доходность: теория и практика

- 14 августа 2017, 12:55

- |

Хотя вроде бы теория должна помогать зарабатывать, но по факту её привлечение может быть контрпродуктивно. Наверно, поэтому тот же У.Баффет так скептически относится к CAPM.

Возьмём, например, модель Марковица, где основной посыл, что чем больше доходность, тем больше риск и наоборот, причём риск обычно рассчитывается по историческим данным в виде дисперсии цен актива, а математическое ожидание доходности в виде средней.

Проблема этой теории в том, что она противоречит самому верному принципу инвестирования — покупать на дне. А дно — это как обычно высокая волатильность и большие страхи. Вся прелесть сильной волатильности в том, что она возникает либо при сильном росте, либо при сильном падении.

Вот разве отказались бы вы купить гос. компанию, которая раньше платила дивы в 7%, а после падения цены акций в два раза доходность стала уже 14%, причём сам бизнес компании и подход к выплате дивидендов не изменился?! Я бы не отказался.

( Читать дальше )

Торгуем нефтью вместе с FullCup 14.08.2017

- 14 августа 2017, 10:10

- |

.

Число завершенных сделок за месяц: 30

Число завершенных сделок

в предыдущий торговый день 11.08.2017: 3 сделки минус 12 шагов...

только лонг: 1 сделка минус 17 шагов

только шорт: 2 сделки плюс 5 шагов

Доходность на сделку строго по ТС (в шагах и без комиссий): +5

Доходность накопительная с 01.08.2017 (в шагах): +155

.

.

Отчёт за май

Отчёт за июнь

Отчёт за июль

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Интересное: «не менее 5-15 %% в месяц на нефти?! FullCup, ты из дурки пишешь?»

( Читать дальше )

Доходность индекса ММВБ10

- 13 августа 2017, 08:21

- |

А есть у кого-нибудь доходность индекса ММВБ10 по годам в %: с дивами, без дивидендов и дивиденды отдельно?

Нормальной таблички не нашел в интернете.

Буду признателен за инфу. Всем добра!

Диалоги о фьючерсах на ОФЗ. Часть 1: ценообразование, доходность и ответы на вопросы

- 11 августа 2017, 18:38

- |

* Во 2 части мы подробно разберём кейсы, на которых можно заработать с помощью ОФЗ и фьючерса на ОФЗ.

Ценообразование и доходность

Вы хотите вложиться в облигации, но зарубежный рынок Вам неинтересен, а ценообразование корпоративных бондов кажется Вам дремучим лесом? Тогда добро пожаловать на рынок ОФЗ и фьючерсов на ОФЗ, где Вы можете не бояться кредитного риска, низкой ликвидности и прочих опасностей.

Многим инвесторам до сих пор торговля облигациями кажется непонятной. Друзья, на самом деле, это даже проще, чем торговля акциями! Покупая облигацию, весь Ваш доход формируется из купонных платежей, их реинвестирования и изменения цены бонда (будем разбирать облигации с постоянным купоном, а они одни из самых ликвидных). Цена облигации имеет обратную зависимость от рыночной доходности, а чувствительность цены к изменению доходности называется дюрацией. Таким образом, Ваш финансовый результат от покупки бонда (в % от вложенного капитала):

ФР = -Дюрация * Изменение доходности + Доходность облигации * Срок инвестирования в годах

( Читать дальше )

Сроки окупаемости контрактов сервиса облачного майнинга Hashing24 на 10-08-2017г.

- 10 августа 2017, 22:13

- |

На первом скриншоте — выплаты по демо-контракту на 5500GH/s.

( Читать дальше )

Пять причин доверить свои средства ФСК ЕЭС

- 08 августа 2017, 15:09

- |

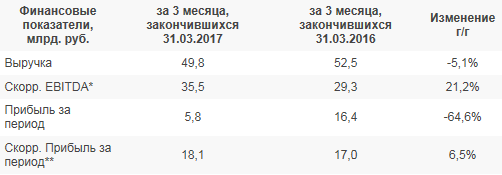

Прибыль компании сократилась на 64,6% г/г, до 5,8 млрд руб. из-за признания убытка в размере 12,4 млрд руб. в связи с возвратом контроля над Нурэнерго. Напомню, что в конце января суд кассационной инстанции отменил решение о банкротстве ОАО «Нурэнерго» и направил дело на новое рассмотрение в суд первой инстанции.

Скорректированная прибыль ФСК без учета эффекта от восстановления контроля над Нурэнерго поднялась на 6,8% г/г и достигла 18,1 млрд руб. EBIDTA выросла на 21% г/г.

( Читать дальше )

Данные о выплатах майнинговых пулов на 07-08-2017 для настройки их долей в панели управления HashFlare.

- 07 августа 2017, 22:53

- |

=

( Читать дальше )

Ловись рыбка большая и маленькая 3

- 07 августа 2017, 11:29

- |

В продолжении темы дивидендных выплат американскими компаниями представляю обзор дивидендных историй на вторую половину августа, компаний торгующихся на Санкт-Петербургской бирже:

1) Компания Helmerich & Payne, Inc. объявила о выплате дивидендов по своим обыкновенным акциям в размере USD0.70 на акцию.

Дата объявления: 07.06.2017

Эксдивидендная дата (Ex-date): 16.08.2017

Дата закрытия реестра (Record Date): 18.08.2017

Предполагаемая дата выплаты: 01.09.2017

Див доходность%: 5,6

2) Компания United Technologies Corporation. объявила о выплате дивидендов по своим обыкновенным акциям в размере USD0.70 на акцию.

Дата объявления: 15.06.2017

Эксдивидендная дата (Ex-date): 16.08.2017

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал