SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

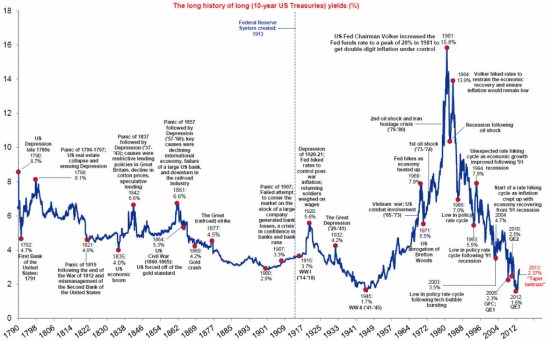

доходность облигаций США

Доходность 2-х летних казначейских облигаций США достигла 16-летнего максимума на фоне повышения процентных ставок - The Financial Times

- 07 июля 2023, 09:25

- |

Доходность 2-х летних казначейских облигаций США достигла 16-летнего максимума на фоне повышения процентных ставок.

www.ft.com/content/89dbb567-2333-4c64-9061-9c58dfd4027c

www.ft.com/content/89dbb567-2333-4c64-9061-9c58dfd4027c

- комментировать

- 101

- Комментарии ( 0 )

Мировые новости 11.11.2022

- 11 ноября 2022, 07:52

- |

Хедлайны с мировых источников на 11.11.2022:

( Читать дальше )

- Инфляция в США снизилась до самого низкого уровня с января — до 7.7%.

- Маск в обращении к сотрудникам допустил, что «Твиттер» может обанкротиться.

- FTX обратилась за помощью к криптобирже Kraken после отказа Binance.

- FTX покрывала убытки Alameda средствами клиентов.

- Цены на золото превысили $1750 за унцию впервые с 30 августа.

- S&P 500 и Nasdaq Composite показали самый сильный однодневный прирост с 2020 года: +5.5% и +7.4% соответственно.

Capital Advisors: Мы считаем, что рынки акций и облигаций достигли дна, и мы можем рассчитывать на движение вверх.

- Потребление газа в Европе снижается на 22%, т.к. домохозяйства экономили отопление.

- Казначейские облигации* показали крупнейшее однодневное ралли более, чем за десятилетие (* US10Y -6.8% вчера).

- Инфляция в США замедляется больше, чем прогнозировалось, что дает ФРС возможность для снижения темпов повышения ставки.

Наши телеграм-каналы:

( Читать дальше )

Доходность краткосрочных бумаг казначейства США значительно повысилась

- 15 октября 2013, 22:03

- |

В результате приближения крайнего срока для увеличения лимита государственного долга США доходность краткосрочным бумаг казначейства, обычно близкая к нулю, существенно выросла.

На аукционе по размещению 3-месячных на 35 млрд. долларов и 6-месячных на 30 млрд. долларов спрос, по отношению спроса к предложению, был минимален с 2009 г.

Доходность по 3-месячным бумагам составила 0,13%, что значительно выше 0,035% неделей ранее.

Доходность по 6-месячным бумагам составила 0,15%, что также выше 0,06% на прошлой неделе.

Рост доходность бумаг, которые погашаются в октябре и потенциально могут быть затронуты проблемой увеличения лимита долга, выросла еще больше: по бумагам с погашением 17 октября она составляет 0,347%, что примерно на 10 пунктов выше, чем в пятницу, но меньше чем 0,451% — максимума, установленного на прошлой неделе.

Более долгосрочные казначейские облигации показали намного меньшую реакцию на развитие ситуации с повышением лимита долга: по 10-летним бумагам доходность выросла на 3 пункта до 2,371%, по 30-летним облигациям — выросла на 2,5 базисных пункта до 3,773%, по пятилетним — выросла на 1,5 базисных пункта до 1,436%.

Электронное СМИ «Объединенные рынки»

На аукционе по размещению 3-месячных на 35 млрд. долларов и 6-месячных на 30 млрд. долларов спрос, по отношению спроса к предложению, был минимален с 2009 г.

Доходность по 3-месячным бумагам составила 0,13%, что значительно выше 0,035% неделей ранее.

Доходность по 6-месячным бумагам составила 0,15%, что также выше 0,06% на прошлой неделе.

Рост доходность бумаг, которые погашаются в октябре и потенциально могут быть затронуты проблемой увеличения лимита долга, выросла еще больше: по бумагам с погашением 17 октября она составляет 0,347%, что примерно на 10 пунктов выше, чем в пятницу, но меньше чем 0,451% — максимума, установленного на прошлой неделе.

Более долгосрочные казначейские облигации показали намного меньшую реакцию на развитие ситуации с повышением лимита долга: по 10-летним бумагам доходность выросла на 3 пункта до 2,371%, по 30-летним облигациям — выросла на 2,5 базисных пункта до 3,773%, по пятилетним — выросла на 1,5 базисных пункта до 1,436%.

Электронное СМИ «Объединенные рынки»

Доходность казначейских облигаций на историческом минимуме

- 02 июня 2012, 00:10

- |

доходность 10-их Казначейских облигаций упала до исторического минимума 1.4554 %-как при этом может укрепляться евро?)))

Письмо другу про инвертирование кривой доходности на американский долг )))

- 28 мая 2012, 12:20

- |

В комментариях к моему предыдущему топику smart-lab.ru/blog/56893.php была затронута тема инвертироваия кривой доходности на американский долг как показатель близости обвала цен на ФР США. Я сразу ответить не мог, сел писать ответ моему другу MikhailM, но получилось довольно много. Может еще кого-то заинтересует эта тема. В общем вот мой ответ...

Я полагаю, что сам факт инвертирования кривой доходности (ИКД) в предыдущие годы (2005 г и т.д.) действительно отражал негативные явления в американском финансовом секторе. Я считаю, что ИКД в тот момент отражало перекладывание капиталов крупных частных инвесторов из рискованных активов в трежеря. Вполне естественно, что те кто перекладывался в трежеря рассчитывал на получение максимального дохода. Именно поэтому переток капиталов из рисков шел именно в длинные бумаги, где краткосрочная прибыль от падения доходностей максимальна, что и понижало их доходность. Краткосрочные же бумаги не испытавали этого давления на доходности, поэтому разница между доходностями коротких и длинных бумаг сокращалась, а впоследствии спекулятивная активность, которая всегда присутствует при серьезных перетоках капитала, привела и к самой ИКД. Но как мы видим по 2005 году ИКД совсем не обязательно приводит к обвалам на рынке. Крах на бирже случился лишь в 2008 году, через 3 года после ИКД в 2005 г. ИКД является проявлением кризисных явлений в экономике, а точнее проявлением усиливающегося неприятия рисков крупными инвесторами, но она не обязательно приводит к краху на фондовых рынках (ФР), ОСОБЕННО если на ФР существует жесткое регулирование как в данный момент на рынках США.

( Читать дальше )

Я полагаю, что сам факт инвертирования кривой доходности (ИКД) в предыдущие годы (2005 г и т.д.) действительно отражал негативные явления в американском финансовом секторе. Я считаю, что ИКД в тот момент отражало перекладывание капиталов крупных частных инвесторов из рискованных активов в трежеря. Вполне естественно, что те кто перекладывался в трежеря рассчитывал на получение максимального дохода. Именно поэтому переток капиталов из рисков шел именно в длинные бумаги, где краткосрочная прибыль от падения доходностей максимальна, что и понижало их доходность. Краткосрочные же бумаги не испытавали этого давления на доходности, поэтому разница между доходностями коротких и длинных бумаг сокращалась, а впоследствии спекулятивная активность, которая всегда присутствует при серьезных перетоках капитала, привела и к самой ИКД. Но как мы видим по 2005 году ИКД совсем не обязательно приводит к обвалам на рынке. Крах на бирже случился лишь в 2008 году, через 3 года после ИКД в 2005 г. ИКД является проявлением кризисных явлений в экономике, а точнее проявлением усиливающегося неприятия рисков крупными инвесторами, но она не обязательно приводит к краху на фондовых рынках (ФР), ОСОБЕННО если на ФР существует жесткое регулирование как в данный момент на рынках США.

( Читать дальше )

ЗОЛОТО

- 22 февраля 2012, 18:20

- |

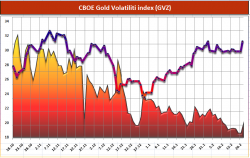

Золото и расчётный индекс волатильности GVZ… типа VIX только для золота, расчитывается на CBOE также как и VIX.Цена на золото фиолетовая линия

Доходность 10 летних облигаций США и цена на золото-желтая линия.История с 18 октября 2011-21 февраля 2012.

Доходность 10 летних облигаций США и цена на золото-желтая линия.История с 18 октября 2011-21 февраля 2012.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал