допэмиссия

❗️Segezha не исключает допэмиссии

- 14 ноября 2023, 16:56

- |

Компания рассчитывает на помощь акционеров, если она понадобится

— Если компании потребуется акционерная поддержка, она безусловно будет оказана. Пока обсуждать рано, — ответил представитель компании на пул вопросов о возможной допэмиссии в ходе конференц-кола по результатам 3 квартала.

🤝Кроме того, он заявил, что ведется работа по оптимизации долга. Рассматриваются все инструменты, которые есть у компании.

📉Бумаги Segezha (SGZH) сегодня падают на 5%.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

- комментировать

- 391

- Комментарии ( 0 )

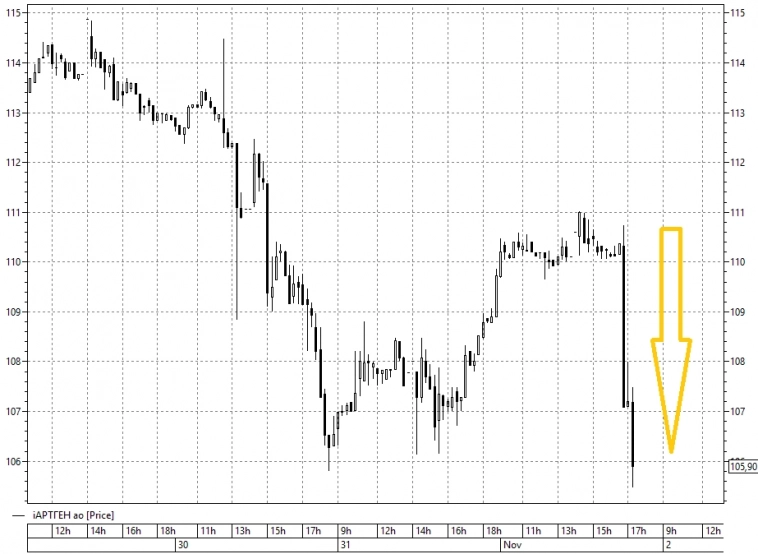

📉Бесчеловечная новость под конец рабочего дня о планируемой допэмиссии опрокинула котировки Фармсинтеза на 21,5% всего лишь за 15 минут

- 13 ноября 2023, 18:43

- |

Дата проведения заседания совета директоров эмитента: «17» ноября 2023 года.

Повестка дня заседания совета директоров:

Вопрос 14. Об увеличении уставного капитала Общества путем размещения дополнительных акций посредством открытой подписки.

www.e-disclosure.ru/portal/event.aspx?EventId=29aGrKhL-CEGoazugCnDYlA-B-B

СД Фармсинтез 17 ноября: вопрос об увеличении уставного капитала Общества путем размещения дополнительных акций посредством открытой подписки

- 13 ноября 2023, 18:35

- |

Повестка дня заседания совета директоров:

Вопрос 14. Об увеличении уставного капитала Общества путем размещения дополнительных акций посредством открытой подписки.

www.e-disclosure.ru/portal/event.aspx?EventId=29aGrKhL-CEGoazugCnDYlA-B-B

СД Артген биотех принял решение увеличить уставный капитал за счет размещения в 2024г по открытой подписке дополнительных акций в количестве 17 354 549 шт

- 13 ноября 2023, 17:24

- |

Совет директоров Артген биотех (ex. ИСКЧ, МБ: ABIO) принял решение об увеличении уставного капитала компании за счет размещения в 2024 году по открытой подписке дополнительных акций в количестве 17 354 549 штук.

Артген биотех в период 2024-2026 годов планирует развитие и расширение портфеля разработок. Увеличение капитала было одобрено советом директоров компании для возможного привлечения инвестиций на развитие производственной базы экосистемы Артген биотех для производства биомедицинских препаратов и проведение разработок первых в классе препаратов.

Право Совета директоров принять решение о дополнительной эмиссии в объеме, не более 25% размещенных акций, предусмотрено Уставом Артген биотех.

Также Совет директоров отменил ранее принятое решение о созыве внеочередного общего собрания акционеров (ВОСА), которое должно было состояться 7 декабря 2023 года.

artgen.ru/media-center/sovet-direktorov-artgen-bioteh-prinyal-reshenie-uvelichit-ustavnyj-kapital/

( Читать дальше )

Сегежу неизбежно ждет либо прямая финпомощь от Системы, либо допэмиссия - Солид

- 13 ноября 2023, 13:33

- |

В принципе, всё как мы и ожидали. Никакого существенного улучшения в Сегеже мы не видим. Долг даже ещё подрос, выросла средняя ставка займа, OIBDA не хватает на проценты уже 4 квартала подряд. Сама OIBDA на уровне прошлого квартала даже несмотря на слабый рубль. Компания стала сильно зависима от цен на пиломатериалы, которые даже снизились квартал к кварталу и находятся на средних уровнях 2019-2020 года. При этом пока мы не видим признаков разворота. Финансовые коэффициенты становятся всё хуже и хуже: Чистый долг/OIBDA 10,4х, EBITDA/проценты 0,9х, EV/OIBDA 16,8х.

( Читать дальше )

СД: Определить цену размещения дополнительных обыкновенных акций ПАО «Яковлев» 21,8007 руб/акц

- 09 ноября 2023, 15:09

- |

Количество размещаемых акций: 32 000 000 000 (тридцать два миллиарда) шт.

www.e-disclosure.ru/portal/event.aspx?EventId=QMRGU009SUKuRpDjdx-ClqQ-B-B

www.e-disclosure.ru/portal/event.aspx?EventId=bBjo5R5h502gjqwo1EmzUg-B-B

📉С 9 ноября ОВК начинает размещение допэмиссии 12,5 млрд акций по 9,3 руб, на данный момент котировки компании теряют почти 5% (73,3 руб)

- 09 ноября 2023, 12:20

- |

Способ размещения ценных бумаг (открытая или закрытая подписка), а в случае размещения ценных бумаг посредством закрытой подписки — также круг потенциальных приобретателей ценных бумаг: открытая подписка.

Цена размещения ценных бумаг или порядок ее определения либо сведения о том, что указанная цена или порядок ее определения будут установлены уполномоченным органом управления эмитента после регистрации выпуска (дополнительного выпуска) ценных бумаг, но не позднее даты начала размещения ценных бумаг: 9,30 (Девять рублей тридцать копеек) за 1 (Одну) акцию.

Дата начала размещения ценных бумаг: 09.11.2023.

www.e-disclosure.ru/portal/event.aspx?EventId=4FAU4Wx-AD02DF3x1zrtYgg-B-B&attempt=1

Акционеры ПАО "Яковлев" одобрили увеличение уставного капитала путем размещения дополнительных обыкновенных акций в количестве 32 млрд шт по закрытой подписке

- 08 ноября 2023, 14:46

- |

Увеличить уставный капитал путем размещения дополнительных обыкновенных акций в количестве 32 000 000 000 (тридцать два миллиарда) штук номинальной стоимостью 3 (три) рубля каждая, в пределах количества объявленных акций ПАО «Яковлев» на следующих условиях размещения: 1.

Способ размещения дополнительных акций — закрытая подписка.

Цена размещения дополнительных акций: цена размещения дополнительных обыкновенных акций (в том числе при осуществлении преимущественного права приобретения размещаемых дополнительных обыкновенных акций) будет определена Советом директоров ПАО «Яковлев» не позднее начала их размещения в соответствии со ст. 36 и ст. 77 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

www.e-disclosure.ru/portal/event.aspx?EventId=a7lDDmnP6EWg9zNN7XWiDA-B-B

📉Акционеры Артген Биотеха с грустью и тоской восприняли новость от СД компании с просьбой рассмотреть допэмиссию и решили сбросить часть своих акций на Мосбирже понизив тем самым котировки на 3,6%

- 02 ноября 2023, 13:13

- |

Артген биотех проведет внеочередное общее собрание акционеров 7 декабря 2023 года. Планируемый объем допэмиссии – 7,5%.

artgen.ru/media-center/akczionery-artgen-bioteh-rassmotryat-uvelichenie-ustavnogo-kapitala/

Акционеры Артген биотех рассмотрят увеличение уставного капитала, планируемый объем допэмиссии – 7,5%, ВОСА 7 декабря

- 02 ноября 2023, 12:43

- |

Артген биотех (ex. ИСКЧ, МБ: ABIO) проведет внеочередное общее собрание акционеров 7 декабря 2023 года.

В повестке ВОСА – увеличение уставного капитала компании за счет размещения дополнительных акций. Планируемый объем допэмиссии – 7,5%.

Председатель Совета директоров Артген биотех, Артур Исаев комментирует: «Артген биотех развивает портфель разработок. В течение 2024-2026 годов мы прогнозируем расширение этого портфеля. Но контрактные лицензированные производства биомедицинских препаратов для биотех стартапов практически отсутствуют в России. Такое «узкое место» может существенно замедлять темпы внедрения разработок в практику. В связи с этим менеджмент компании планирует одобрить с акционерами запуск в 2024 году работ по развитию производственной части экосистемы Артген биотех для выпуска биомедицинских субстанций для препаратов: рекомбинантных антигенов для вакцин, геннотерапевтических препаратов, антител и других»».

Дата, на которую фиксируются лица, имеющие право на участие в общем собрании акционеров – 12 ноября 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал