долговой рынок РФ

Минфин вышел на рынок внутреннего долга — классика с доходностью ниже 12% всё равно приносит прибыль регулятору

- 25 ноября 2023, 10:54

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI с конца октября планомерно растёт (периодами была волатильность), а значит доходность самих облигаций сокращается, но как не странно спрос в ОФЗ всё равно присутствует. При этом темпы инфляции в ноябре уже перегнали октябрьские: по последним данным Росстата, за период с 14 по 20 ноября индекс потребительских цен вырос на 0,20% (прошлые недели — 0,23% и 0,42%), с начала ноября — 0,80%, с начала года — 6,31% (годовая же составляет 7,3%). Значит, возможное повышение ключевой ставки в декабре крайне высоко (16-17%), но, видимо, доходность ниже 12% в бумаге «устраивает» консервативных инвесторов. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 26 )

8-й финансовый онлайн-марафон Finversia 2023

- 09 июня 2023, 13:32

- |

Пропустить нельзя подключиться!

Когда основатель финтех-сервиса CarMoney выступает на онлайн-марафоне Finversia 2023, о пунктуации не задумываются.

Уже сегодня в 15:00 Антон Зиновьев выступит на сессии «Финансовое ассорти: венчур, долговой рынок, облигации, цифровые инвестиции».

От долгового рынка до цифровых инвестиций

- 05 июня 2023, 16:37

- |

9 июня подключаемся к финансовому онлайн-марафону Finversia 2023. Основатель финтех-сервиса CarMoney Антон Зиновьев, аналитики и эксперты финансового рынка обсудят:

🔸 последние новости с рынка высокодоходных инвестиций;

🔸 изменения на рынке недвижимости;

🔸 прямые инвестиции в бизнес.

Такое вот «Финансовое ассорти: венчур, долговой рынок, облигации, цифровые инвестиции».

Начало сессии в 15:00. Присоединяйтесь!

Прямой эфир о сравнении ОФЗ с корпоративными.

- 20 ноября 2022, 16:17

- |

14:03 сколько бизнесов привлекают капитал на бирже 16:15 сравнение индексов на графике

20:46 Пример с МФК «КарМани» 25:50 выводы

( Читать дальше )

#BONDS #RGBI Увиденная закономерность начала отыгрывать.

- 16 февраля 2022, 13:42

- |

Текущий рост отыгрывает разрядку на геополитической арене. Но это всего лишь одна из причин продаж.

Тенденции к снижению на рынке ОФЗ может говорить о том, что цикл повышения ключевой ставки не подошел к концу и будет продолжаться в обозримом будущем. Текущая рыночная ситуация уникальная и на данный момент неизвестно, как будет реагировать показатель инфляции на действия ЦБ. От этого будет зависеть насколько повысят ключевую ставку и как часто это будет происходить. Также над рынком госбондов продолжает висеть, как дамоклов меч, угроза санкций и запретов не только на покупку, но и на владение ОФЗ. Из чего можно сделать вывод, что на рынке государственных облигаций мы сможем увидеть цены еще ниже текущих. Это открывает интересную перспективу для покупки облигаций с хорошим дисконтом.

Думаю, что скоро можно начинать добавлять государственные + надежные корпоративные облигации, чтобы диверсифицировать портфель.

Еженедельный обзор долговых рынков

- 14 декабря 2021, 15:26

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

НА ЭТОЙ НЕДЕЛЕ ПРОЙДУТ ЗАСЕДАНИЯ МНОГИХ ЦБ В МИРЕ, ОСНОВНОЕ ВНИМАНИЕ — К ФРС И ЕЦБ

Пятничные данные по инфляции в США таблица – ниже) цифры совпали с прогнозами, зафиксировав некоторое замедление после октябрьского инфляционного шока, когда рост цен превысил 0.9% mm sa. Тем не менее, текущая инфляция остается запредельно высокой. И это серьёзный аргумент для ФРС, чтобы ускорить сворачивание QE. В то же время, выход инфляции почти что на 40-летние (!) пики не сильно напугал инвесторов. Рынок понимает, что инфляция в США в этом году превысит 7%, но в следующем, скорее всего, начнет замедляться. Особенно, если ФРС начнет действовать.

( Читать дальше )

Опережающий индикатор изменения ключевой ставки - ОФЗ

- 02 апреля 2021, 15:46

- |

Важно за какое-то время понимать, что сейчас «good time» для перекредитования.

С т.з. корпораций — хорошее время, когда рынок более-менее спокоен и ставки стабильны в районе «дна» = как это было примерно до начала февраля 2021 (ну, насколько это возможно с учетом текущего «лебедя» — COVID19). То время было удобно для выбора стратегий хеджирования кредитных портфелей относительно ключевой (биржевые ПФИ или внебиржевые zero-cost-collar).

Поскольку в работе используем 3 варианта дюрации ОФЗ — сравнение идет с ними (полугодовые, два года и 2,5).

Инструменты:

( Читать дальше )

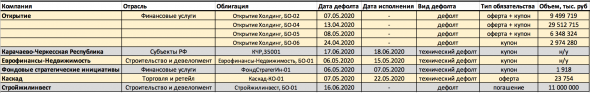

Дефолты в России: первая половина 2020 года

- 24 июня 2020, 13:53

- |

За 2020 год бумаг, по которым произошел дефолт, стало на 9 больше.

Из них четыре — это выпуски холдинга Открытие, по которому год назад была завершена процедура санации. Переход этих облигаций в разряд дефолтных был вопросом времени.

Технических дефолтов произошло три — по купонным выплатам облигаций «Еврофинансы-Недвижимость”, „Фондовые стратегические инициативы“ и муниципальных облигаций Карачаево-Черкесской Республики. В первых двух была интересная формулировка — в связи «с техническими сложностями, вызванными действием мер по обеспечению санитарно-эпидемиологического благополучия населения на территории РФ». Но в итоге все платежи были исполнены.

Нетипичный технический дефолт по оферте (и сигнал о реальных проблемах в компании) произошел по корпоративным облигациям ООО “Каскад”. Выплаты по оферте были исполнены на шестнадцатый день после планируемой даты исполнения.

( Читать дальше )

Что творится с долговым рынком РФ?

- 22 ноября 2019, 02:04

- |

На волне повсеместных проблем деньги побежали в «тихую гавань», но так сильно и резво это никогда не происходило.

Ждём отрицательную доходность на долговом рынке РФ!

Это будет апофеозом пресловутой "стабильности". :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал