Блог им. smoketrader

Опережающий индикатор изменения ключевой ставки - ОФЗ

- 02 апреля 2021, 15:46

- |

Важно за какое-то время понимать, что сейчас «good time» для перекредитования.

С т.з. корпораций — хорошее время, когда рынок более-менее спокоен и ставки стабильны в районе «дна» = как это было примерно до начала февраля 2021 (ну, насколько это возможно с учетом текущего «лебедя» — COVID19). То время было удобно для выбора стратегий хеджирования кредитных портфелей относительно ключевой (биржевые ПФИ или внебиржевые zero-cost-collar).

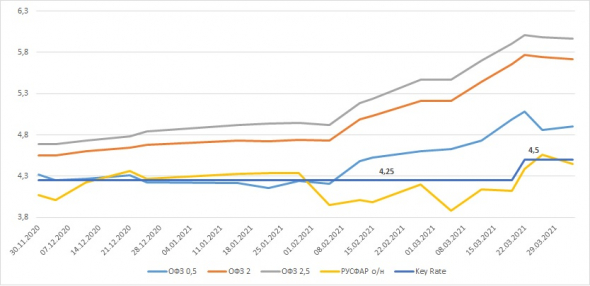

Поскольку в работе используем 3 варианта дюрации ОФЗ — сравнение идет с ними (полугодовые, два года и 2,5).

Инструменты:

Некоторые выводы предварительного анализа:

RUSFAR отражает некоторое «спокойствие» участников денежного рынка.

Когда рынок стабилен и не видит предпосылок для роста ключевой — RUSFAR находясь вблизи уровня keyrate в большей степени находится выше ее.

А вот ОФЗ (что я уже неоднократно упоминал) является тем самым «опережающим» индикатором.

«Рынок» (участники денежного и долгового рынка в первую очередь) анализирует текущие внутренние и внешние макроэкономические «течения» и отражает это в ценах (по сути я перефразировал один из постулатов «Теории Доу»).

Также я хотел бы повторить, что мне странны действия — влияние на немонетарную инфляцию — монетарными методами.

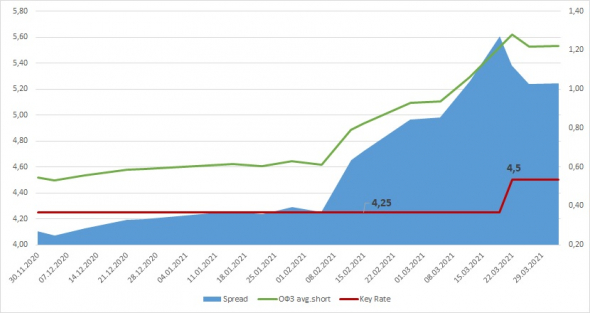

Исходя из ситуации на денежном и долговом рынках, я еще перед заседанием ЦБ в феврале говорил, что рынок ОФЗ прогнозирует смену – это отражалось на ценах. Это видно на общем графике (сверху). Собственно, повышение ключевой на заседании 19.03 (действовать начала с 22.03) — более чем было ожидаемо.

Тогда же (перед Заседанием) вышла и статья Блумберга о предполагаемом росте ключевой в этом году. Значения предполагались 5,5% и 6% (до 6% было написано).

Снизу график со спредом между средней 3х дюраций (полгода, 2 года и 2,5 года – раздельно они на графике выше) и ключевой.

Выделенная ключевая — 4,25 (без изменений на заседании 12 февраля), соответственно, выделенная – 4,5% — повышение на заседании 19 марта).

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ