Блог им. smoketrader |Ликбез: анализируем отчетность банков 3.

- 15 февраля 2021, 13:22

- |

Давайте немного поговорим о теории (чтобы лучше понимать мои обзоры по банкам)...

На основе чего строится математическая оценка структуры баланса:

Значения обязательных нормативов (вес 4):

- Н1.1 – норматив достаточности базового капитала банка

- Н1.4 – норматив финансового рычага

- Н2 – мгновенная ликвидность

- Н3 – текущая ликвидность

- Н4 – долгосрочная ликвидность

- Н7 – Максимальный размер крупных кредитных рисков

Качество активов (вес 1-3):

- Коэффициент качества кредитного портфеля

- Коэффициент эффективности использования активов

- Анализ «тяжести» кредитного портфеля

- Валютная составляющая кредитного портфеля

- Доля просроченных ссуд

- Коэффициент соотношения высоколиквидных активов и привлеченных средств

Качество пассивов (вес 2):

- Коэффициент зависимости от привлеченных МБК

- Коэффициент стабильности ресурсной базы

- Коэффициент стабильности клиентской базы

- Коэффициент структуры привлеченных средств

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 14 )

Блог им. smoketrader |Watch List (банковская отчетность на 01.01.2019):

- 06 февраля 2019, 20:41

- |

Нижеследующий текст – проф.суждение автора блога на основе официальной отчетности кредитных организаций и опыта. Может быть кто-то считает и анализирует иначе…

Итак, попробую раз в месяц писать про изменения в тех банках, которые попадают мне на «разбор» в рамках рабочего процесса: остатки на счетах, депозиты, банковские гарантии, гарантийные письма. Поскольку списки контрагентов достаточно объемные – буду описывать лишь те, где видны какие-то негативные тенденции… Ну и, не сильно «глубже» ТОП100 по нетто-активам. Если кто-то интересен (кроме госбанков) — пишите в личку.

КБ Восточный (ака Восточный Экспресс, ака №1460):

Не смотря на то, что структура баланса выглядит неплохо, отдельные показатели заставляют задуматься о происходящем.

Во первых, у банка продолжается «чехарда» с обязательными нормативами (Н2 – мгновенная ликвидность и Н3 – текущая). Они активно «скачут» своими значениями месяц к месяцу, что вызывает вопросы.

Н1 несколько «отодвинулся » к 9,31% (при минимуме 8%, раньше, кстати, был 10%). А вот Н1.1 (достаточность базового капитала) снизился еще 5,96% (минимум 4,5%). Все это можно наблюдать «невооруженным глазом» в 135 форме либо на сайте ЦБ РФ, либо на

( Читать дальше )

Блог им. smoketrader |Ликвидность: в ожидании марта

- 20 февраля 2015, 17:47

- |

Уже некоторое время курс доллара имеет тенденцию к снижению, а цены на нефть плавно подрастают… В некоторых «головах», появляются мысли, что «пронесло» и «отпустило»… Хотел бы несколько «предостеречь»...

1. Как все помнят, ЦБР поднял ставку до 17% в середине декабря. Банки, борясь с оттоком средств с депозитов (и переход в долларовую/евровую «банку под подушкой») — резко подняли ставки по депозитам. И главное, многие банки (посчитав, что «17 процентная политика» не будет действовать год) самыми доходными сделали именно короткие, 3-х месячные ставки… А это = март 2015.

Не буду далеко ходить — Судостроительный банк — потеряв ликвидность = потерял лицензию. В марте, особенно, если курс доллара снизится к декабрьскому — прогнозируется большое погашение 3-х месячных депозитов. Поскольку эти банки вряд ли смогут предложить те 22-25% (при том, что ключевая ставка уже 15%, а в марте может быть еще изменение). Население, видя, что доллар/евро подешевели — перейдут в валюту (на лучшие времена). А мы получим проблемы банковской ликвидности...

( Читать дальше )

Блог им. smoketrader |Денежный рынок: "Слухи и факты"

- 19 декабря 2014, 12:14

- |

Слухи:

- говорят, что вчера Китайцы выкупили рубль

- Китай отказался менять курс валютных свопов с Россией несмотря на падение рубля 19.12.2014 — 11:24 Двусторонние соглашения между Москвой и Пекином о валютных свопах не будут корректироваться, несмотря на падение рубля

- UP^: ЦБР регламентирует банковские ставки — "C учетом изменения ситуации на российском финансовом рынке в декабре 2014 года, с 22 декабря 2014 года объектом специального внимания органа банковского надзора будут случаи отклонения установленной банками ставки по вкладам в российских рублях от расчетной среднерыночной максимальной процентной ставки более чем на 3,5 процентных пункта."

( Читать дальше )

Блог им. smoketrader |Денежный вторник: 17 июня 2014 (текст и графики)

- 17 июня 2014, 17:27

- |

Сальдо операций ЦБР по ликвидности на сегодняшнюю дату (относительно предыдущей) увеличило свою отрицательную составляющую на 177 млрд.

При том, что есть некоторый дефицит ликвидности, в целом, ситуация лучше «прогнозного сценария».

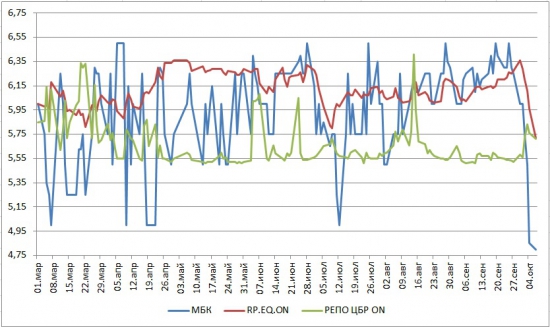

Динамика ставок на мой взгляд вполне адекватная, поскольку индикатив сделок приходится в 1%-м диапазоне от ключевой ставки (5,5%-затем 7% и сейчас 7,5%). Конечно, я замечу, что при трансмиссия ликвидности — ставки имеют и больший диапазон. Однако, «неадекватного» роста ставок (и как следствие кризиса ликвидности) пока нет.

Ставки рынка МБК DELTA достаточно близки к RP.EQ.ON (междилерка акции овернайт), но в принципе, тоже самое можно сказать и про «бондовый овер». Некоторый «арбитраж» ставок, можно заметить между ликвидной ОФЗ 26207 и индикативным РЕПО. Что является следствием пониженного риска на контрагента.

( Читать дальше )

Блог им. smoketrader |Денежный вторник: 29 апреля 2014

- 30 апреля 2014, 00:26

- |

Вчера ЦБР проводил аукцион LTO («тонкая настройка» с учетом изменившихся условий на рынке):

При лимите в 240 млрд.; банки взяли меньше половины — 118 млрд.

- Ставка отсечения, соответственно, номинал (7,5%)

- Ср.взв.ставка — 7,5812%

- Мин/макс — 7,5/8,1%

Сегодня ЦБР проводил только недельный аукцион (без «настройки»)

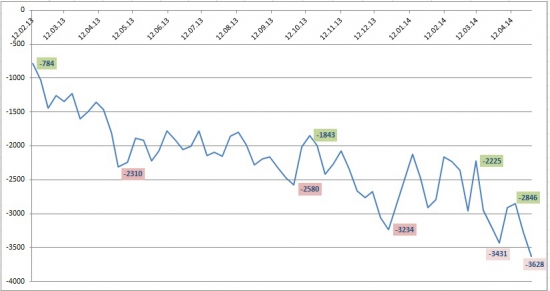

Дефицит ликвидности на предстоящую неделю (по строке факторы ликвидности на сайте ЦБР) — рекордный (ессно, со знаком «минус») = -3628 млрд.

При этом — лимит был установлен в пределах прошлой недели — 3450 млрд. (против 3440 млрд. неделей ранее).

А рынок «исполнил» (кстати сегодня ДОФР ЦБР ооочень дооолго пробивал аукцион — многие участники шутили, что Сбер/ВТБ не успел выставиться, а роллироваться на тот объем, который у него есть на фиксе — дорага… ЦБР ждал ;) ), так вот — рынок исполнил 3148 млрд., что несколько меньше объема прошлой недели 3163 млрд.

( Читать дальше )

Блог им. smoketrader |Ликвидность: 07 октября 2013 (ждем сальдо по ликвидности от ЦБР, завтра)

- 07 октября 2013, 17:45

- |

Своп:

Долларовый своп (открытие) – 5,21%; последняя – 4,42%;

Евровый своп (открытие) – 5,42%; последняя – 4,33%

РЕПО:

Акции (овер) – 5,54%: Облигации (овер) – 5,72%

РЕПО с ЦК:

ОФЗ:

26206 – 5,05%; 26207 – 5%; 26212 – 4,8%

Акции:

Уралкалий – 5,3%; Сбербанк – 5,25%; ВТБ – 5%

МБК:

МБК Delta – 4,85%; МБК контрагенты – 5,5%

ЦБР:

ЦБР лимит на овер — 40 млрд. Рынок «взял» – 24,789 млрд.; отсечение – 5,51%; ср.взв.ставка — 5,7163%; макс. – 6,5%

( Читать дальше )

Блог им. smoketrader |Ликвидность и "новые имена" в "списке" РЕПО за неделю. 19/07/2013

- 19 июля 2013, 17:20

- |

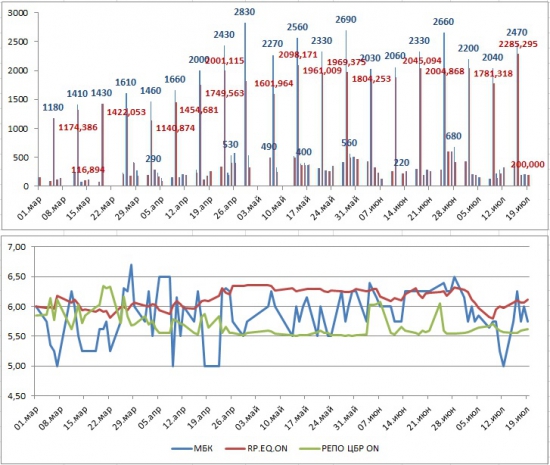

Ставки МБК вернулись на «круги своя» — между ЦБР и междилеркой. У последних — ситуация также «нормализовалась» — спред между ними — расширился, давая возможность заработать на разнице ставок.

_______________________

На этой неделе, снова «пополнился» список «The Usual Suspects» по РЕПО на Московской Биржи:

1. ОАО Альфа-Банк — 156 940 600; за свой счет, предупреждение (на сколько я знаю — это ошибка выставления сделки)

2. АКБ «Российский Капитал» — 148 450 434; за свой счет, предупреждение (похоже на контрагента Альфы… пока больше не знаю ничего)

3. БД Алмаз — 27 975 210; за счет клиента — тут все «понятно» и «известно»...

http://smoketrader.ru/index.php/denezhnyj-rynok/77-mm1907

Блог им. smoketrader |Рекомендую для оценки банков - Барометр ликвидности НРА

- 15 июля 2013, 13:05

- |

Барометр банковской ликвидности производный рейтинговый продукт — строится на показателе, который дает оценку платежеспособности банка и позволяет определить уровень его способность отвечать по собственным обязательствам.

Барометр банковской ликвидности является объективной характеристикой уровня платежной дисциплины банка и особенно актуален в условиях кризиса, когда финансовая система испытывает острый дефицит доверия населения.

( Читать дальше )

Блог им. smoketrader |Текущее состояние денежного и банковского рынков:

- 11 июня 2013, 17:07

- |

На текущий момент ситуация на денежном рынке такова — ставка по межд.РЕПО, свопам, да и по МБК (там все в пределах 6-6,5%) находится выше «ближнего конца» ОФЗ.

А к чему это приводит?? Абсолютно логична следующая цепочка: Банки продают короткие ОФЗ и переходят на денежный рынок.

При этом, текущее состояние индекса гособлигаций RGBI дает некоторый «игровой» момент, когда можно откупить текущий уровень с целью отскока.

График RGBI на странице блога: http://www.smoketrader.ru/index.php/banki/38-69t-cbr-banks

Вообще, текущее состояние в банковском секторе выглядит не очень хорошим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс