дкп

Тёмная лошадка грядущей коррекции на рынках

- 07 июля 2023, 03:48

- |

В этом лонгриде акцент на грядущий третий квартал 2023 года и потенциальную коррекцию широкого рынка.

Начну с того, что весомая часть нашего подхода основана на циклах, сезонности и ряду кросс-предпосылок, которые формируют нашу среднесрочную стратегию. Зайду чуток издалека и пробежимся по первому полугодию. Там наблюдалось с самого начала сильное бычье движение, которое мы также предвидели ввиду ряда факторов в декабре-январе:

Полный пост по ссылке — t.me/lineoffrus/548

Вкратце:

«Сейчас наблюдается редкое сочетание трёх бычьих индикаторов, что предполагает рост в 2023 году.

Эффект возникает, когда акции растут в течение трёх периодов:

• Период Санта-Клаус-Ралли (последние 5 торговых дней календарного года и первые 2 торговых дня нового года);

• Первые пять торговых дней января;

• Весь январь

Внимание: исторически за последние 73 года акции росли в 90% (!!!) случаев в таком году, где был триппл-килл из этих факторов. »

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Режим ДКП ЦБ РФ, таргетирование инфляции и плавающий курс - показывают свою эффективность как в спокойные времена так и в период структурной трансформации, который мы переживаем — Набиуллина

- 06 июля 2023, 10:58

- |

1prime.ru/finance/20230706/841015691.html

Доверие к денежно-кредитной политике с точки зрения широких масс, должно основываться примерно на том же доверии, что и наше доверие к гражданской авиации — зампред ЦБ Алексей Заботкин

- 04 июля 2023, 21:27

- |

www.kommersant.ru/doc/6083497

Банк России выпустил доклад о ДКП России.

- 11 мая 2023, 19:19

- |

Коротко.

📌Инвестиции

Несмотря на экономическую и политическую неопределённость, «инвестиционная активность остается высокой. Рост инвестиций сопровождается увеличением загрузки существующих производственных мощностей.»

Предприятия ожидают дальнейшей изоляции России от мировых рынков, активизации импортозамещения, из — за чего появиться повышенный спрос на внутреннем рынке. Опираясь на данные факты, компании переориентируются на внутренний рынок, всё более загружая производственные возможности, которые находятся на рекордной отметке в 82%

Также увеличились инвестиции в основной капитал(г/г), что является главным фактором долгосрочного развития предприятий.

📌ВВП

Прогноз по годовому ВВП улучшен до роста в пределах 0,5% — 2% в 2023 году, а уже в 2024 году ВВП вернётся к уровню 2021 года. С 2025 года ожидается рост в диапазоне 1,5% — 2,5%.

Основным фактором роста будет внутренний спрос, который восстанавливается активнее прогнозов, также сильное воздействие на рост ВВП будет оказывать спрос гос. сектора.

( Читать дальше )

Решение ФРС смягчить ДКП и провести QE может вызвать "отскок дохлой кошки"

- 14 марта 2023, 10:21

- |

Забавно наблюдать, как только начало трясти банки в США, в СМИ и различных блогах люди разделились на два лагеря. Одни пишут/говорят: «я же предупреждал», другие «это мелочь, ничего страшного». В целом ничего нового, но каждый раз забавно.

На мой взгляд, любое диаметрально противоположное мнение или если так можно выразится — краевое, обречено в 99% случаев на провал. Но оно способно добавить популярности, чем и пользуются. Как показывают различные социальные исследование, к моему глубочайшему сожалению, около 20% людей склонны к критическому мышлению, а остальные предпочитают на нагружать свой мозг.

Я считаю неправы ни те, ни другие. И сейчас ещё рано делать определенные выводы.

Но вполне допускаю вот такой вариант развития событий.

Нет смысла сравниваться текущую ситуацию с 2008 или с 2020, которые сами по себе отличались как по QE, так и решениям по ставкам. Нынешняя ситуация сильно иная.

В ФРС прекрасно понимают, что открой они вентель «новых вертолетных» и «бесплатных» денег, флаг борьбы с инфляцией можно спускать. И Бог бы с ним, что не сделаешь ради спасения зомби и очередной дозы наркоману, но проблема может быть куда как хуже.

( Читать дальше )

Про SVB, мировой кризис, ошибку ФРС, безработицу и зомби

- 11 марта 2023, 12:02

- |

Silicon Valley Bank в силу своей специфики набрал приличное количество «мусора» в свои активы. В основном речь идет о ВДО в секторе стартапов, куда банк активно вливал деньги своих клиентов. Как написали зарубежные финансовые обозреватели, банку в связи с оттоком клиентов пришлось реализовать с убытком пакет ценных бумаг общей стоимостью 21 млрд зеленых президентов, потеряв при этом 1,8 млрд. Поэтому SVB пришлось в срочном порядке объявить допэмиссию акций примерно на сумму сравнимую с убытком. Проблемы банка аналитики увязали в цепь событий, которая началась с криптопесочницы FTX, потом кредитной организации — Silvergate Bank, что в свою очередь вызвало классический банк ран.

Но пересказывать историю я не собираюсь, ее можно найти в интернете и более подробно.

Со своей стороны я хотел бы расставить некоторые акценты, которые на мой взгляд являются вечными, в определенной степени фундаментальными, и что вполне можно было предвидеть, а значить обходить подобные инвестиции стороной.

Первое, я не раз писал, что инвестиции в крипто-тему, с моей точки зрения, в чистом виде игра в пирамиды, схожие с МММ и многими другими, только в новой красивой IT упаковке и в глобальном масштабе.

( Читать дальше )

«Пока это абсолютно необходимая мера»: Силуанов и Набиуллина призвали на помощь нефтеюань

- 11 января 2023, 18:33

- |

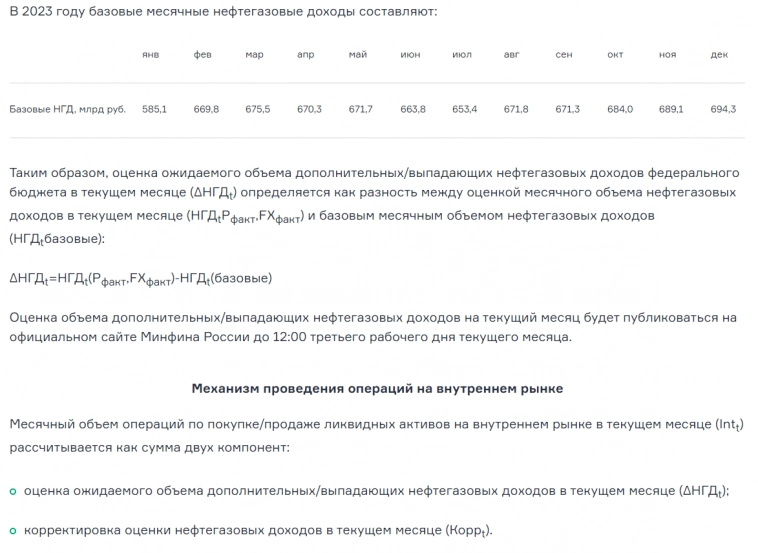

Банк России в соответствии с опубликованным Минфином России порядком возобновит c 13 января 2023 года проведение операций по покупке (продаже) иностранной валюты на внутреннем валютном рынке в рамках реализации Минфином России механизма бюджетного правила.

Операции будут проводиться в валютной секции Московской Биржи в инструменте «китайский юань — рубль» со сроком расчетов «завтра» (CNYRUB_TOM).

В целях минимизации влияния указанных операций на динамику валютного курса Банк России будет покупать (продавать) иностранную валюту на рынке равномерно в течение каждого торгового дня месяца.

При этом подходы Банка России к проведению денежно-кредитной политики в условиях применения механизма бюджетного правила не меняются. Банк России сохраняет возможность проведения операций на валютном рынке в целях поддержания финансовой стабильности.

пруф — www.cbr.ru/press/event/?id=14471

Когда начнётся золотая лихорадка?

- 20 декабря 2022, 12:32

- |

Аналитики вновь прогнозируют рост цены золота до диапазона от $10.000 до $50.000👆

⚡️ Пара заметок (+ перевод тезисов) по текущему выступлению Пауэлла.

- 14 декабря 2022, 23:04

- |

Всем, доброго вечера, Коллеги!

Сегодня опять ФРС оторвало Джерома Пауэлла от терминала и заставила выйти подуспокоить рынки:

Ставку подняли, как трубили из каждого американского тостера — на 0.5%:

" СТАВКУ ЕЩЕ ПОДНИМЕМ, НО НА ЧУТОК — до 5,1%"

ДЕКАБРЬСКИЕ ТЕЗИСЫ:

— уместно дальнейшее повышение ставки

— далее будет браться во внимание кумулятивный эффект от прошлых повышений ставки

❗️- средний прогноз ставки ФРС = 5.1% к концу 2023г

— рынок труда все еще очень сильный #дкп

— необходимо больше свидетельств того, что инфляция начала замедляться #инфляция

— еще предстоит ощутить полный эффект от повышения ставки

— экономика США значительно замедлилась по сравнению с прошлым годом #экономика #рецессия

— история предостерегает от преждевременного смягчения дкп ‼️

— дкп пока недостаточно «ограничивающая»

— сегодня нельзя точно сказать, какого размера будет следующее повышение ставки

( Читать дальше )

5 признаков того, что жилищный кризис нарастает намного быстрее, чем ожидали многие эксперты

- 24 октября 2022, 18:10

- |

В данной статье с сайта zerohedge.com рассматривается ситуация на рынке недвижимости США. Как известно, положение дел в этом секторе является важным индикатором как текущего состояния экономики, так и будущих перспектив. Можно хотя бы вспомнить кризис 2007-2008, его называют ещё «ипотечным», триггером которого был лопнувший пузырь на рынке недвижимости США. История снова повторяется и схлопывание нового пузыря явно не пройдёт незамеченным рынками, тем более ФРС не собирается прекращать ужесточение ДКП.

Рынок жилья в США находится в абсолютном упадке, но никто не должен удивляться. На самом деле, нас заранее предупредили, что это произойдет. Когда Федеральная резервная система сказала нам, что они будут агрессивно повышать процентные ставки, мы все знали, что это сделает с пузырем на рынке жилья. Было очевидно, что цены на жилье упадут, продажи жилья резко упадут, а строители жилья окажутся совершенно раздавленными. К сожалению, именно это мы и наблюдаем. Но вместо того, чтобы изменить курс после того, как они стали свидетелями всего ущерба, который они причинили, чиновники ФРС настаивают на необходимости еще большего повышения ставок. Так что, как бы плохо ни обстояли дела сейчас, правда в том, что в ближайшие месяцы они станут еще хуже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал