дивидендные акции

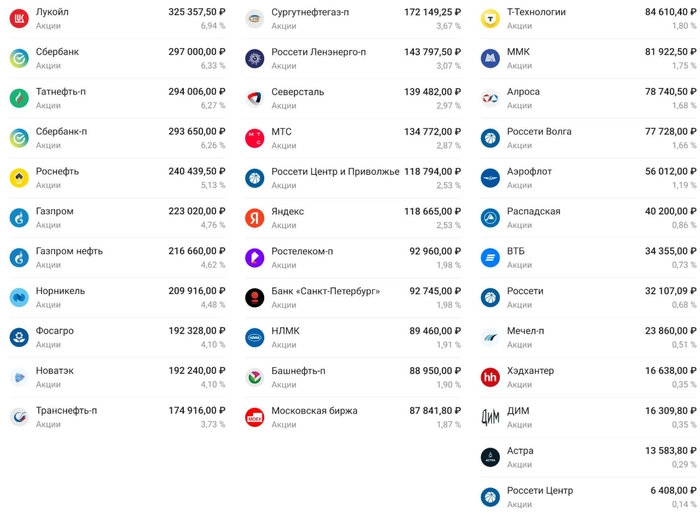

Мой дивидендный портфель (107 месяцев инвестирования)

- 17 ноября 2025, 12:03

- |

Мой инвестиционный дивидендный портфель по состоянию на утро 17.11.2025.

- Лукойл 6,94% ср. 5562р

- Сбербанк-п 6,33% ср. 219р

- Татнефть-п 6,27% ср. 516р

- Сбербанк 6,26% ср. 224р

- Роснефть 5,13% ср. 436р

- Газпром 4,76% ср. 196р

- Газпром нефть 4,62% ср. 445р

- Норникель 4,48% ср. 150р

- ФосАгро 4,10% ср. 5860р

- Новатэк 4,10% ср. 1145р

- Транснефть-п 3,73% ср. 1265р

- Сургутнефтегаз-п 3,67% ср. 38р

- Россети ЛенЭн-п 3,07% ср. 127р

- Северсталь 2,97% ср. 1117р

- МТС 2,87% ср. 271р

- Россети ЦП 2,53% ср. 0,27р

- Яндекс 2,53% ср. 3774р

- Ростелеком-п 1,98% ср. 62,9р

- Банк СПБ 1,98% ср. 363р

- НЛМК 1,91% ср. 163,8р

- Башнефть-п 1,90% ср. 1263р

- Мосбиржа 1,87% ср. 104,05р

- Т-технологии 1,8% ср. 2655р

- ММК 1,75% ср. 41,9р

- Алроса 1,68% ср. 66,88р

- Россети Волга 1,66% ср. 0,091р

- Аэрофлот 1,19% ср. 70,12р

- Распадская 0,86% ср. 183р

- ВТБ 0,73% ср. 162р

- Россети 0,68% ср. 0,14р

- Мечел-п 0,51% ср. 132р

- Хэдантер 0,35% ср. 3380р

- ДиМ 0,35 ср. 0р

- Астра 0,29% ср. 519р

- Россети Центр 0,14 ср. 0,79р

- Деньги 0,78% 34925р

( Читать дальше )

- комментировать

- 323

- Комментарии ( 2 )

EBITDA, OIBDA – новые уловки мошенников?

- 16 ноября 2025, 15:39

- |

Еще в 2002 году на общем собрании акционеров Berkshire Hathaway основатель компании Уоррен Баффетт и его соратник Чарльз Мангер раскритиковали EBITDA.

Они говорили: «EBITDA, OIBDA и прочие заменители чистой прибыли зачастую — это “мы ничего не заработали, но смотрите, сколько бы мы заработали, если бы не налоги, проценты и амортизация”. Мы не инвестируем в такие компании и вам не советуем».

Представь, что в один прекрасный день ты решил покататься по городу, послушать музыку, поболтать с незнакомыми людьми, немного подзаработать и вообще отвлечься от обыденной суеты. В итоге за день тебе удалось заработать 5000 рублей, плюс кто-то оставил тебе 1000 рублей чаевых за приятную беседу. Итого твоя выручка — 6000 рублей (1000 + 5000 = 6000). Потом ты поехал на заправку, оплатил услуги агрегатора такси, помыл машину и потратил на это 2000 рублей. У тебя осталось 4000 рублей.

Обычный человек считает, что 4000 рублей — это его реальная прибыль, но это совсем не так.

( Читать дальше )

Набсовет X5 рекомендует дивиденды

- 13 ноября 2025, 13:48

- |

💸Наблюдательный совет Х5 рекомендовал принять на внеочередном общем собрании акционеров 18 декабря 2025 года решение о выплате дивидендов за 9 мес. 2025 года: 368 руб. на акцию. Рекомендованная дата фиксации списка лиц, имеющих право на получение дивидендов,

– 6 января 2026 года.

В соответствии с дивидендной политикой Х5, мы ориентируемся на выплату дивидендов дважды в год – по итогам предыдущего года и за 9 месяцев текущего. Подход учитывает баланс интересов акционеров, финансовое положение Компании и ее потребности в инвестициях. Ранее в 2025 году Х5 выплатила дивиденды в размере 648 рублей на акцию из чистой прибыли за 2024 год, а также нераспределенной прибыли прошлых лет.

💰Мы также изучаем варианты монетизации казначейского пакета акций с фокусом на рост акционерной стоимости и поддержание привлекательной дивидендной доходности с учетом текущей конъюнктуры рынка. По решению Набсовета, казначейские акции Х5 могут быть реализованы в течение 3 лет посредством одной или нескольких сделок, а именно:

( Читать дальше )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-3

- 09 ноября 2025, 11:15

- |

Приветствуем вас в воскресенье на нашем канале. На этой короткой неделе самым прибыльным днем стала только пятница и рынок завершил торги недели положительно выше позиции 2570 Индекса Мосбиржи (+1,57%). А теперь рассмотрим по полочкам главные события.

Ozon и его первые дивиденды

Именно в пятницу поступила позитивная новость, которую годами ждали с момента образования Ozon. Акционеры решили выплатить дивиденды за 9 месяцев 2025 г. в размере 143,55 руб за акцию. Окончательное решение будет принято 10 декабря.

Кроме того, сейчас когда ритейлер «переезжает» в Россию, Мосбиржа перевела компанию на первый уровень листинга т.е. относится теперь к компаниям голубых фишек. На следующей неделе уже могут возобновится торги Ozon и у него есть позитивные факторы мощного старта. Возможно начало с 11 ноября.

Лукойл и зарубежные активы

Надо начать с того факта, что Лукойл занимает в Индексе Мосбиржи 14,5%, а это не мало. Нефтяник платит дивиденды не раз в год и не раз в три года, поэтому с вопросом дивидендов не стоит сомневаться, просто Лукойл перенес сроки собрания.

( Читать дальше )

"В каких целях Лукойл продает зарубежные активы? Будут ли дивиденды?".

- 07 ноября 2025, 16:45

- |

С радостью приветствуем наших друзей и трейдеров в долгожданную пятницу

Уже вторую неделю всех инвесторов волнует судьба Лукойла🛢️ после полученных санкций и отмены собрания акционеров по вопросу дивидендов к итогу 2025 г. Конечно неприятно, но напомним, что подобный случай уже был в 2022 г. В конечном результате Лукойл выплатил 537 руб за акцию.

Сегодня поступила новость, что международная энергетическая компания Gunvor Group планирующая купить активы Лукойла была вынуждена отказаться от сделки под давлением США. Прямо на государственном уровне Минфин штатов пригрозил не выдать лицензию на деятельность бизнеса. В результате акции Лукойла сегодня опустились -2,7%📉.

Как действовать инвестору и будут ли дивиденды?

В первую очередь не принимать решения на эмоциях, а лучше держать акции Лукойла потому что покупатель всегда будет. Нефтяник не собирается продавать зарубежные активы «кому угодно». Новость о новом покупателе позитивно отразится на котировках Лукойла. Вот тут часть продажи зарубежных активов будет направлена на промежуточные дивиденды.

( Читать дальше )

ЧЕСТНО ПОКАЗЫВАЮ! Сколько я заработал дивидендами и купонами в октябре 2025

- 05 ноября 2025, 19:28

- |

💸Пока наш рынок пытается оттолкнуться ото дна, настало время подсчитать свою дивидендную (но больше купонную) зарплату (или всё же пенсию?🤔) за 10-й месяц 2025 года. При позитивных результатах такого подсчета сохраняется мотивация инвестировать и наращивать свой «денежный ручеек» дальше.

Подпишитесь на телеграм, чтобы отслеживать весь мой путь к полностью пассивному доходу. Или наоборот — чтобы увидеть, как я навернусь со всей дури и сойду с дистанции.

💰В этом обзоре честно делюсь итогами моего чисто пассивного заработка на российском фондовом рынке за октябрь 2025 года.

Не хвастовства ради, а статистики для😉

📍Предыдущий отчет на Смартлабе о моем пассивном доходе на фондовом рынке за сентябрь 2025 г. можно почитать здесь, а за весь 2024 год — здесь.

Немного о логике подсчетов:

💰Считаю купоны и дивиденды, поступившие на мои счета за календарный месяц — с первого по последнее число месяца включительно. Если, к примеру, официальный день выплаты по облигации пришёлся на 27 августа, а брокер зачислил мне купон только 3 сентября, то отношу этот купон уже к сентябрьской зарплате.

( Читать дальше )

Дивы под ёлку. От кого ждать дивидендов в ноябре и декабре?

- 02 ноября 2025, 08:47

- |

В ноябре после октябрьского «осеннего ливня» пока совсем грустно: дивиденды рекомендовала только малоликвидная ОГК-2. Поэтому предлагаю посмотреть шире и спрогнозировать, какие компании могут порадовать нас дивами до Нового года, в последние два месяца уходящего 2025-го.

Чтобы не пропустить самое интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

За оригинал картинки спасибо каналу Capitalist

👇Напомню про другие дивидендные подборки:

● 10 лучших дивидендных акций РФ по версии БКС NEW

● Дивидендная стратегия в 2025: работает или нет?

● САМЫЕ-САМЫЕ дивидендные акции по мнению Сбера

● 7 лучших дивидендных акций года от ВТБ

💰Начнем с тех, кто уже рекомендовал свои предновогодние дивиденды и назначил дату отсечки.

💎 OGKB ОГК-2

● Дивы на акцию: 0,0598167 ₽

● Дивдоходность: 14,3%

● Купить до: 3 ноября

Оптовая генерирующая компания № 2 — российская энергетическая компания, созданная в результате реформы РАО «ЕЭС России». Большая часть акций принадлежит Газпрому через «Газпром энергохолдинг».

( Читать дальше )

ВТБ – дешевый гигант?

- 31 октября 2025, 08:33

- |

Часть 1/3

С учетом сложной структуры акционерного капитала Банка ВТБ, предлагаю разобраться – действительно ли банк дешев, а если дешев, то как именно он оценен по основным мультипликаторам.

Акционерный капитал банка состоит из:

— акций обыкновенных (АО) – 6,62 млрд штук, номиналом 50 руб.;

— акций привилегированных (АП, первого типа) – 21,4 трлн штук, номиналом 0,01 руб.;

— акций привилегированных (АП, второго типа) – 3,074 трлн штук, номиналом 0,1 руб.

Таким образом, уставный капитал банка составляет 852,5 млрд руб., из которых 331 млрд руб. приходится на АО и 521,5 млрд руб. – на АП обоих типов. С учетом планов банка на конвертацию АП в АО, считаю необходимым учитывать долю акционеров, владеющих обыкновенными акциями (только такие обращаются на Московской бирже) консервативно – а именно пропорционально номинальной доле АО в уставном капитале. По номиналу акционерам АО принадлежит 38,83% акционерного капитала банка.

Исходя из прогнозируемой банком прибыли за 2025 год в 500 млрд руб., что вполне реалистично, по текущей цене (69 рублей за акцию), банк стоит 2,35 прибыли. При этом за каждый рубль собственных средств банка на 01.10.2025, за вычетом субординированных обязательств (отчет МСФО за 3кв 2025) покупатель акций платит лишь 50 копеек.

( Читать дальше )

Топ-10 лучших ДИВИДЕНДНЫХ акций по версии БКС

- 30 октября 2025, 19:44

- |

Эксперты БКС на днях пересмотрели свою подборку самых перспективных дивидендных акций на рынке РФ. Богатеть на дивидендах любят все, и я не исключение!

👉БКС (расшифровывается как «БрокерКредитСервис») — один из старейших брокеров на рынке. Контора была основана аж в далёком 1995 году в Новосибирске и за 30 лет завоевала репутацию надежного и грамотного посредника.

Аналитика от БКС традиционно считается достаточно сильной и фундаментально обоснованной (вспомнить хотя бы прогнозы в 600 ₽ по «Мечелу»😉), и в целом к ней интересно прислушаться.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📉Дивы скукоживаются

Ожидаемая дивидендная доходность Индекса Мосбиржи на ближайшие 12 месяцев после последних негативных новостей ещё несколько снизилась и составляет всего 7,1%. Как отмечает БКС, это близко к самым минимумам 2022 г., когда многие компании предпочли отказаться от выплат.

👇Напомню про другие дивидендные подборки:

( Читать дальше )

Дивиденды к Новому году

- 30 октября 2025, 17:07

- |

Сезон промежуточных дивидендов подходит к концу, но некоторые компании ещё могут объявить дивиденды до конца 2025 года.

От кого мы ждём выплат

Многие компании уже приняли решение о дивидендах, и получить их можно, если успеть вовремя купить акции:

– ОГК-2 выплатит дивиденды за 2024 год. Внеочередное собрание акционеров одобрило их лишь со второй попытки. Доходность — довольно высокая, закрытие дивидендного гэпа может быть длительным. Перспективы дальнейших выплат неопределённые, в том числе из-за того, что компания не публикует корпоративную отчётность.

– Циан выплатит спецдивиденд с доходностью почти 17%. Генеральный директор Дмитрий Григорьев отметил, что по техническим причинам компания сейчас не сможет выплатить весь объём накопленной операционной прибыли, но ожидает, что выплата следующего дивиденда в размере более 50 руб. на акцию произойдёт в середине 2026 года.

– Займер продолжает распределять квартальные дивиденды. В третий раз подряд коэффициент payout соответствует минимальному уровню 50%, согласно политике компании. Тем не менее дивидендная доходность остаётся высокой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал