дивидендная политика

Дивиденды Газпромнефти — основная помощь для главного мажоритария компании Газпрома!

- 17 ноября 2023, 11:21

- |

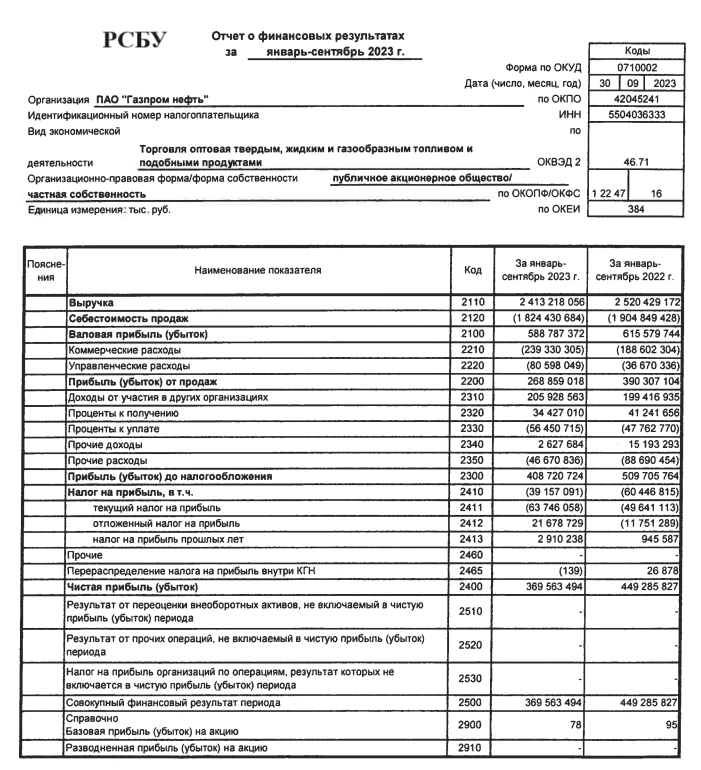

🛢 Совет директоров Газпромнефти рекомендовал выплату дивидендов за 9 месяцев 2023 года в размере — 82,94₽ на акцию (дивидендная доходность по текущим ценам составляет — 9,7%). Дата закрытия реестра – 27 декабря 2023 года. Последний день покупки акций под дивиденд — 26 декабря.

Согласно дивидендной политике компании: «Газпром нефть предусматривает целевой размер дивидендных выплат по акциям компании — не менее 50% от чистой прибыли, определяемой в соответствии с МСФО, с учётом корректировок. Дивиденды выплачиваются дважды в год». Аналитики ожидали выплату в районе 60-70₽, но, видимо, компания решила заплатить 75% от чистой прибыли (на сегодняшний день отчёта по МСФО за 9 месяцев компания ещё не предоставила). Как итог Газпромнефть направит на дивиденды 393₽ млрд чистой прибыли по МСФО (если предположить, что на дивиденды направлено 75% от ЧП, то ЧП за 9 месяцев 2023 года по МСФО может составить более 524₽ млрд). Более 376 млрд направятся на счета главного мажоритария компании — Газпром (состав акционеров Газпромнефти: Газпром — 95,68% и free float — 4,32%), поэтому сразу становится понятно, почему Газпромнефть «выжимает» из себя все соки на дивидендные выплаты.

( Читать дальше )

- комментировать

- 4.3К | ★2

- Комментарии ( 0 )

Дивиденды Роснефти — мне достаточно, учитывая промежуточную выплату и сильное II п. 2023 г. из-за курса /цен на сырьё

- 16 ноября 2023, 12:20

- |

🛢 Совет директоров Роснефти рекомендовал выплату дивидендов за 9 месяцев 2023 года в размере — 30,77₽ на акцию (дивидендная доходность по текущим ценам составляет — 5,2%). Дата закрытия реестра – 11 января 2024 года. Последний день покупки акций под дивиденд — 10 января.

Согласно дивидендной политике компании, она выплачивает 50% от чистой прибыли. Последний отчёт Роснефти я разбирал и прогнозировал текущий дивиденд, всё совпало, а значит, эмитент продолжает придерживаться своей политике (для миноритариев весомый плюс). Как итог Роснефть направит 326₽ млрд чистой прибыли по МСФО.

➕ Дивидендная новость вышла ночью, а фиксировали прибыль в Роснефти уже с открытия торгов 15 числа (давление, конечно, началось ещё 14 из-за санкций и курса ₽). Я бы посмотрел на эти дивиденды с другой стороны. За 9 месяцев 2022 года компания заплатила дивиденд в размере — 20,39₽ на акцию, выплата уже 1,5 раза больше, а кто покупал ещё по тем ценам, то получается и дивидендная доходность другая.

( Читать дальше )

КИт Финанс: дивиденды Газпромнефти

- 14 ноября 2023, 11:51

- |

Газпромнефть #SIBN: комментарий по дивидендам

💰Совет директоров рекомендовал дивиденды за 9 мес. 2023 г. в размере ₽82,94.

Текущая дивидендная доходность составляет около 10%.

📆Дата закрытия реестра для получения дивидендов назначена на 27 декабря 2023 г.

🗣Мнение: дивиденд оказался выше наших ожиданий. По нашим оценкам, годовой дивиденд по акциям должен был быть около ₽95. Учитывая то, что выплаты по демпферу увеличились, можно закладывать дивиденд ещё около ₽20 за IV кв. 2023 г. Тем не мене, мы не видим дальнейшего потенциала для роста акций Газпром нефти.

Ростелеком отчитался за 9м 2023 г. — FCF увеличился почти в 2 раза по сравнению с прошлым годом и это на фоне будущих дивидендов

- 13 ноября 2023, 12:23

- |

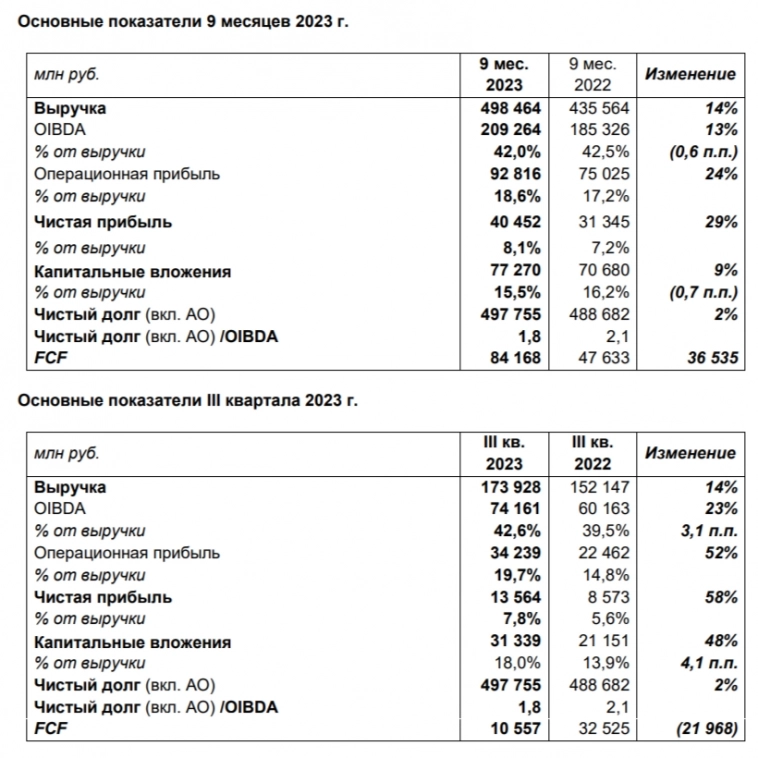

📱 Ростелеком опубликовал финансовые результаты по МСФО за 9 месяцев 2023 года. Эмитент 1,5 года молчал и не публиковал отчёты в связи со сложной экономической ситуацией в стране, на сегодня это второй отчёт компании за год и он тоже положительный. Выручка компании растёт благодаря новым направлениям: доходы от цифровых сервисов и облачных услуг — 94,2₽ млрд (+43,1 г/г), данный заработок получилось увеличить за счёт развития платформенных решений для предоставления социальных сервисов, проектов цифровой регион, сервисов видеонаблюдения и кибербезопасности. Остальные сегменты также показали рост (весомая прибыль в сегменте мобильной связи — 173,4₽ млрд, это на 12,4% больше, чем годом ранее из-за роста объёма дата трафика +18,8% г/г), кроме фиксированной телефонии — 32₽ млрд (-4% г/г), в связи с непопулярностью услуги и оттоком абонентов (-10% г/г). Перейдём же к основным показателям компании:

▪️ Выручка: 498,4₽ млрд (14% г/г)

▪️ Чистая прибыль: 40,4₽ млрд (29% г/г)

( Читать дальше )

Сбербанк отчитался за октябрь 2023 г. — прибыли заработано уже выше, чем за весь 2021 год. Ожидаем новую стратегию компании

- 12 ноября 2023, 14:11

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 10 месяцев 2023 года. За 10 месяцев компания заработала — 1,262₽ трлн чистой прибыли, напомню, что в рекордном 2021 году за весь год было заработано 1,251₽ трлн чистой прибыли, как итог рентабельность капитала за этот год превысила 25%. Также Сбер утвердил новую трёхлетнюю стратегию развития компании и представит её участникам рынка 6 декабря 2023 года (она будет касаться дивидендной политики, но как по мне резких изменений по % выплаты от чистой прибыли не стоит ожидать). С учётом ужесточения ДКП и присутствующего лага, меры регулятора начали действовать, Сбербанк уже не «хвастается» рекордными выдачами по ипотеке, в октябре выдали на — 475₽ млрд (в сентябре рекорд — 564₽ млрд), портфель же потребительских кредитов продолжил своё снижение — 248₽ млрд (в сентябре — 260₽ млрд, в августе — 324₽ млрд). Всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, поэтому ужесточение ДКП продолжает охлаждать кредитование, соответственно, в будущем это снизит заработки финансовых организаций. Перейдём же к основным показателям компании:

( Читать дальше )

Текущая дивидендная политика предполагает 50% от чистой прибыли, если отношение чистого долга к EBITDA меньше 3х. Сейчас оно составляет 2х — финдиректор ЮГК

- 10 ноября 2023, 13:49

- |

Будет ли ЮГК платить дивиденды — отвечает финансовый директор компании Артем Клёцкин: «Идем к дивидендам, понимаем, что это важно. [...] Мы будем принимать решение, исходя из конкурентной ситуации». Клёцкин добавил, что текущая дивидендная политика предполагает 50% от чистой прибыли, если отношение чистого долга к EBITDA меньше 3х. Сейчас оно составляет 2х. При этом дивиденды не должны быть меньше 50% от прибыли.

t.me/marketpowercomics

ЭЛ5-Энерго отчиталась за 9м 2023 г. — новый менеджмент генерирует прибыль и начал снижение чистого долга уже с этого года

- 10 ноября 2023, 13:31

- |

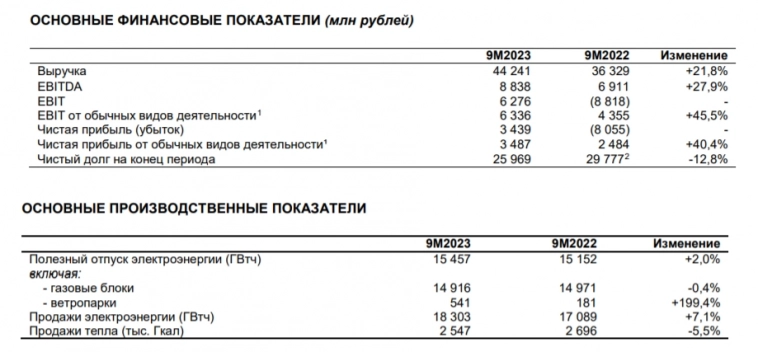

🔌 ЭЛ5-Энерго опубликовала неаудированные финансовые результаты по МСФО за 9 месяцев 2023 года. Можно констатировать факт того, что компания вышла достойно из кризисного пике в 2022 года (проблемы начались с продажи компании, потом добавилось обесценивание активов в размере 29,5₽ млрд, половина суммы пришлась на недавно введённые в строй ветропарки) и сейчас полноценно генерирует чистую прибыль, развивает инвестиционную деятельность, не забывая сокращать чистый долг. Во многом такие изменения произошли благодаря тому, что главным мажоритарием компании стал ЛУКОЙЛ (были поставлены свои люди в менеджмент, разработан новый бизнес-план), который консолидировал 56,44% акций ЭЛ5-Энерго. Перейдём же к основным показателям компании:

⚡️ Выручка: 44,2₽ млрд (21,8% г/г)

⚡️ Чистая прибыль: 3,4₽ млрд (годом ранее убыток — 8₽ млрд)

⚡️ EBITDA: 8,8₽ млрд (27,9% г/г)

Что можно отметить при разборе отчёта?

☑️ На показатели положительно повлияло введение в эксплуатацию ветропарков — рост доходов от программы ДПМ ВИЭ (Азовского, но особенно Кольского, об этом свидетельствует полезный отпуск электроэнергии: ветропарки 541 ГВтч, +199,4% г/г и продажи электроэнергии: 18 303 ГВтч, +7,1% г/г), возросшие тарифы на теплоэнергию и электроэнергию.

( Читать дальше )

КИТ Финанс: Татнефть. Считаем дивиденды

- 10 ноября 2023, 11:17

- |

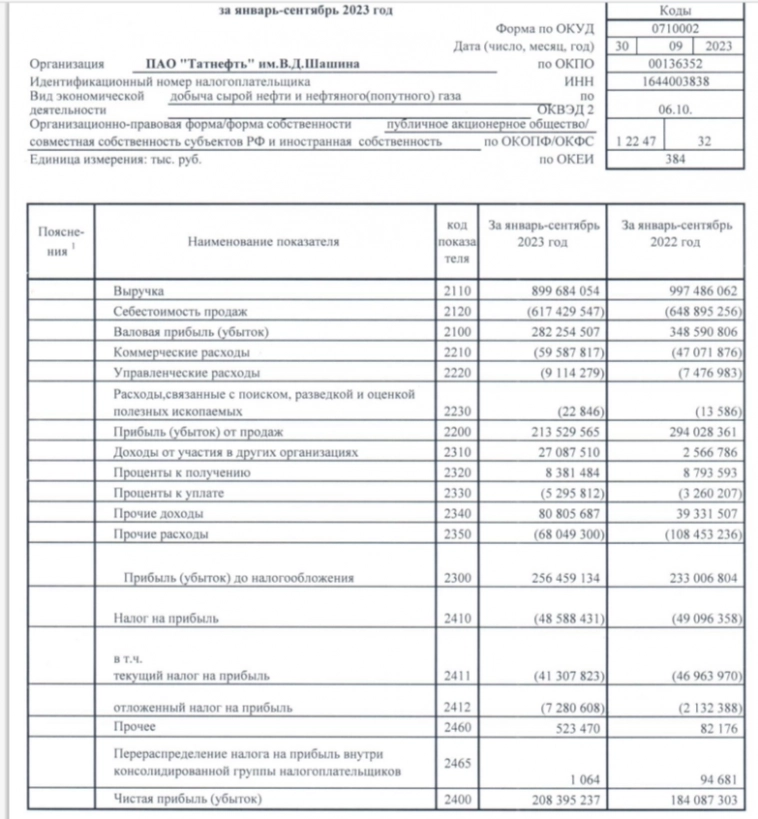

Татнефть #TATN. Считаем дивиденды

🔹Выручка компании -10% по сравнению с аналогичным периодом прошлого года до ₽899,7 млрд из-за эффекта высокой базы прошлого года.

🔹Чистая прибыль +13% до ₽208,4 млрд за счёт прочих доходов и поступлений в виде дивидендов от дочерних компаний.

🤚🏼Напомним

Дивидендная политика Татнефти предполагает целевой уровень выплат акционерам в размере не менее 50% от чистой прибыли по МСФО или РСБУ, в зависимости от того, какая из них больше.

🧮Таким образом, компания уже заработала за 9 мес. 2023 г. на дивиденды около ₽45 на оба типа акций.

Учитывая снижение дисконта на российскую нефть, увеличение демпфера, в IV кв. 2023 г. Компания может заработать ещё около ₽20 на акцию.

При этом ранее Компания выплатила уже ₽27,54. Получается можно рассчитывать на дивиденды за II пол. 2023 г. около ₽37,5, дивдоходность – 6,18%.

Ростелеком не планирует пересмотр своей инвестпрограммы несмотря на повышение ставки ЦБ — финансовый директор компании Сергей Анохин

- 09 ноября 2023, 18:15

- |

Ростелеком" планирует представить во втором квартале 2024 года новую стратегию компании и новую дивидендную политику

tass.ru/ekonomika/19246121

tass.ru/ekonomika/19245869

Татнефть отчиталась за 3 кв. 2023 г. — прекрасные результаты, но было ожидаемо. Ведём подсчёт будущих дивидендов

- 09 ноября 2023, 16:34

- |

Татнефть опубликовала финансовые результаты по РСБУ за III квартал 2023 года. Уже можно констатировать факт того, что компания адаптировалась к новым реалиям и воспользовалась текущей обстановкой на нефтяном рынке. Результаты получились вполне себе добротными и ожидаемыми, почему? Сырьё подорожало и не заметило потолка цен G7 в $60 за баррель, рубль ослаб по отношению к другим валютам, как итог рублёвая цена бочки Urals в III квартале составила — 7000₽ (67% г/г). Перейдём же к основным показателям компании:

🛢 Выручка: за 9 месяцев 900₽ млрд (-10% г/г), за III квартал 368₽ млрд (+28% г/г)

🛢 Чистая прибыль: за 9 месяцев 208₽ млрд (+13% г/г), за III квартал 80₽ млрд (+150% г/г)

🛢 Операционная прибыль: за 9 месяцев 214₽ млрд (-27% г/г), за III квартал 93₽ млрд (+42% г/г)

Что можно отметить и какие странности вскрылись при разборе отчёта?

🗣 Татнефть продолжает наращивать на счетах кэш — 142,1₽ млрд, при этом долг составляет всего — 37₽ млрд (долгосрочных займов компания не имеет), как вы понимаете чисты долг отрицательный, с учётом денежной позиции компании, могут произойти сюрпризы в дивидендных выплатах.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 4 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал