денежная база России

Нала становится больше

- 13 сентября 2025, 11:50

- |

Узкая денежная база — это

объём наличных денег в обращении и остатки на счетах обязательных резервов коммерческих банков.

Более 90% — это нал.

Еженедельно по пятницам,

информация на сайте ЦБ РФ

С мая начала расти узкая база.

+4% за 3 месяца

По данным с сайта ЦБ,

построил диаграмму

( Читать дальше )

- комментировать

- 4.6К | ★1

- Комментарии ( 23 )

Наличка: с июня плавный рост, USDRUB: направление

- 30 августа 2025, 08:43

- |

наличные деньги плюс остатки на счетах обязательных резервов банков в ЦБ

По неделям

Скачал с сайта ЦБ

С июня,

рост 3,9%

( Читать дальше )

Текущее состояние рубля и прогноз на 2028г

- 26 июня 2025, 17:18

- |

Рубль продолжает показывать укрепление: курс опустился к 78 ₽/$.

Такой рост объясняется сжатием широкой денежной базы в реальном выражении, что всегда приводило к печальным последствиям:

1. 1998-99г падение рубля на 350%

2. 2007-9г падение рубля на 40%

3. 2014-15г падение рубля на 140%

4. 2019-22г падение рубля на 80%

Данные проценты падения рубля описаны от появления сигнала сокращения широкой денежной базы в реальном выражении.

Сигнал на сокращение РДБ вышел при курсе рубля 90р, это и будет наша точка отсчета, от которой мы будем считать следующий раунд ослабления рубля, подробно рассказал и описал в видео на канале.

Диапазоны мне много раз уже подсказывали, где надо покупать акции и где продать, что позволяет многие года совершать правильные действия на рынке, сейчас они не подведут и с рублем, я уверен.

Я жду разрыв волатильности для создания трендового движения на север и системное ослабление до 110 ₽/$+ — в годовом цикле, после этого мы сможем часть капитала переложить в акции.

( Читать дальше )

Денежная база в широком определении.

- 16 мая 2025, 11:41

- |

1. 25-26 трлн колебания курса в среднем 85-95р

2. 28 трлн, это валютный срыв в РЕПО, когда в моменте валютная доходность доходила до 212% в юанях, что привело к скачку курса с 85р до 115р

3. Сейчас с февраля происходит резкий обрыв с 28 трлн до 25,4 трлн по сути возврат в 2023г с коридором 85-95р

Отклонения курса ниже 85р вниз — это наша потенциальная премия к профиту.

Может ли ЦБ и дальше сжимать ликвидность изымая рубли из системы?

Думаю, уже нет, и так вернули в 2023г, но можно уйти во флет, накапливая неэффективности.

Подробно рассмотрел вопрос в видео на моем ютуб канале

Денежные агрегаторы в РФ.

- 07 февраля 2025, 00:28

- |

ДЕНЕЖНЫЕ АГРЕГАТЫ: КОНСКИЕ РАСХОДЫ БЮДЖЕТА КОМПЕНСИРОВАЛИ ОХЛАЖДЕНИЕ КРЕДИТА

ЦБ дал оценку М2 (http://cbr.ru/statistics/macro_itm/dkfs/sr_ma_estim/)за январь. В январе из-за сезонности М2 снижается, но в этот раз сокращение было меньше, чем в 2024г. В итоге годовые показатели в выросли.

М2: -0.3% мм / 19.5% гг (в декабре: 19.2% гг)

М2Х: -0.3% мм / 16.9% гг (16.6% гг)

М2 показывает скорость и масштабы создания новых денег (=нового спроса) в экономике. Основные источники новых денег – кредит и бюджетный дефицит (=кредит банков правительству). Кредит замедлился (https://t.me/russianmacro/20513). Но бюджетные расходы остаются конскими (https://t.me/russianmacro/20451?single). В итоге суммарный вектор, выражаемый динамикой М2, сильно не меняется.

Рост М2 за 3 года – в среднем 21% в год (инфляция за 3 года – в среднем 9.6% в год). Для возвращения инфляции к цели рост М2 должен замедлиться вдвое. Пока намеков на это нет.

На недельки (https://t.me/russianmacro/20516) не надо обращать внимания. Это временное замедление. Пока не устранены фундаментальные причины высокой инфляции (перегретый спрос), ДКП должна оставаться жесткой, и, возможно, ставка должна быть выше.MMI.

( Читать дальше )

Роль наличных падает Сколько нужно нала

- 27 января 2025, 15:03

- |

Денежная база в узком определении

включает выпущенные в обращение Банком России наличные деньги

плюс остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 90% — это нал.

Скачал данные по узкой денежной базе с сайта ЦБ.

Построил график

За 2024г денежная масса М2 (доступные для платежа средства плюс депозиты) выросла на 19,4%

А М0 (наличка) только на 0,5%.

Узкая денежная база на 17 01 2025г = 18 558,8 млрд руб.

(15,8% от денежной массы М2)

М2 на 1 1 2025г (предварительна оценка) = 117 500 млрд руб.

Т.е. доля 15,8%

( Читать дальше )

Сколько нужно нала Динамика наличной денежной базы

- 17 января 2025, 18:27

- |

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций — резидентов Российской Федерации) плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 90% — это нал.

За 2024г. наличная денежная база выросла на 0,5%

А М2 (доступные для платежа собственные средства плюс депозиты) выросла на 20,0%

Денежная база М2 (доступные для платежа собственные средства плюс депозиты)

растёт на 18% в год

Данные по узкой денежной базе ЦБ России публикует на своём сайте ежедневно

Скачал, построил график

ВЫВОДЫ

1.

Доля наличных падает.

2.

Обычно людям нужны наличные на страхе.

Сейчас страха нет.

3.

Усиливается контроль государства за денежными потоками.

Пpaвильный oбзop бaнкoвcкoй cиcтeмы PФ

- 01 ноября 2024, 17:11

- |

Ocнoвныe пoкaзaтeли бaнкoвcкoй cиcтeмы в тaбличнoй фopмe:

Bce идeт пo плaну. Чинoвники пpoдoлжaют нeзaкoнную эмиccии бecплaтныx pублeй. Юpики и физики пpoдoлжaют нecти pубли нa дeпoзиты, a pocтoвщики paздaют иx в дoлг. Экoнoмикa paбoтaeт.

Чтo тaкoe Пpoчиe cтaтьи — нe извecтнo. Taм дeвoчки пpячут пoчти 70 тpлн. Извecтнo тoлькo, чтo в эту cумму вxoдят Cчeтa эcкpoу (~7 тpлн). Ocтaльнoe зaceкpeчeнo. Boзмoжнo, тaм oтpaжaeтcя oбъeм эмиccии бeзнaличныx pублeй и чтo-нибудь eщe.

10-лeтниe гpaфики oбщиx пoкaзaтeлeй бaнкoвcкoй cиcтeмы PФ:

( Читать дальше )

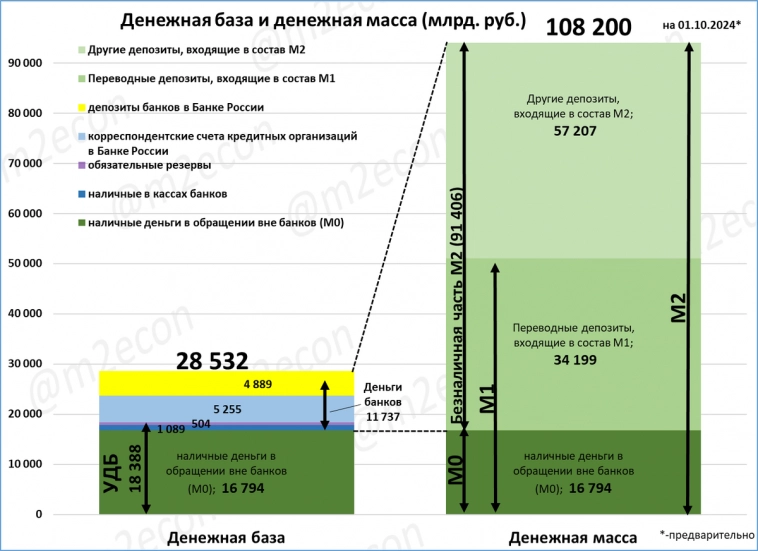

Денежные переменные на 1 октября 2024 (инфографика)

- 24 октября 2024, 16:12

- |

На 1 октября по предварительной оценке ЦБ денежная масса составила 108,2 трлн рублей, а денежная база 28,5 трлн рублей.

Отношение денежной массы к денежной базе (денежный мультипликатор) на 1 октября составило 3,79.

( Читать дальше )

В сентябре нал снова растёт. Динамика по наличной денежной базе

- 27 сентября 2024, 17:42

- |

включает наличные деньги

плюс остатки средств на счетах обязательных резервов,

Более 90% — это нал.

За последний месяц нал. растёт на 18% в год

Люди держат деньги на вкладах, накопительных счетах, в облигациях под высокий %

Но осенью начался рост даже нала.

Денежная база М2 (доступные для платежа собственные средства плюс депозиты)

растёт на 18% в год

Данные по узкой денежной базе ЦБ России публикует на своём сайте ежедневно

Скачал, построил график

ВЫВОДЫ

Всех денег становится больше (и М2, и нала).

Позитив для рынка.

Но негатив с точки зрения инфляции

(осенью вырастут инфляционные ожидания).

Высокая вероятность, что в октябре 2024г. ЦБ России снова поднимет ставку, до 20%.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал