госдолг

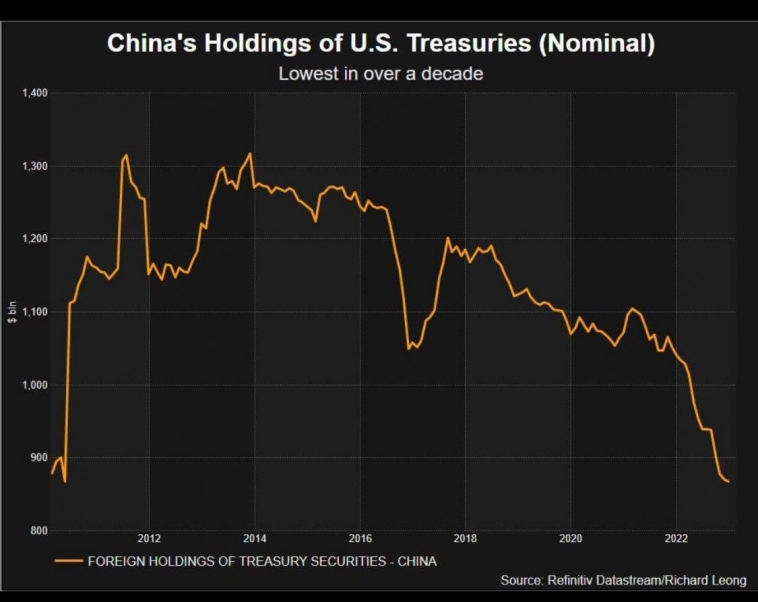

Китай скидывает трежеря

- 26 марта 2023, 10:02

- |

Китай продолжает сокращать свое участие в госдолге США..

Трежеря нужны не только лишь всем.

Политика США начинает приносить свои плоды.

Тем временем:

Вторая холодная война США, вероятно, будет с Китаем и станет более опасной, чем первая, считает Генри Киссинджер.

Об этом бывший госсекретарь Штатов заявил в интервью испанской газете El Mundo.

- комментировать

- Комментарии ( 34 )

Почему в конце 2023г. (или в 2024г.) ФРС придётся снижать ставки.

- 26 февраля 2023, 14:57

- |

#почему_ФРС_снизит_ставку

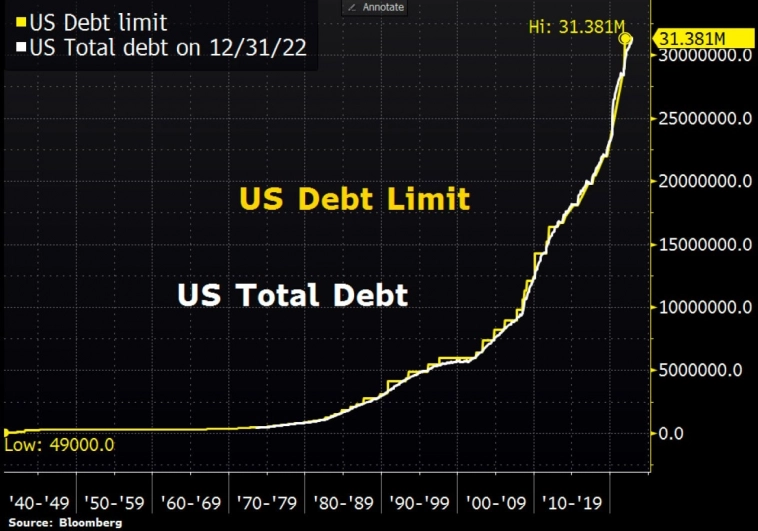

Гос. долг США около

$31,5 трлн.

ФРС в феврале 2023г. повысил ставку до 4,50 — 4,75%.

22 марта в 21:00 по МСК состоится заседание ФРС, а затем выступление Джерома Пауэлла.

На данном заседании ФРС ожидается повышение процентной ставки на 0.25%.

В 2023г. ФРС увеличит ставку, например, до 5%

(возможно, даже чуть выше).

Стоимость обслуживания нового долга = 5% от $31,5 трлн = $1,575 трлн. (реально, сумма другая, т.к. под 5% выпускают новые UST).

ВВП США в 2023г = 2022г ($25,34 трлн.) + 3% = $26,1 трлн.

Т.е. гос. долг США составит 1,2 годовых ВВП.

А есть ещё корпоративные, муниципальные и др. долги,

они в разы выше гос. долга.

Рост экономики США — около 3% в среднем за год.

Стоимость обслуживани долга = 5%.

Кроме стоимости обслуживания долга,

бюджет США ежегодно дефицитный.

Т.е. растёт и долг в % от ВВП.

Сколько он может расти ?

Столько, сколько кредиторы будут считать, что

US Trerasures для них безопасны

(кстати, Китай уже не считает для себя

US Treasures безопасными).

( Читать дальше )

О нужде и порче (про госдолг и рубль)

- 08 февраля 2023, 07:43

- |

На графиках – динамика внутреннего госдолга РФ (для справки – и внешнего госдолга) и динамика денежной массы (индикатор М2).

( Читать дальше )

"Огромная дыра в бюджете!" , "Без денег включат печатный станок и будет гиперинфляция!!". С цифрами в руках вобъём осиновый кол в эти городские легенды, которыми пугают россиян.

- 03 февраля 2023, 15:05

- |

Далее вас ждут только цифры и небольшая аналогия с «империей добра». Только факты и ничего личного.

ВВП России за 2021год составил 131 трлн. рублей (https://tass.ru/ekonomika/14328497) учитывая прогнозные цифры 22-го года, озвученные ВВП ВВП (простите за каламбур) будет сопоставим с этой цифрой.

Общие доходы федерального бюджета в 2022 году составили 27,77 трлн руб., расходы — 31,11 трлн руб., дефицит — 3,35 трлн руб., или примерно 2,3% от ВВП (https://www.rbc.ru/economics/10/01/2023/63bc725f9a79476b85142f34)

Общая сумма внутреннего и внешнего государственного долга России за 2022 22,8 триллиона рублей (https://lenta.ru/news/2023/01/25/gos/).

Это составляет примерно 17,4 % от ВВП.

Перенесёмся теперь через океан и немножко в прошлое.

В 1930 году государственный долг США составлял 15,05 миллиарда долларов, или 16,5% ВВП. Когда Рузвельт вступил в должность в 1933 году, государственный долг составлял почти 20 миллиардов долларов, или 20% ВВП. Сокращение налоговых поступлений и расходов на социальные программы во время Великой Депрессии увеличили долг, и к 1936 году государственный долг увеличился до 33,7 миллиардов долларов, что составляет примерно 40% ВВП. Во время своего первого срока администрация Рузвельта имела большой ежегодный дефицит в размере от 2 до 5% ВВП. К 1939 году государственный долг увеличился до 39,65 миллиарда долларов, или 43% ВВП. Наращивание государственного долга и участие во Второй мировой войне во время президентства Ф.Д. Рузвельта и Трумена привели к наибольшему увеличению государственного долга. Государственный долг вырос более чем на 100% от ВВП, чтобы оплатить мобилизацию до и во время войны. Государственный долг составлял 251,43 миллиарда долларов или 112% ВВП на момент окончания войны в 1945 году (https://translated.turbopages.org/proxy_u/en-ru.ru.aa345e6e-63dcf2f9-2caf35f0-74722d776562/https/en.wikipedia.org/wiki/History_of_the_United_States_public_debt).

( Читать дальше )

Отменят QT? Полетит рынок? Что делать ФРС?

- 25 января 2023, 13:54

- |

БУУУМмм… Борьба за потолок госдолга США рискует остановить QT (количественное ужесточение) ФРС США — Bloomberg

☝️Рынки приготовьтесь к потрясениям. Тут и кроется последний рост рынков! (читай до конца!). Кстати, вот почему важно слушать подкасты Евгена, но побочкой может быть привыкание к подкастам.

Давайте обрисую ситуацию ещё раз. Попробуйте вдуматься в суть проблемы, которая ОЧЕНЬ «неоднозначная»:

Республиканцы недавно заняли Палату Представителей, где после серии неудач решили вырвать у демократов хоть одну победу, связанную с бюджетными расходами. Республиканцы требуют от демократов, чтобы те представили план по сокращению расходов и тогда, республиканцы согласиться увеличить потолок долга. Демократы не собираются идти на поводу у республиканцев и тут НАЧАЛОСЬ.

Минфин прибегнул к чрезвычайным мерам, чтобы финансировать США. Чрезвычайных мер хватит, по оценке разных аналитиков до июня (может до сентября). Получается, что Минфин просто выпускает наличность со счетов казначейства США в экономику, когда Центробанк США пытается эту ликвидность сократить в целях борьбы с инфляцией. Вероятно, Евген ошибся немного в сроках туземуна на рынках и он как раз случился УЖЕ (но не путать с разворотом, так как тенденция медвежья и мы летим на дно) из-за введения чрезвычайных мер в США по выпуску наличности.

( Читать дальше )

Вы бы инвестировали в этот бизнес?

- 20 января 2023, 14:21

- |

-Общий долг: $31.5 трлн.

-Активы: $4,8 трлн.

— Годовая оборотка: $4,9 трлн.

-Годовой доход: — $1,4 трлн убытков

-Выплаты % по долгам $700 млрд

Узнаете ?

Это правительство США.

И не надо мне рассказывать что это не убиваемый проект )

Помните-покупая доллары-вы инвестируете в этот бизнес)

тюльпановая афера 2.0

Статистика, графики, новости - 14.01.2023

- 16 января 2023, 07:30

- |

Доброе утро, всем привет!

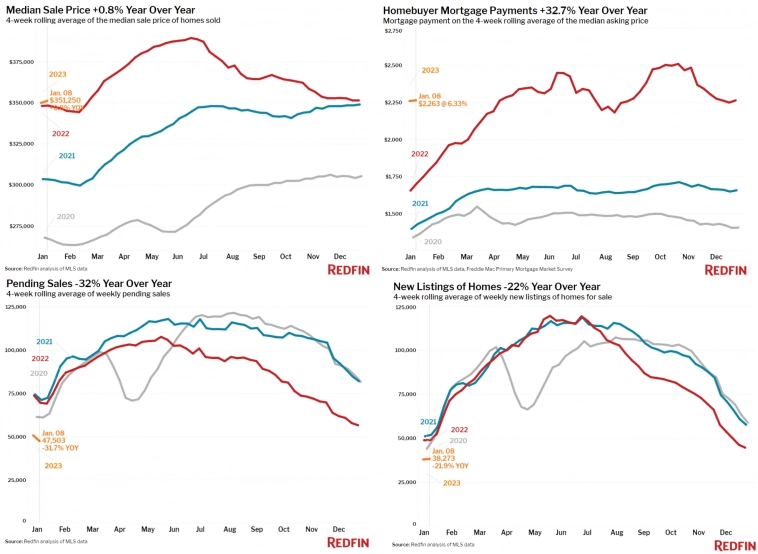

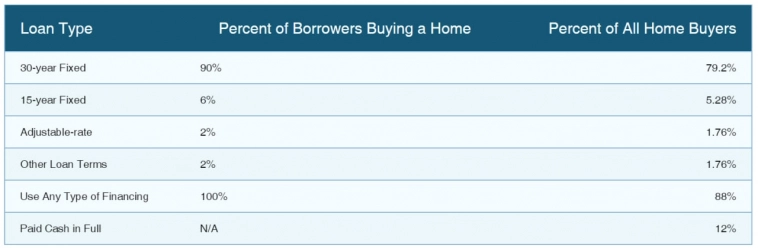

Начнем неделю с темы недвижимости. Redfin обновил ряд данных.

▪️ Медианная цена продажи выросла за год на 0,8% и достигла цифры (цена изображена в виде 4-недельной скользящей средней) 351 250$. Цена, кстати, снова начала расти.

▪️ Месячный ипотечный платеж за дом медианной стоимости составил 2 263$. Это на 32,7% выше, чем год назад

▪️ Незавершенные продажи сократились за год на 31,7%. В абсолютных цифрах 47503. Что существенны ниже абсолютных показателей предыдущих 3 лет

▪️ Новые размещения также упали. За год на 21,9%

( Читать дальше )

Топ - 10 стран с самым высоким госдолгом по отношению к ВВП, часть №1

- 07 декабря 2022, 10:15

- |

Благодаря кредитованию происходит ускорение темпов роста экономики, но, как и в любом деле, главное — не переборщить, иначе в конечном счёте долговая нагрузка становится запредельной, что несет в себе высокий риск банкротства.

Банкротство приводит к обесценению валюты, реструктуризации долга, гиперинфляции и падению уровня жизни.

Помимо этого, высокая долговая нагрузка приводит к зависимости страны от заёмщика. Таким образом, кредит может использоваться в качестве инструмента давления.

Введём несколько терминов.

Валовой Внутренний Продукт (ВВП) - общая стоимость всех товаров и услуг, которые производятся в государстве за год. Можно сказать, что это выручка всех предприятий в государстве.

ВВП – ключевой показатель в макроэкономике, который позволяет понять, растёт экономика или нет.

( Читать дальше )

Как зарабатывает на рынке госдолга. Помогает умение правильно трактовать сообщения ЦБ: денежно-кредитная политика ЦБ достаточно читаемая.

- 02 декабря 2022, 13:43

- |

Как зарабатывает на рынке госдолга. Помогает умение правильно трактовать сообщения ЦБ: денежно-кредитная политика ЦБ достаточно читаемая.

После 24 февраля «Локо-Инвест» скупил почти все государственные облигации, которые инвесторы, в том числе иностранные, судорожно продавали на рынке.

А через полгода, когда цены выросли почти в два раза, все продал с большой прибылью. Как президент «Локо-Инвест» зарабатывает на низкодоходных облигациях двузначную доходность?

21 марта 2014 года глава компании «Локо-Инвест» Павел Вознесенский был в командировке в Лондоне, в этот субботний день Совет Федерации ратифицировал принятие Крыма в состав России.

Вознесенский тут же позвонил в Москву и отдал приказ своим управляющим продавать по любым ценам все имеющиеся в портфеле государственные облигации. Он ожидал, что рынок рухнет. Но инвесторы после присоединения Крыма пребывали в эйфории; за пару первых торговых дней «Локо-Инвест» без особых усилий ликвидировал все длинные позиции, хотя и зафиксировал убыток.

( Читать дальше )

Долг Беларуси по облигациям и платежеспособность.

- 06 ноября 2022, 16:41

- |

Государственные облигации Республики Беларусь представлены следующими видами ценных бумаг:

• ВГДО – государственные долгосрочные облигации с номиналом в иностранной валюте

• ВГКО – государственные краткосрочные облигации с номиналом в иностранной валюте

• ГДО – государственные долгосрочные облигации

• ГКО – государственные короткие -срочные облигации

В 2022 году Беларусь должна будет заплатить $150 млн за три выпуска ВГДО с погашением. Даты, на которые следует обратить внимание в этом году, — 4 ноября (100 млн долларов) и 25 ноября (50 млн долларов).

В 2023 году Беларуси придется заплатить 160 млн долларов и 50 млн евро за погашение облигаций ВГДО и еще 100 и 360 млн рублей за погашение облигаций ГДО и ГКО соответственно. Кроме того,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал