гко сша

BofA. Деградация рынка ГКО, риск полномасштабного слива.

- 12 марта 2020, 17:18

- |

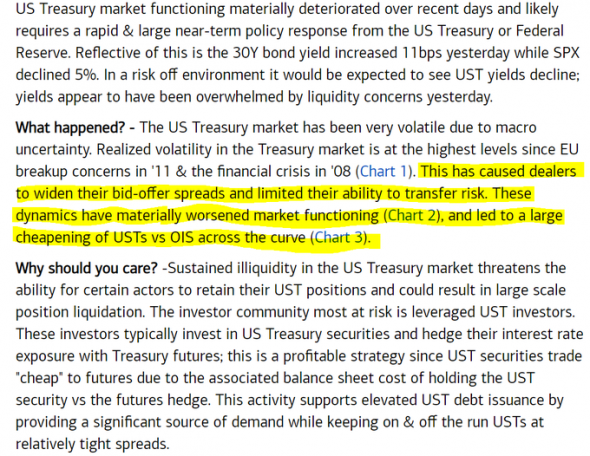

BofA: «функционирование казначейского рынка США существенно ухудшилось в последние дни и, вероятно, требует быстрого и масштабного реагирования на краткосрочную политику со стороны Казначейства США или Федеральной Резервной Системы .»

«Дилеры обеспокоены уровнем волатильности, невиданным с краха 2008 года, и своими ограниченными возможностями к минимизации риска. Это ведет к существенному усложнению функционирования финансовых рынков. В частности, ряд игроков может потерять свою способность сохранять свои позиции в ГКО США, что может привести к их широкомасштабным ликвидациям. Сложившаяся ситуация взывает к быстрым и масштабным вмешательствам печатного станка (ФРС)».

seekingalpha.com/news/3550960-treasury-market-deterioration-requires-fed-action-bofa

- комментировать

- ★2

- Комментарии ( 11 )

Печатный станок ФРС возобновил работу.

- 13 сентября 2019, 18:20

- |

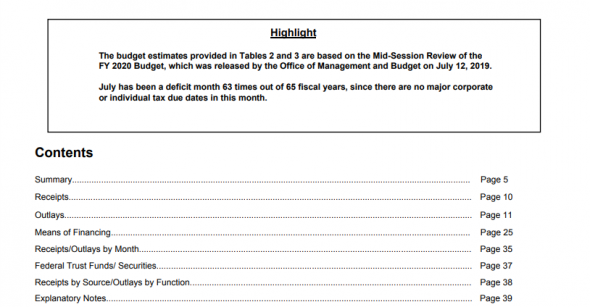

www.fiscal.treasury.gov/files/reports-statements/mts/mts0819.pdf

Факты.

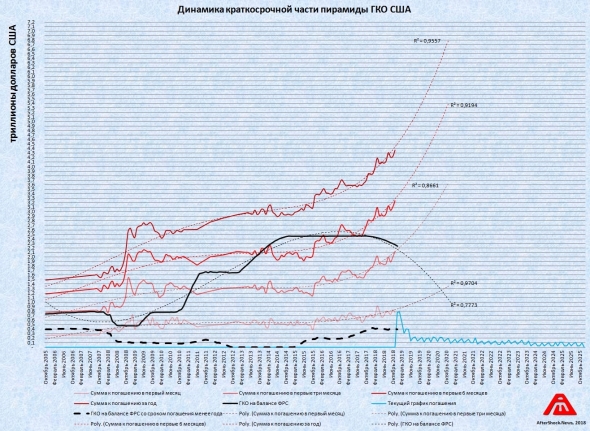

1. ФРС США возобновила монетизацию дефицита бюджета США и пирамиды ГКО. Уже шесть недель подряд наблюдается прирост ГКО на балансе ФРС (преимущественно, долгосрочных), причем скорость монетизации ГКО максимальна с 2014 года за эти 6 недель печатный станок обеспечил выкуп ГКО на $20.5 млрд.

2. С начала финансового года доходы бюджета США составили $3088млрд., прирост за год на 3.4%.

3. Расходы бюджета США составили $4155млрд., выросли за год на 7%.

4. Дефицит бюджета США составил $1067млрд, вырос за год на 18.8%.

5. Процентные выплаты по ГКО составили $537млрд., то есть 17.4% от доходов. Они выросли за год на 9.1%, значительно превышая динамику доходов. Процентные выплаты почти догнали по размеру военные расходы США ($601млрд.).

6. Нормализованный (усредненный за 12 месяцев) дефицит бюджета США демонстрирует быстрый рост, и его размеры не имеют аналогов кроме пика первой волны суперкризиса 2009-2012.

( Читать дальше )

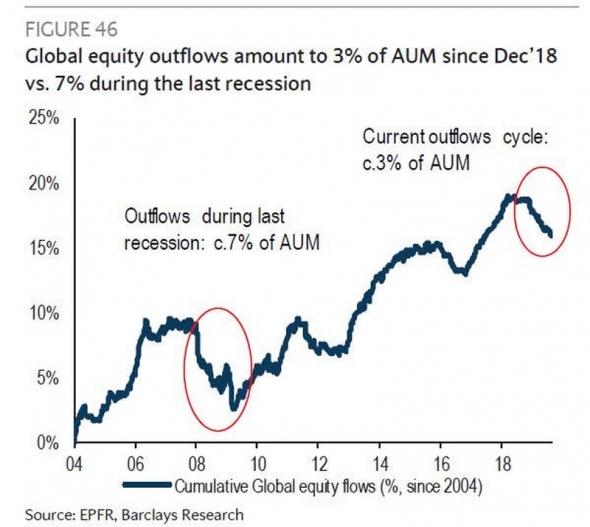

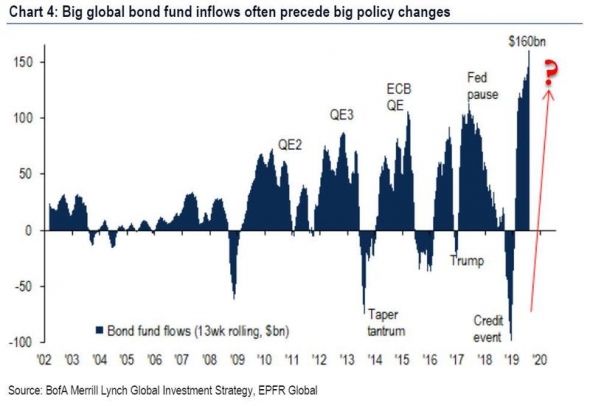

Только по рынку. Скорость бегства капиталов с бирж.

- 02 сентября 2019, 17:01

- |

Убегают в основном в псевдонадежные долговые (облигационные) фонды. «надежность» там это фейк, даже формально имеющие ААА рейтинг ГКО США демонстрируют крайне тревожную динамику краткосрочной части пирамиды, а ведь это как бы самое высшее качество.

( Читать дальше )

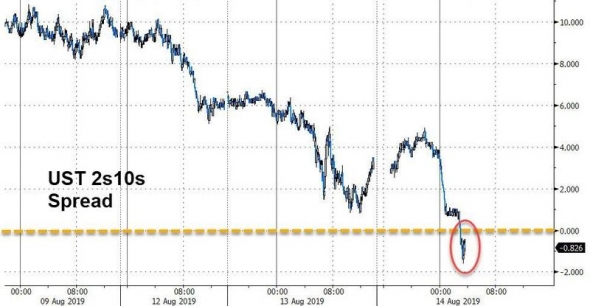

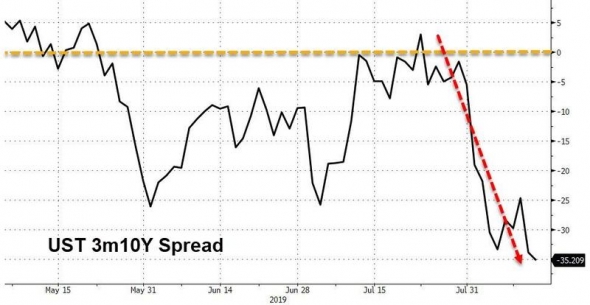

Крах 2007-2011. Процент по 2-х летним ГКО США выше 10-летних. Более подробно.

- 15 августа 2019, 13:06

- |

Все кризисы последних 50 лет в США каждый раз сопровождает традиционная аномалия, вызываемая растущим кризисом текущей ликвидности (растущая конкуренция за капитал для удержания различных долговых пирамид и финансовых пирамид от краха) доходность по краткосрочным ГКО становится выше долгосрочных. То есть, чтобы занять на один год нужно заплатить больше процентов, чем на 10 лет (в расчете на один год).

В спекулятивном мире США произошло два события.

1. Доходность по 2-х летним ГКО превысила 10 летние впервые с мая 2007

2. Доходность по 3-х месячным ГКО давно уже превышает 10-летние, разрыв обновил рекорд с апреля 2007

( Читать дальше )

Только по рынку. ГКО США. Мне написали с Zerohedge. Tyler Durden.

- 09 мая 2019, 12:26

- |

Hi Baikal.

We noticed that you often quote articles from our website Zerohedge. You always have interesting and relevant information. We would like to share the latest news with you.

Tyler Durden.

Немного информации для вас. Если вы заметили все статьи на Zerohedge пишет один человек это Tyler Durden.

Его не существует в реальности. Под этим именем пишет весь авторский коллектив сайта.

Tyler Durden персонаж романа Чака Паланика «Бойцовский клуб» и снятого по его мотивам одноимённого фильма Дэвида Финчера. Его играл Бред Питт.

В следующих топиках выложу о чем общались с Тайлером.

Чуть не забыл самое важное.

Тайлер поздравил всех трейдеров Смарт-Лаба с Днем Победы.

Теперь сами новости которыми поделился Тайлер.

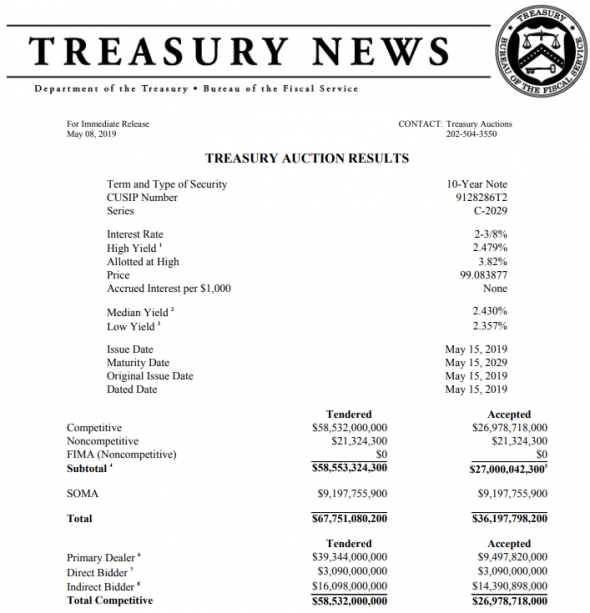

Вчера состоялся аукцион по продаже 10-х летних ГКО США на сумму $27 млрд.

( Читать дальше )

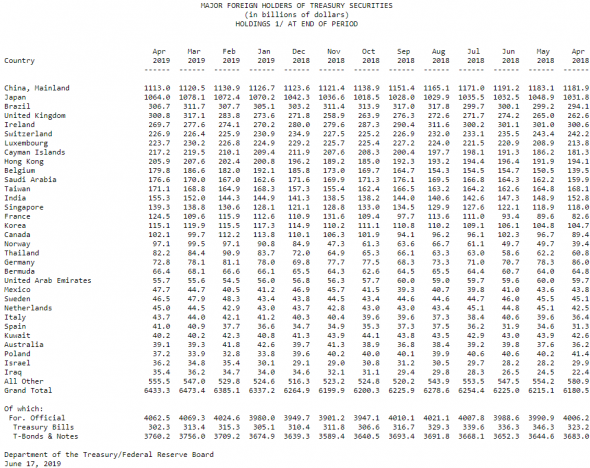

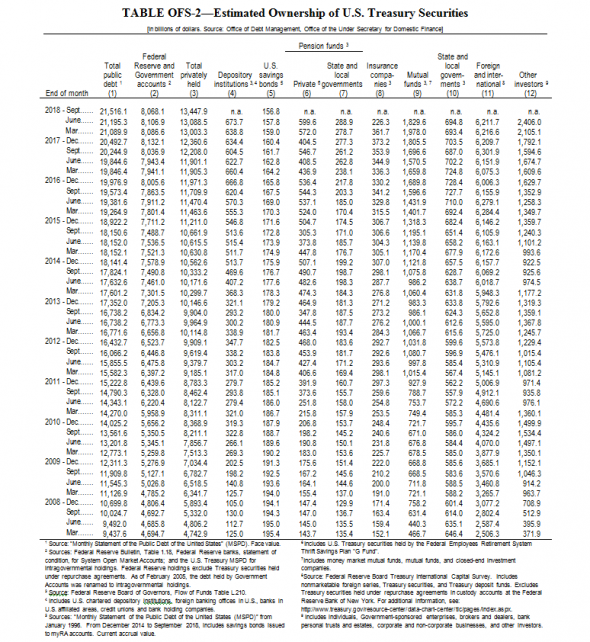

Кто продолжает покупать ГКО США? Полный расклад.

- 12 февраля 2019, 13:57

- |

В отчетности Минфина США группа расшифрована следующим образом «Includes individuals, Government-sponsored enterprises, brokers and dealers, bank personal trusts and estates, corporate and non-corporate businesses, and other investors», это отдельные граждане (скупающие ГКО либо напрямую, либо через всяческие ПИФ-ы и брокеров) и нефинансовый бизнес, паркующий наличность.

Так как бизнес США в целом сам побирается на долговых рынках, не думаю, что это он обеспечил этот рывок. Скорее, это тот относительно небольшой процент населения США, который имеет не долги, а сбережения. Ровно они стали и спонсором банкета, таская свои сбережения на прокорм военной машины США, выплату пособий бичам, субсидий Тесле и прочим зеленым аферистам.

Для колониальной системы США это очень тревожный сигнал. Раньше они предпочитали доить иностранных лохов, так чтобы местный upper-middle класс богател и оставался лояльным. А теперь, фактически, потрошат его сбережения, чтобы заткнуть текущие разрывы бюджета.

( Читать дальше )

Китай не спешит спасать частных должников. Разворот непрямых заявок в аукционе ГКО США.

- 24 октября 2018, 15:33

- |

Сегодня в обзоре

- Почему Китай не спешит спасать частных должников;

- Угроза margincallдля китайских фирм;

- Сюрприз в аукционе 2-летних ГКО США. ФРС придется затормозить?

Рост китайских акций быстро исчерпал себя на обещаниях стимулирования со стороны китайского правительства в понедельник. Согласно последним данным, власти воздержались от прямого участия в спасении фирм-должников, хотя в 2016 году все было иначе.

В понедельник последовала «рекомендация» частным фондам принять участие в выкупе проблемных акций компаний, которые фирмы использовали в качестве обеспечения под кредиты. 11 брокерских фирм согласились выделить 21 млрд. юаней на покупку акций, что «капля в море» для 3 трлн. юаней токсичных займов, которые сейчас обеспечены падающим фондовым рынком.

ShComp развернулся вниз после бычьего понедельника, хотя сегодня закрылся в скромном плюсе. Быстро пройти 2500 вряд ли удастся, некоторое время индекс протопчется около этого уровня. В пользу отката наверх, пока нельзя выделить никаких существенных драйверов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал