волатильность

Президент Сальвадора не верит в заботу Банка Англии из-за волатильности BTC

- 29 ноября 2021, 12:28

- |

Банк Англии не является поклонником биткоина и его принятия в странах наподобие Сальвадора. Управляющий банком Эндрю Бейли неоднократно выражал «опасения» по этому поводу, и на этот раз президент Сальвадора Найиб Букеле дал на них свой ответ.

Начиная с июня 2021 года, когда небольшая центральноамериканская страна обозначила свои планы принять биткоин как законное платёжное средство, различные мировые финансовые организации пытались предостеречь страну от этого шага. Кроме МВФ наиболее активно на эту тему высказывался Банк Англии, возглавляемый критиком BTC Эндрю Бейли.

С тех пор организация использовала почти все возможности, чтобы убедить Сальвадор в том, что он должен использовать только фиатные деньги. Последний раз Банк Англии делал это на прошлой неделе, вскоре после того, как лидер страны президент Наиб Букеле объявил о планах по строительству

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Есть ли математический смысл cнижать объем входа в рынок при росте волы?

- 25 ноября 2021, 11:07

- |

Вопрос в первую очередь алготрейдерам! Оправдано ли уменьшение объема сделок при росте волы, cкажется ли это положительно на итоговой доходности за длительный период, показателе доходность/риск?

Историческая волатильность "по-быстрому" для TradingView

- 24 ноября 2021, 10:00

- |

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=4

study("Historical Volatility")

// Настройки окон

HVPeriod1 = input(17, minval=1, title="Окно 1")

HVPeriod2 = input(34, minval=1, title="Окно 2")

HVPeriod3 = input(51, minval=1, title="Окно 3")

HVPeriod4 = input(85, minval=1, title="Окно 4")

// Настройка периода для сглаживания

EMAPeriod = input(17, minval=2, title="Период сглаживания")

// Собственно индикатор

// мультипликатор, для нормирования к году

mul = 252 * 1210 / timeframe.multiplier

//приращение за бар

ch = log(close) - log(close[1])

// Историческая волатильность в окнах

HV1 = ema(sqrt(sum(ch * ch, HVPeriod1) * mul / HVPeriod1) * 100, EMAPeriod)

HV2 = ema(sqrt(sum(ch * ch, HVPeriod2) * mul / HVPeriod2) * 100, EMAPeriod)

HV3 = ema(sqrt(sum(ch * ch, HVPeriod3) * mul / HVPeriod3) * 100, EMAPeriod)

HV4 = ema(sqrt(sum(ch * ch, HVPeriod4) * mul / HVPeriod4) * 100, EMAPeriod)

// Рисуем красивое

plot(HV1, color=#cccccc)

plot(HV2, color=#ffcccc)

plot(HV3, color=#ff9999)

plot(HV4, color=#ff0000)

Чтобы использовать, копируем, в TradingView открываем Редактор Pine, создаем там новый индикатор (Открыть -> Новый индикатор), удаляем все что там в скрипте по умолчанию и вставляем этот код. Жмем Сохранить. Дальше скрипт будет доступен в выпадающем списке над графиком под кнопкой Индикаторы во вкладке Мои скрипты. Модно, быстро и удобно )Держим опционный строй даже когда на море качка!

Мысли по происходящему на СЛ во время распродажи

- 22 ноября 2021, 16:41

- |

2. ТА задним числом. Согласно какому осцилятору падаем? Когда событие случилось, индикатор всегда найдется.

3. Атсрология. Нептун наконец-то извернулся в подходящий аспект к Марсу, чтобы сегодня рынок пролили? Оо, он долго к этому двигался и спланировал всё сотни лет назад. Ну вы поняли, всегда найдется...

4. Куча постов после события, а не до него. Каждый хочет прокатиться на волне хайпа (я тоже, вот и пишу). Где же все эксперты были раньше?

5. Купили на плечи и теперь ищут психолога. Искали бы лучше нормальную работу, как вы еще в рынке держитесь с плечами.

Покупайте на дне и не придется так нервничать. Вон, Татнефть и Башнефть после весны 2020-го до сих пор не оправились, там уже полтора года тишина и спокойствие :) Но это не является рекомендацией. Рекомендация только одна: побольше читать книжки и заниматься самообразованием.

На "воле" сгорают мотыльки.

- 06 ноября 2021, 19:03

- |

Здравствуйте, коллеги!

Совсем недавно, 3 февраля 2020 года на срочном рынке Московской биржи начались торги расчетными фьючерсными контрактами на природный газ, реплика фьючерса на природный газ Henry Hub (своё-то мы не хотим развивать, это тема отдельного разговора).

Коллега, в комменте высказался тогда точно:

( Читать дальше )

Достигнуто максимальное значение просадки. Результаты за 3 квартал 2021 года

- 21 октября 2021, 13:52

- |

Всех приветствую!

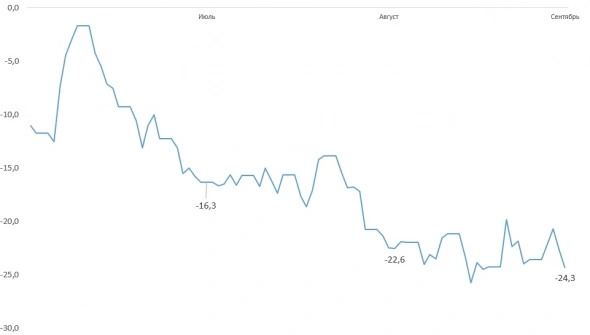

Третий квартал закончился с результатом -14,3%. Публичный счет можно посмотреть тут.

Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Результат от начала года -24,3%. Максимальная просадка пришлась на сентябрь 40,8% (от февральского максимума в +16,5%). Счет в просадке и не обновлял максимумов 7 месяцев

Мысли тезисно:

— такова фаза рынка, в 2019 году простой составил 9 месяцев

— над контртрендом работаю, пока чего-то достойного не вышло

— психологически не очень комфортно, но результаты в пределах ожидаемого

— ситуация напоминает позапрошлый год, рост индекса РТС при этом волатильность на валюте низкая, а инвесторы ликуют

— осознание, что нужно более активно работать над диверсификацией. Ожидание волатильности вводит в ступор, типа ждешь, ждешь чего-то, а развитие тормозится

— системы на фьючерсах РТС и нефти с эффективностью ниже, чем 1 к 3 отбраковываются, возможно зря…

— продолжаю торговать портфель без изменений, делать тесты, корректировки, изменения в логике буду по итогам собранной статистики за год

— риски поддерживаю на максимуме из-за высокой вероятности более жестких локдаунов чем 2020 году

Всем добра и профитов!

Крупнейшие в мире сырьевые трейдеры сталкиваются с огромными маржинальными требованиями

- 06 октября 2021, 15:13

- |

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?( Читать дальше )

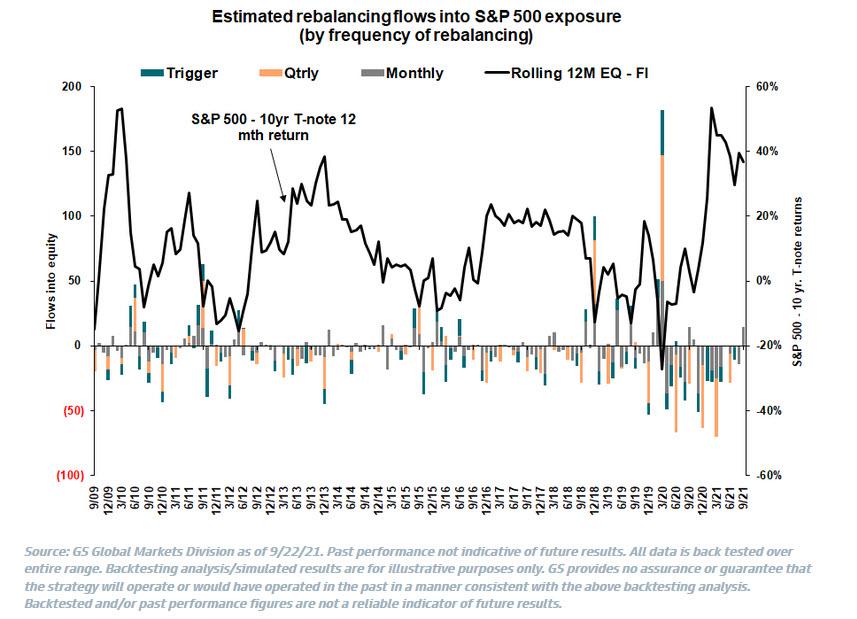

14 миллиардов долларов покупок пенсионными фондами в конце квартала: Goldman

- 01 октября 2021, 15:29

- |

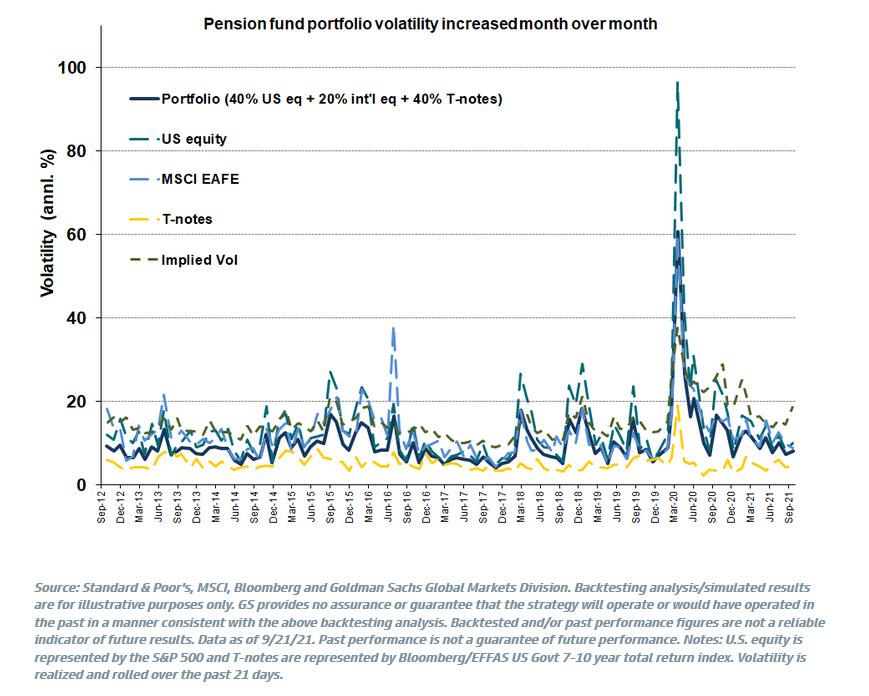

Затем график показывает, что в течение месяца индикативная волатильность пенсионных фондов увеличивается месяц за месяцем.

Затем график показывает, что в течение месяца индикативная волатильность пенсионных фондов увеличивается месяц за месяцем.

( Читать дальше )

Настроения профессиональных инвесторов самые медвежьи с октября прошлого года

- 22 сентября 2021, 12:31

- |

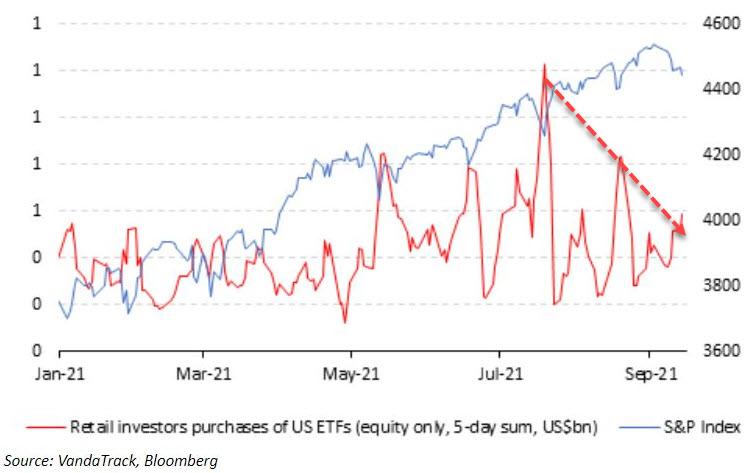

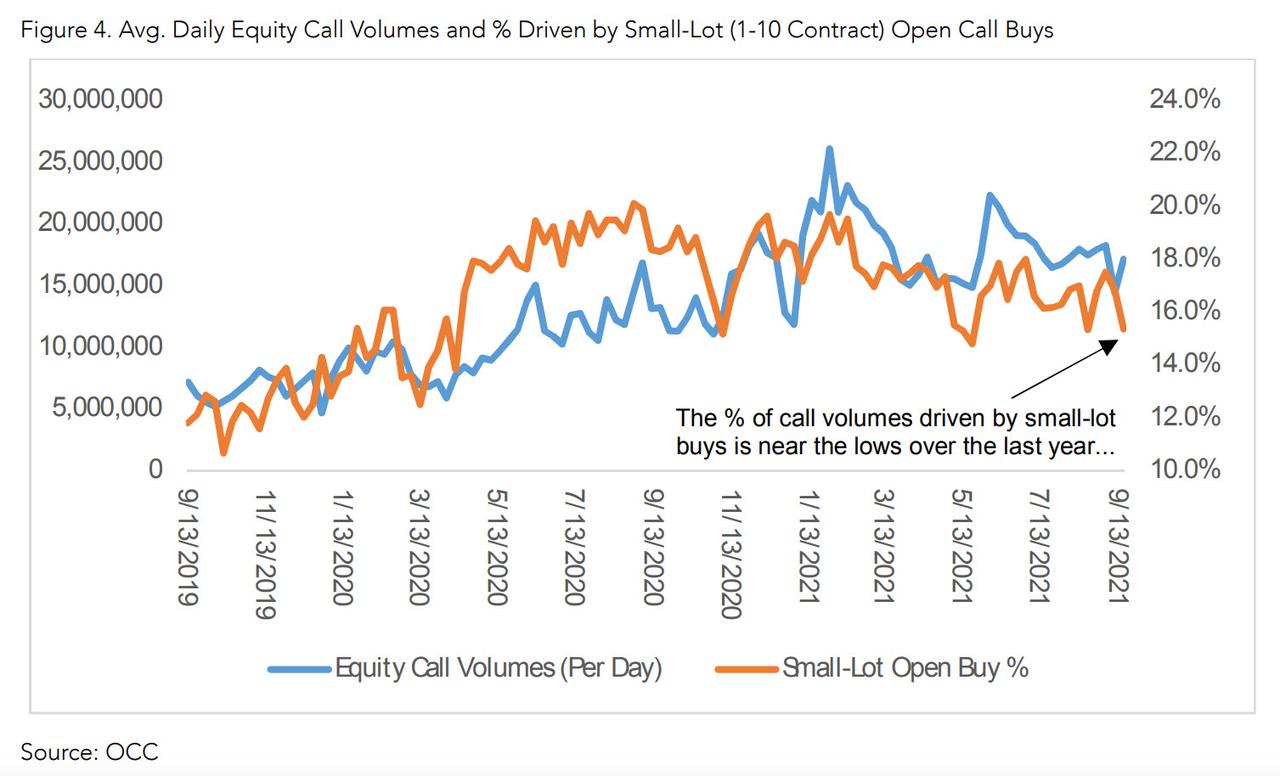

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал