Блог им. fehuman

Достигнуто максимальное значение просадки. Результаты за 3 квартал 2021 года

- 21 октября 2021, 13:52

- |

Всех приветствую!

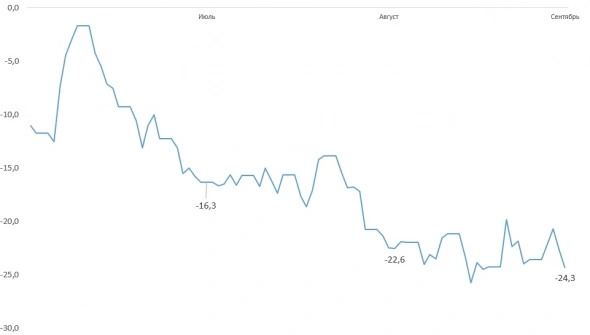

Третий квартал закончился с результатом -14,3%. Публичный счет можно посмотреть тут.

Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Результат от начала года -24,3%. Максимальная просадка пришлась на сентябрь 40,8% (от февральского максимума в +16,5%). Счет в просадке и не обновлял максимумов 7 месяцев

Мысли тезисно:

— такова фаза рынка, в 2019 году простой составил 9 месяцев

— над контртрендом работаю, пока чего-то достойного не вышло

— психологически не очень комфортно, но результаты в пределах ожидаемого

— ситуация напоминает позапрошлый год, рост индекса РТС при этом волатильность на валюте низкая, а инвесторы ликуют

— осознание, что нужно более активно работать над диверсификацией. Ожидание волатильности вводит в ступор, типа ждешь, ждешь чего-то, а развитие тормозится

— системы на фьючерсах РТС и нефти с эффективностью ниже, чем 1 к 3 отбраковываются, возможно зря…

— продолжаю торговать портфель без изменений, делать тесты, корректировки, изменения в логике буду по итогам собранной статистики за год

— риски поддерживаю на максимуме из-за высокой вероятности более жестких локдаунов чем 2020 году

Всем добра и профитов!

теги блога Кирилл Глухов

- Si

- автоследование

- алготрейдинг

- валюта

- валютный курс

- волатильности

- волатильность

- доверительное управление

- доллар - рубль

- Доллар рубль

- инвестиции

- итоги года

- итоги квартала

- количественные инвестиции

- мани менеджмент

- наставник

- облако

- обучение

- оптимизация

- отчет

- параметры

- психология

- результаты

- риски

- системная торговля

- торговые роботы

- трейдинг

- управление

- фонд

- эмоции

Что-то похожее было и в 2011-2014 отсутствие трендов и топтание на месте.

а в этом году пила и широкий диапазон, причем диапазон больше от манипулирования со стороны ЦБ- держали сколько раз по низу не давали уйти вниз на тренд, а вверх она не шла соответственно вот и пила стремная, лишь недавно появился тренд на нем хорошо отыгрывает.

Всё-таки диверсификация нужна, в этом году она спасает сильно!

Вот думаю вообще стоит ли сишку дальше торговать, как-то она периодически унылая становится, ришка в такие скучные состояния не попадает.

Единственный плюс в сишке оставаться это диверсификация по точкам входа на случай сильного гепа (не все алгоритмы в одном направлении встанут) и при повторении 2014 больше заработает т.к. плечо выше

правильно будет: «Обновлено максимальное значение просадки. Результаты за 3 квартал 2021 года»

Позволю сказать, что это не верное решение- торговать только один инструмент. Тем более Si..

Нужно подобрать корзину инструментов под ваш торговый подход… Но это скорее не про здешнюю песочницу где ликвидные инстр. по пальцам можно пересчитать…

Гляньте -какие движения и тренды были на мировых товарных рынках… Но это нужен IB ...

Хотя у самого этот год пока в минусе… Тож грешу на не самую удачную фазу рынка…

Опытные алготрейдеры торгуют корзину стратегий (некоррелированных) на корзине инструментов… И это хорошо известный подход…

Уверен- вы сами всё хорошо понимаете… Только напомнил уже прописные истины..

Удачи вам.

Что значит эффективность 1 к 3?

Здесь тоже не понял, что значит «поддерживаю риски»? Можете поподробнее расшифровать?

это соотношение вы руками меняете? Как оно учитывается в тестах в таком случае? Или это вариант управления сайзом от волатильности, как у @UN_Alex?

А на Си у вас историческая «эффективность» выше, чем 1 к 3???

А риски высокие, чтобы при ахтунге больше взять

2018 год 1 к 3,3.

2019 год 1 к 1,4

2020 год 1 к 5,6

На тестах с 2009 по 2017 год от 1:2 до 1:8 В среднем 1:5

Это соотношение получается само в процессе построения алгоритма. ТС получилась хорошая если она дает более 1 к 3.

Управление сайзом привязано к волатильности. Если принято решение о максимальных рисках то боты могут входить с плечом от 1 к 3 до 1 к 6. Но не более 50% ГО

да, понял, я немного не так считаю. Я считаю СРЕДНЕГОДОВУЮ прибыль к МАКСИМАЛЬНОЙ просадке. Так получается существенно более консервативно :)

UPD: и когда МАКСИМАЛЬНАЯ просадка обновляется, этот коэффициент автоматически снижается. Также он снижается, но не так драматически, когда просадка НЕ обновляется, но прибыль не показывает исторической динамики.

если поделитесь результатами и размышлениями, буду благодарен.

Посмотрел по своим системам за текущий год:

-по трендовым Si легкий минус, по факту он существенно потяжелее, так как сайзы этих систем существенно подрезал по ходу изменения показателей в этом году (см. выше)

-по трендовым Eu минус существенно побольше. Вот такая вот диверсификация :(

2011-2014, 2016,?, 2021

Рассмотрите ришка

Ещё золото интересно ведёт- когда на фр затишье, оно растет. Когда на фр бурный рост, оно стоит. Получается диверсификация от боковика

спасибо, у меня все в порядке :)

меньше 1.0 стараюсь не торговать. На трендовых системах в среднем немногим менее 2.0. При этом на Si и Eu меньше, чем, например, на Сбере или Ри, поэтому и удивился тому, что у Кирилла на Си параметры получаются лучше.

На сезонках и арбитраже этот показатель существенно выше.

а вы по какому критерию оптимизируете?

а как вы площадь графика просадки вычисляете?

ну не глазок не интересно. В екселе у себя я понимаю, как это поглядеть, сейчас кину пару скринов в телегу. А вот для оптимизации надо смотреть те параметры, которые можно описать в коде, иначе будет очень не очень ;)

Просто ришка и сбер хорошо дали, Газпром не торгую, но тоже трендил вроде

Жму руку всем, кто не стесняется публиковать результаты, вне зависимости от их знака!

Знаю почему остановил, знаю когда запущу. Что еще нужно для счастья! )))