волатильность

2 предсказания "худшей недели с октября" для Dow Industrials (перевод с elliottwave com)

- 24 июня 2021, 12:16

- |

Неудивительно, что основная финансовая пресса связала падение индекса Доу-Джонса на 3,5% на прошлой неделе с «ястребиными» заявлениями ФРС о политике. Вот пример (CNBC, 18 июня): «Снижение рынка на этой неделе началось после того, как Федеральная резервная система во второй половине дня в среду добавила два повышения ставок к своему прогнозу на 2023 год и повысила прогноз инфляции на год». Другой пример касается как раз большого падения в пятницу, 18 июня (Рейтер, 18 июня): «Dow упал более чем на 500 пунктов на комментариях Булларда». Конечно, Джим Буллард — президент ФРС Сент-Луиса. Однако распродажа Dow была «вероятна» до заявлений центрального банка о политике.

Неудивительно, что основная финансовая пресса связала падение индекса Доу-Джонса на 3,5% на прошлой неделе с «ястребиными» заявлениями ФРС о политике. Вот пример (CNBC, 18 июня): «Снижение рынка на этой неделе началось после того, как Федеральная резервная система во второй половине дня в среду добавила два повышения ставок к своему прогнозу на 2023 год и повысила прогноз инфляции на год». Другой пример касается как раз большого падения в пятницу, 18 июня (Рейтер, 18 июня): «Dow упал более чем на 500 пунктов на комментариях Булларда». Конечно, Джим Буллард — президент ФРС Сент-Луиса. Однако распродажа Dow была «вероятна» до заявлений центрального банка о политике.Действительно, в нашем краткосрочном отчете по США от 9 июня был показан этот график и сказано:

Инерция удерживает S&P 500, поскольку сегодняшний торговый диапазон в 0,39% был самым маленьким за год, как показано на графике Bloomberg выше. Низкая волатильность предшествует высокой волатильности, а бездействие ведет к действиям, поэтому ожидайте несколько волатидьных дней в не столь отдаленном будущем.

Инерция удерживает S&P 500, поскольку сегодняшний торговый диапазон в 0,39% был самым маленьким за год, как показано на графике Bloomberg выше. Низкая волатильность предшествует высокой волатильности, а бездействие ведет к действиям, поэтому ожидайте несколько волатидьных дней в не столь отдаленном будущем.( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

ЛизингТрейд наливает щедро или коты спят, а служба идет! Защита от волатильности

- 11 июня 2021, 17:42

- |

Вместо эпиграфа:

* * *

Если ты — фартовый трейдер

И срубил за день бабла,

То поставь нам всем по пиву

И налей нам всем вина!

(2012)

В моем предыдущем посте в комментах была небольшая дискуссия насчет моего бывшего брокера НэтТрэйдер. В рамках блогов на его сайте было разбросано много разных «биржевых мудростей», которые были стерты впоследствии админами через год-два после поглощения оного брокера.

Так вот, как-то раз там в комментах люди удивлялись, как портфель котов умудряется оставаться на плаву на падающем рынке. А рынок тогда (2011-2014) в значительной мере был падающий, не чета нынешнему! Я тогда в одном из комментов сказал что-то вроде «просыпаешься, смотришь, по портфелю прямо сейчас -40 000 руб, ложишься спать дальше, скорее всего закроется только -15 000, а то и -10 000 ₽». Тогда человек мне написал в комментах «Ага, то есть

( Читать дальше )

Арбитраж страсть порочная, но важно торговать то, что предсказываешь!

- 27 мая 2021, 10:32

- |

Если выгодная Вам историческая волатильность измеряется, например, днями, то и дельту хеджировать тоже надо раз в день. Иначе Ваш дельта-хедж может стать неполноценным (недоделанным) ввиду отсутствия достаточной коррекции на неслучайном (трендовом) рынке.

Иными словами нельзя просто так свернуть четыре 15-минутные свечки в одну 60-минутную в терминах волатильности, рынок должен быть случайными для этого. И вообще опционы не уводят трейдера от направленной торговли на турбулентном рынке, а комиссионные и спреды делают их разорительными.

Всем профита и, как написано в одной умной книжке, торгуйте то, что предсказываете, и предсказывайте то, что торгуете!

Итоги продажи опционов: 603% годовых

- 22 мая 2021, 09:17

- |

Прошло 25 дней как я публично открыл позицию по продаже опционов на волатильность, а это значит, что можно подвести итоги.

По продаже 40 пута на VXX:

Плановая доходность была:

по риску в %:

p = 370/3630*365/25 = 149% годовых.

по марже в %:

p = 370/770*365/25 = 700% годовых.

Фактическая доходность получилась:

по риску в %:

P=(370-52)/3630*365/25=128% годовых

по марже в %:

P=(370-52)/770*365/25=603% годовых

Как видно, фактическая доходность получилась ниже плановой. Причина этого, что опцион пут экспирировался по цене VXX=39.48. Из-за этого доходность уменьшилась на разницу между страйком пута (40) и ценой на экспирации (39.48), то есть на $52.

Продажу пута я благословил для всех желающих, на своем же счете помимо продажи пута я также продавал 60 коллы.

По продаже 40 пута и 60 кола на VXX:

плановая доходность по марже в % была:

p` = (370+256)/1414*365/53 = 304% годовых.

фактическая доходность по марже в % получилась:

P` = (370-52+116)/1414*365/25 = 448% годовых.

Как видно, фактическая доходность получилась выше плановой. Причина этого, что в плановой доходности я учитывал срок экспирации в 53 дня, а в фактической 25 дней. То есть это промежуточные результаты. Если ничего не делать еще 28 дней, то фактическая доходность выровняется с плановой.

( Читать дальше )

Смотрим волатильность по всем классам активов

- 11 мая 2021, 15:55

- |

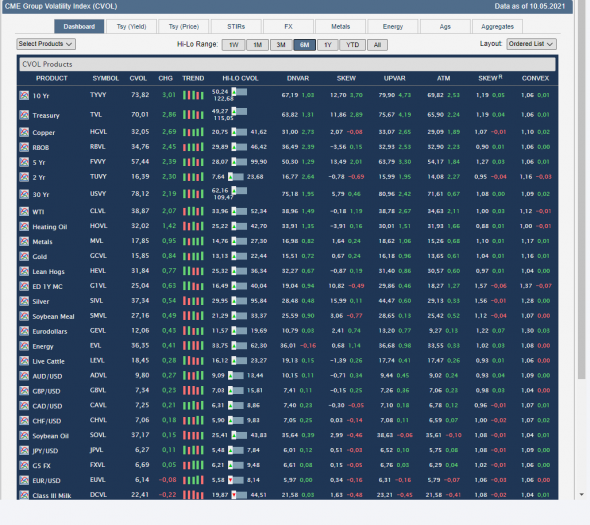

Индексы волатильности рассчитываются на основании наиболее активно торгуемых опционов на фьючерсные контракты по основным классам активов, таким как фондовые индексы, форекс, процентные ставки, энергоносители, металлы, агрокультуры.

Биржа сделала удобный и бесплатный сервис для анализа волатильности. Расположен тут

Таблицы имеют огромный выбор настроек для кастомизации, любой сможет настроить под себя.

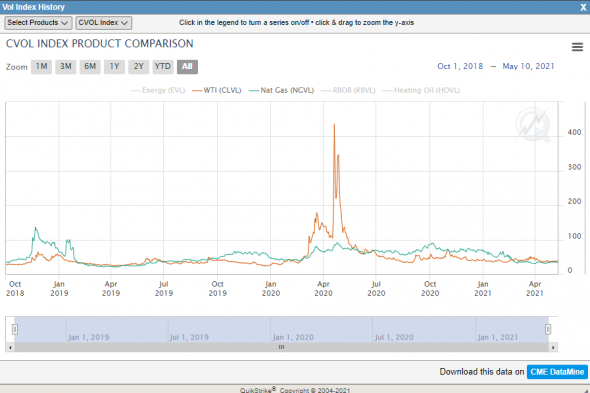

График для нефти и газа

( Читать дальше )

sunnytrueman: 700% годовых - лонгую волатильность через опционы

- 26 апреля 2021, 19:50

- |

Кратко для разбирающихся в опционах:

Sell VXX 40 put (premium 3.70, 25 days to expire) & 60 call (premium 2.56, 53 days to expire).

Я покупаю волатильность продавая волатильность через стренгл опционов на ETN фьючерсов вмененной волатильности опционов на фьючерс индекса широкого рынка акций 500 крупнейших компаний США.

Подробно:

Идея:

Волатильность на рынке США упала.

Чтобы она упала еще сильнее рынку США нужно и дальше продолжать расти или стоять на месте или расти без коррекций.

Я считаю такой сценарий маловероятным. Я считаю, что на рынке США будет как минимум коррекция (даже если будет рост) и хочу заработать на росте или стоянии на месте волатильности, когда это произойдет. В общем-то мне неважно будет рынок США расти, падать или стоять на месте, главное, чтоб он иногда падал, поддерживая волатильность на текущих или чуть выше уровнях.

( Читать дальше )

Трудовые будни опционщика. Волатильность улёт. Тесла на очереди.

- 22 апреля 2021, 20:48

- |

Начнем с улет.

Купил вчера ультравикс UVXY, так как понимал, что сегодня жду волатильность, причем в обе стороны. РЕЗКО.

Я же «доктор астрологических наук», сам себе профессор и ученый.

Хожу с чемоданчиком (для солидности).

Пишу всякие полезности. Еще вчера. Публично.

( Читать дальше )

Нас может ждать очень волатильный апрель

- 26 марта 2021, 14:28

- |

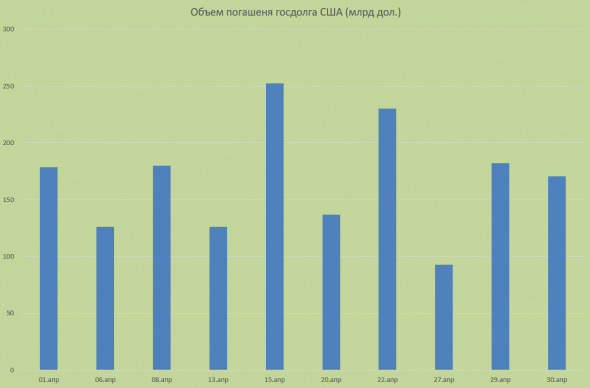

На носу сложный месяц для Министерства финансов США. В апреле ведомству необходимо будет погасить долговые бумаги почти на 1,7 трлн долларов.

В марте 2021 г. Минфин США выплатил около 1,4 трлн долларов.

Сумма платежей в принципе будет распределена по всему месяцу более-менее равномерно. Однако выплаты одновременно будут сопровождаться аукционами по размещению новых бумаг. Поэтому существует риск, что в апреле мы можем увидеть большие перепады в ликвидности.

Наш Телеграм-канал

Волатильность на рынке Нефти

- 03 марта 2021, 11:32

- |

Всех приветствую!

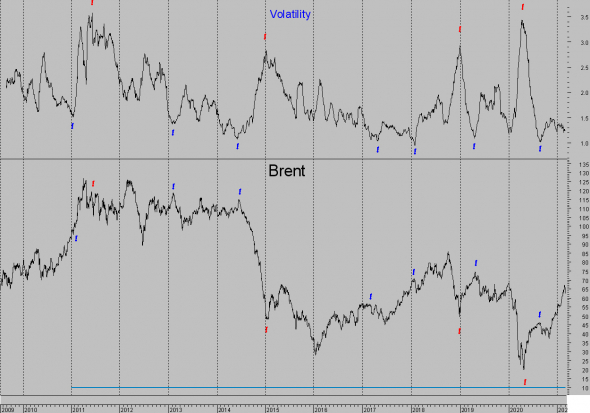

Как насчет обсудить волатильность на рынке Нефти?

Я оцениваю Волатильность по изменению дневной свечи.

Таким образом, пометки синим на графики отражают низкую волатильность, красные высокую.

По годам получилось приблизительно так:

2011, 2012 высокая

2013, 2014 низкая

2015 высокая

2017, 2018, 2019 низкая

2020 высокая

Смысл вышесказанного – изменения цены за единицу времени, в разные года различны. Рынок то ускоряется, то замедляется. И в торговле надо уходить от статистических параметров, такие как: TakeProfit 50пунктов, StopLoss 100 ит.п.

Для меня 11, 12, 15 и 19 (хотя он показал низкую волатильнсть) оказались наиболее интересными годами. В отличии от 2020 с его сильным движением вниз, и практически ни о чем 2017, 2018.

Каковы Ваши наблюдения?

О чём нам говорит видимая, нарастающая волатильность?

- 23 февраля 2021, 18:23

- |

О чём нам говорит видимая, нарастающая волатильность?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал