вдо

Шорт золота бесславно закончился. Продолжаем шортить USD|RUB

- 16 апреля 2019, 12:59

- |

Портфель PRObonds #2, где спекулятивная позиция сопровождается ВДО-шными облигациями, удерживает 19% годовых. В ожидании скачака доходности от новой спекуляции. О которой — отдельно и в следующий раз ;)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

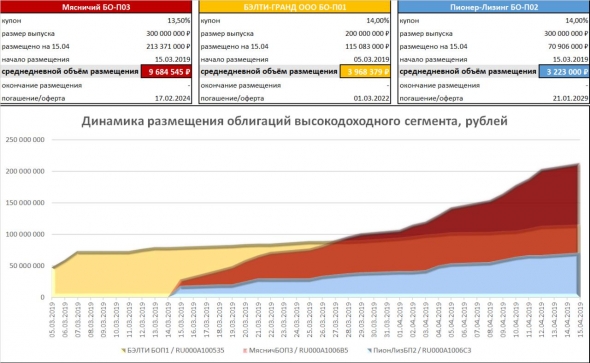

Темпы размещений ВДО (Мясничий, БЭЛТИ, Пионер-Лизинг)

- 15 апреля 2019, 19:05

- |

#эмитенты #мясничий #бэлтигранд #пионерлизинг

Меньше 30% выпуска осталось разместить Торговому дому «Мясничий» (Красноярск). Из проходящих сейчас размещений – Мясничий, Пионер-Лизинг, ЛК БЭЛТИ-ГРАНД – темпы размещения первого выше, чем второго и третьего вместе взятых. Или организаторы стараются, или рынок голосует за реальный сектор и величину бизнеса. Скорее, второе. Все же ставка Мясничего ниже, чем ставки Пионера и БЭЛТИ, срок тоже не короток.

Исходя из темпов, Мясничему осталось размещаться 2 недели, БЭЛТИ – около полутора месяцев, Пионеру – 4 месяца. Впрочем, это лукавая арифметика. Рынок может решить очень по-своему.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

15 апреля состоялась выплата 1-го купона по 2-му выпуску биржевых облигаций ООО «Пионер-Лизинг»

- 15 апреля 2019, 11:08

- |

Эмитент исполнил все обязательства в полном объеме и в соответствии с установленными сроками. При этом ставка 1-го купона по данным облигациям составила 14% годовых. Ставка со 2-го по 120-й купоны будет устанавливаться по формуле: Ключевая ставка Банка России + 6,25%. Выплата купонов предусмотрена каждые 30 дней. Номинальная стоимость облигации равна 1000 рублей. Объем выпуска – 300 млн рублей. Срок обращения облигаций – 3600 дней (дата погашения 21.01.2029).

Главной особенностью 2-го выпуска облигаций компании «Пионер-Лизинг» является возможность формирования «индивидуальной оферты» через внебиржевой опцион put, дающий право продать ценные бумаги по номиналу в выбранный инвестором срок: через 1, 2 или 3 года. Подать поручение на покупку опциона можно в личном кабинете АО «НФК-Сбережения» или через интернет-сервис «Магазин финансовых продуктов». Продавцом внебиржевых опционов является ООО «НФК – СТРУКТУРНЫЕ ИНВЕСТИЦИИ», поручителем по денежным обязательствам – ООО «Пионер-Лизинг» (на основании безотзывной публичной оферты).

( Читать дальше )

Размещения трех эмитентов откладываются до прохождения Экспертного совета по листингу

- 12 апреля 2019, 12:22

- |

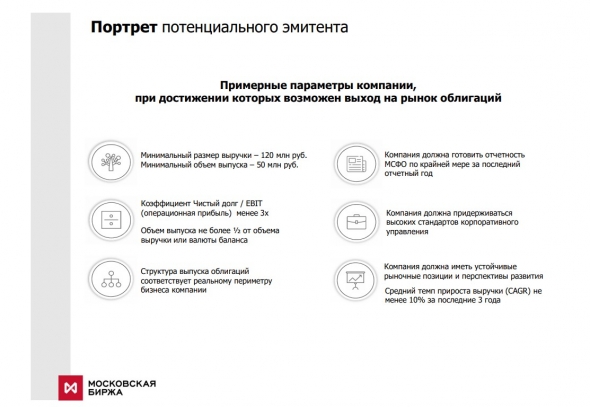

После разговора организатора долговых программ с представителями отдела листинга «Московской Биржи», состоявшегося 10 апреля, стало известно об изменении сроков эмиссии облигаций большой тройки ВДО от «Юнисервис Капитал» — «ГрузовичкоФ», «ТаксовичкоФ» и KISTOCHKI.

Так, размещение трех выпусков биржевых облигаций, запланированных на апрель, откладывается как минимум на 2 месяца. Причиной отсрочки стали ужесточения требований к эмитентам.

О введении новых критериев оценки эмитентов говорилось уже достаточно давно. На днях на прошедшей «Школе листинга Московской биржи» среди прочих материалов были также представлены параметры, которым должен отвечать потенциальный эмитент. По всей видимости, теперь можно наблюдать эти критерии в действии.

( Читать дальше )

Как я выбираю облигации в свой портфель? (ВДО)

- 12 апреля 2019, 00:25

- |

ВДО — очень приглянувшийся мне термин от Андрея Хохрина. Высоко Доходная Облигация. Это прямо таки на мой взгляд должно стоять с Дивитикерами — от Ларисы Викторовны в одном ряду, по ёмкости высказывания.

И так… Как я вижу рынок облигаций эмитентов малой капитализации (уровень А3):

Природа облигаций, на мой скромный взгляд, совершенно точно повторяет схему любой финансовой пирамиды (коими и являются на мой взгляд почти все финансовые институты на самом деле).

Почему? Да всё просто. Когда бизнесу нужны деньги на развитие или на что-то ещё, то, совершенно очевидно, беря их в долг, и инвестируя куда бы то ни было, мы за реально, адекватное время не сможем получить столько прибыли (3-5 лет), чтобы покрыть полностью долг и проценты. Скорее всего, если это адекватный бизнес, от вложенных денег, ему будет едва ли хватать на выплату купонов по облигациям. В идеальном случае, будет хватать на выплату купона, и чуть-чуть откладывать в кубышку для погашения тела облигаций вовремя.

Постойте, постойте..! Вам кажется что я не прав..?! Тогда почему же, и отчего же, компании или корпорации, можно сказать любых размеров (включая Государство, кстати), бесконечно выпускают новые и новые выпуски облигаций? Если бы было так всё просто, что денег взял, вложил в бизнес, отдал быстренько тело, купоны и всё. Но так не бывает в адекватном бизнесе. ПлюсЪ 100500%, зарабатывают только трейдеры СмартЛаб.

( Читать дальше )

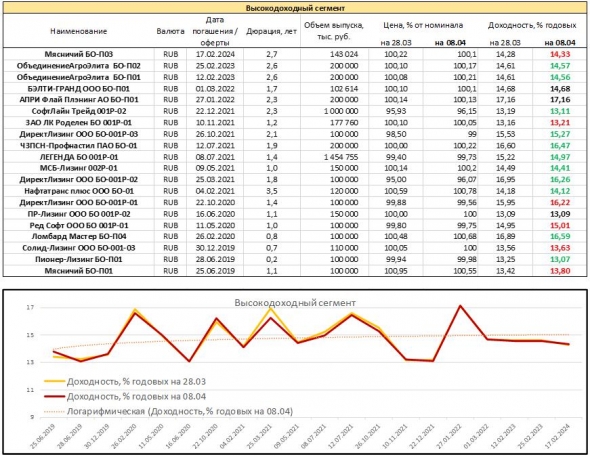

Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

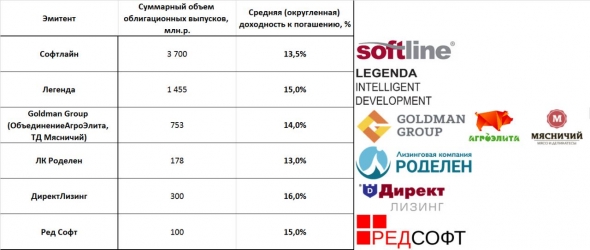

Такие разные ВДО (высокодоходные облигации). Инфографика годовых отчетностей. Иметь или не иметь?

- 09 апреля 2019, 08:25

- |

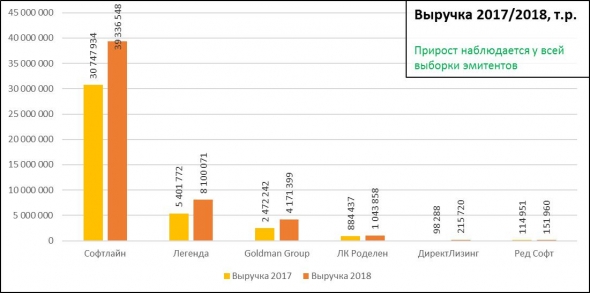

Выводы сразу:

- Не нравится Ред Софт

- Тревожит Софтлайн

- Надеемся на продолжение бурного роста ДирекЛизинга, чтобы облигационный долг был полностью оправдан

- Роделен, Легенда, Goldman Group, несмотря на разницу масштабов и бизнесов, вызывают уважение и, как минимум, для нас попадают в лист положительных рекомендаций.

Выручка. Гиганты и не только.

( Читать дальше )

АПРИ Флай Плэнинг досрочно перевел деньги на гашение 1 облигационного займа

- 08 апреля 2019, 19:12

- |

#эмитенты #априфлай

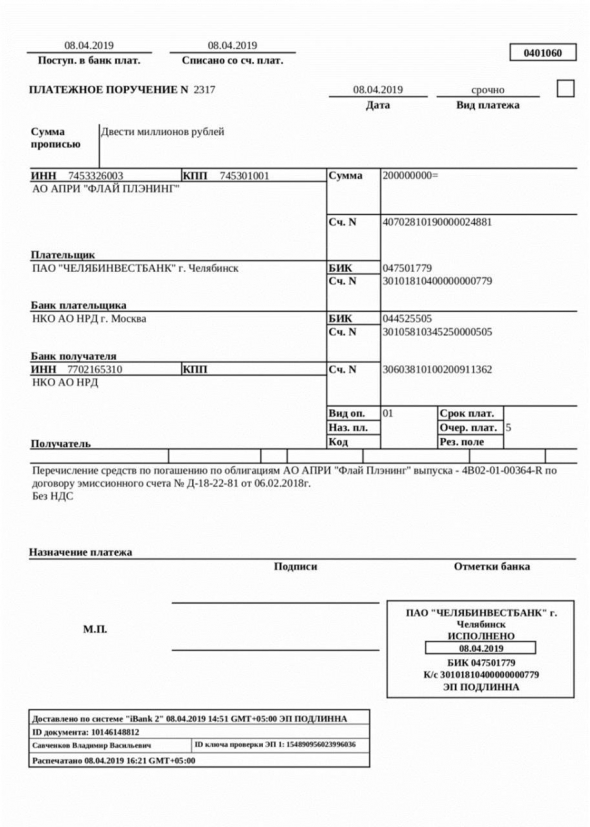

По-моему, отличная информация!

АПРИ Флай Плэнинг выложил в своем телеграм-канале t.me/aprifl платежные поручения, отражающие перевод денег в НРД на гашение первого облигационного займа (а заодно — на выплату купона по второму выпуску).

Конечно, это бравада. Но. Рынок высокодоходных облигаций (ВДО) – это во многом рынок занимающих компаний. АПРИ возвращает долг. Замечательно!

@AndreyHohrin

t.me/probonds

Ставка 14% по облигациям «Дядя Дёнер» продлена на год

- 05 апреля 2019, 13:27

- |

Сибирская сеть общественного питания установила ставку по купонным выплатам на второй год обращения выпуска.

Согласно решению руководства сети, действующая ставка в размере 14% годовых останется без изменений на 13-24 купонные периоды, что предполагает ежемесячные выплаты в сумме 690 408 рублей (по 575,34 рубля на каждую облигацию номинальной стоимостью 50 тыс. рублей). Всего же в обращении находится 1,2 тыс. ценных бумаг «Дядя Дёнер» на сумму 60 млн рублей.

Через 1,5 месяца состоится безотзывная оферта. С 13 по 17 мая «Дядя Дёнер» будет собирать заявки инвесторов на досрочное погашение облигаций, а 22 мая выкупит их.

Всего условиями выпуска предусмотрено 38 купонных периодов. Гашение будет осуществляться в три этапа: 33% от номинальной стоимости облигаций — в мае 2021 года, еще 33% — спустя месяц и остаток — 08.07.2021. Организатором инвестиционной программы выступил «Юнисервис Капитал», андеррайтером — банк «Акцепт».

( Читать дальше )

«Первый Ювелирный — Драгоценные Металлы» установил ставку еще 12-ти купонов

- 05 апреля 2019, 11:58

- |

Согласно условиям выпуска, в мае компанию ожидает прохождение оферты: инвесторы имеют право предъявить ценные бумаги к досрочному погашению. Эмитент же, в свою очередь, накануне оферты имеет право пересмотреть ставку, определив ее до конца выпуска или назначив следующую оферту. Руководство «ПЮДМ» пошло по второму пути: новая ставка — 15% годовых — будет действительна в течение 12 купонных периодов, то есть следующая оферта состоится через 1 год. Снижение ставки в целом было ожидаемым для рынка событием: 18% годовых выделялось на фоне других размещений даже в сегменте ВДО. К тому же за прошедший год компания сумела заработать хорошую репутацию среди частных инвесторов и доказать свое умение обращаться с привлеченным капиталом.

Сбор заявок на досрочное погашение от владельцев облигаций состоится с 20 по 24 мая, удовлетворение заявок — 29 мая.

На сегодняшний день «ПЮДМ» в рамках первого выпуска, зарегистрированного в 2018 году, разместил 2328 бумаг на общую сумму 116 400 000 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал