банки США

S&P Global - Прибыль американских банков в 2020г будет уничтожена по наихудшему сценарию

- 27 марта 2020, 13:45

- |

25 марта 2020 г., 21:00 GMT+3

Экономические последствия пандемии коронавируса полностью уничтожат прибыль американских банков в 2020 году в соответствии с анализом наихудшего сценария, проведенным S&P Global Ratings.

65 кредиторов, оцененных S&P, будут иметь совокупный убыток примерно в $15 млрд при таком сценарии, по сравнению с прибылью около $195 млрд в прошлом году, говорится в отчете рейтинговой компании во вторник вечером. “Крайне неблагоприятный сценарий " S&P прогнозирует распространение экономического эффекта на все отрасли и самое резкое снижение потребительских расходов.

При менее серьезном сценарии воздействие будет ограничено такими затронутыми в настоящее время секторами, как путешествия и досуг. В этом случае прибыль к 2020 году упадет примерно вдвое — до $100 млрд, говорится в отчете S&P. Стрессовые сценарии являются гипотетическими и не являются текущим ожидаемым экономическим результатом, который все еще трудно оценить с учетом слишком большого количества неизвестных факторов, говорится в сообщении S&P.

Если бы экономика придерживалась менее сурового сценария, S&P пришлось бы предпринять несколько негативных рейтинговых действий против банков. Большинство снижений рейтингов вместо этого произойдет в таких проблемных областях, как энергетика и потребительская промышленность, предсказала фирма. Но если бы наихудший сценарий материализовался, то произошло бы большее количество сокращений рейтингов для банковского сектора, отмечает S&P.

В число кредиторов треков S&P входят такие гиганты, как JPMorgan Chase & Co., Bank of America Corp. и Citigroup Inc., наряду с более мелкими компаниями, включая Fifth Third Bancorp, State Street Corp. и Comerica Inc. и региональные банки.

https://www.bloomberg.com/news/articles/2020-03-25/bank-profits-for-2020-wiped-out-in-s-p-s-worst-case-scenario

- комментировать

- 236

- Комментарии ( 0 )

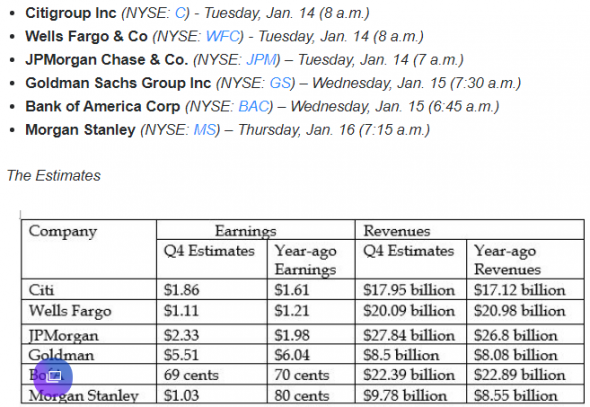

Календарь отчетности и прогноз прибыли за 4 квартал 2019г - банков США

- 13 января 2020, 16:25

- |

Citigroup Inc.

Number of shares of Citigroup Inc. common stock outstanding on September 30, 2019: 2,183,193,940

https://www.sec.gov/ix?doc=/Archives/edgar/data/831001/000083100119000105/c-9302019x10q.htm

Капитализация на 10.01.2020г: $173,018 млрд

Общий долг 31.12.2018г: $1,720.31 трлн

Общий долг на 30.09.2019г: $1,817.73 трлн

Прибыль 2017г: $15,933 млрд (-$22,56 млрд – вычет TCJA)

Убыток 2017г: $6,627 млрд

Прибыль 9 мес 2018г: $13,732 млрд

Прибыль 2018г: $18,088 млрд (+14% г/г)

Прибыль 9 мес 2019г: $14,422 млрд

Прибыль 2019г: $18,483 млрд (+2% г/г) – Прогноз аналитиков

https://www.citigroup.com/citi/news/2019/fourth-quarter-2018-earnings.htm

Wells Fargo & Co.

Shares of common stock were outstanding October 23, 2019 – 4,229,359,203

https://www.sec.gov/ix?doc=/Archives/edgar/data/72971/000007297119000406/wfc-09302019x10q.htm

( Читать дальше )

FactSet - Прогноз прибыли 10 крупейших банков США в 3 кв 2019г и 2020г

- 11 октября 2019, 20:49

- |

( Читать дальше )

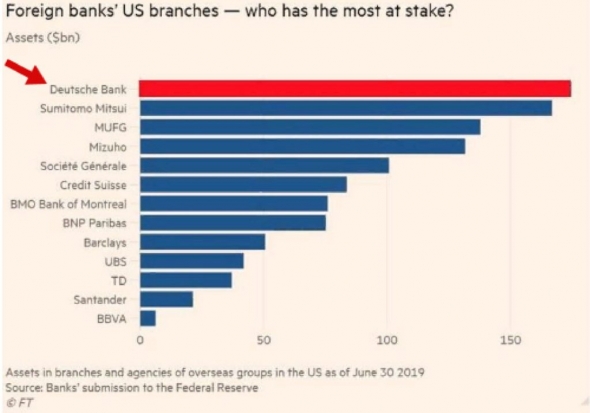

ФРС подстелил соломку под Дойче банк

- 11 октября 2019, 17:23

- |

Источник

Расправившись с Deutsche Bank в прошлом, ФРС, похоже, играет в доброго/злого регулятора, ведь Deutsche больше всего выиграет от предстоящего изменения правил ликвидности ФРС.

В частности, американские банковские регуляторы отказались от идеи подвергать местные отделения иностранных банков новым жестким правилам ликвидности (заставляя американские отделения банков держать минимальный уровень ликвидности для защиты их от денежного кризиса).

Как уточняет FT, Рэндал Куорлс, вице-председатель по банковскому надзору в ФРС, принимает аргумент банков о том, что любые правила ликвидности в банковских отделениях должны вводиться только в сочетании с иностранными регуляторами.

И Deutsche Bank выигрывает больше всего (или спасается от основных потребностей в ликвидности), поскольку имеет на сегодня самые большие активы в филиалах США…

( Читать дальше )

FACTSET: Как ни парадоксально, более низкие процентные ставки являются негативом для банков

- 30 июля 2019, 20:48

- |

Paradoxically, Lower Interest Rates Are a Negative for Banks

July 30, 2019

Своими недавними публичными комментариями председатель Федеральной резервной системы Джером Пауэлл, похоже, телеграфирует о будущих сокращениях ставки ФРС, начиная с предстоящего заседания FOMC в июле. На основании фьючерсов на евродоллар и ФРС, а также оценок FactSet рынки получают сообщения и ценовые предложения по более низким ставкам.

Однако одна типичная реакция рынка на перспективу снижения процентных ставок отсутствовала. Исторически инвесторы склонны рассматривать рост ставок как отрицательный для банков и снижение ставок как положительный. Тем не менее, в то время как S&P 500 близок к своему историческому максимуму, индекс KBW Nasdaq Bank упал почти на 7% за последние 12 месяцев.

Insight/2019/07.2019/07.30.2019_Banks/Banks%20are%20underforming%20the%20market.png?width=1179&name=Banks%20are%20underforming%20the%20market.png)

( Читать дальше )

Commerzbank: Результаты банков США дадут представление о показателях банков Европы

- 08 апреля 2019, 20:56

- |

Крупные банки США должны начать отчитываться о результатах 1-го квартала в пятницу. Как отмечает Commerzbank, эти результаты также будут рассматриваться «как ориентир, дающий представление о результатах европейских банков, которые выйдут позднее в этом месяце».

В пятницу сезон отчетности крупных американских банков откроют JPMorgan и Wells Fargo, а в следующий понедельник за результаты опубликуют Goldman Sachs и Citigroup. Bank of America Corp. опубликует отчет в следующий вторник, а Morgan Stanley – днем позже.

ФРС может ослабить требования для банков в отношении планов на случай несостоятельности

- 08 апреля 2019, 20:38

- |

ВАШИНГТОН, 8 апреля. Ожидается, что Федеральная резервная система ослабит правила для крупных банков, введенные после кризиса, которые требовали регулярно представлять планы, показывающие, как они намерены сворачивать свою активность в период напряженности. Это позволит банкам реже представлять упрощенную версию своего «завещания».

Согласно предложению, которое будет поставлено на голосование в понедельник, крупнейшие банки США, включая Bank of America Corp., JP Morgan Chase & Co. и Citigroup Inc., должны представлять полную версию своих планов на случай несостоятельности не ежегодно, а каждые четыре года. В середине этого срока банки будут представлять сокращенную версию своих планов, включая капитал, ликвидность и значительные изменения в своих операциях.

«Планы по урегулированию являются важной составляющей защиты налогоплательщиков и экономики от крушения крупных банков, — сказал председатель ФРС Джером Пауэлл в тексте своего заявления. – Мы не меняем сути наших стандартов в отношении контроля над крупнейшими и наиболее сложно организованными банками, а придаем официальную форму текущей практике, которая сложилась за последние годы».

( Читать дальше )

Подбираем упавшие банки США. Инвестиции в ETF Finex. Доходные REIT США

- 25 марта 2019, 23:06

- |

01:25 — Стоит ли подбирать упавшие американские банки в 2019 году?

07:10 — Технический анализ и фундаментальные показатели акций компании Key Corp ( KEY )

13:50 — Технический анализ и фундаментальные показатели акций компании Bank of America ( BAC )

19:00 — Технический анализ и фундаментальные показатели акций компании Wells Fargo ( WFC )

23:34 — Что выгоднее по доходности и стабильности: покупка ETF FinEx или акций российских компаний?

34:20 — Какие доходные REIT выбрать на американском рынке и стоит ли вообще в них вкладывать?

37:52 — Технический анализ и фундаментальные показатели акций компании Realty Income ( O )

42:24 — Что ждать от акций компании Boeing ( BA )?

44:30 — Мой взгляд на акции компании Huntington Bancshares ( HBAN )?

47:43 — Рассматриваю акции компании T.Rowe Price ( TROW )?

51:40 — Почему ситуация в WFC совсем не похожа на ситуацию в KHC?

Сравнение банков США

- 18 февраля 2019, 11:49

- |

Предыдущий пост про банки прошел почти незамеченным.

smart-lab.ru/blog/521893.php

Хотя инфа была очень познавательная

Свел в одну таблицу данные по самым крупным банкам, а также по тем которые неплохо себя показали в стресс-тестах.

Leverage — это отношение собственного капитала к обязательствам

Price/Tangible — отношение капитализации к собственному капиталу (причем реальному капиталу, без разных гудвилов и прочей фигни)

( Читать дальше )

WSJ: Регуляторы США хотят смягчить требования к планам действий банков при кризисе

- 29 ноября 2018, 14:49

- |

Регуляторы намерены смягчить правила, согласно которым банки обязаны готовить планы сворачивания своего бизнеса в кризис, не прибегая в случае затруднений к поддержке со стороны налогоплательщиков.

Председатель Федеральной корпорации по страхованию вкладов (FDIC) Елена Маквильямс, выступая перед представителями банковской ассоциации, заявила, что ее ведомство вместе с Федеральной резервной системой обдумывает, как сделать эти правила менее обременительными для крупнейших американских банков и региональных игроков.

Согласно закону Додда – Франка от 2010 года, крупные банки обязаны регулярно предоставлять подробные планы своих действий на тот случай, если их финансовое положение пошатнется. От восьми крупнейших банков США регуляторы требуют более детального изложения, чем от небольших организаций.

«Мы признаем, что ситуация улучшилась, и думаем, как сделать эти правила более индивидуальными, – заявила Маквильямс, говоря о требованиях, которые предъявляются к восьми крупнейшим банкам. – Мы также понимаем, что возможные проблемы в региональных банках будут для американской экономики гораздо меньшей угрозой».

Она добавила, что FDIC работает над изменением еще одного свода правил, который сейчас распространяется на депозитные учреждения с активами свыше 50 млрд долларов. Не исключено, что этот порог будет повышен. По словам Маквильямс, не будет требовать от депозитных учреждений планов на случай кризиса, пока не вступят в силу новые правила.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал