банк Санкт-Петербург

Где Банк Санкт-Петербург преуспел, а где - серьёзно промахнулся?

- 18 декабря 2025, 18:57

- |

🏛 Банк Санкт-Петербург представил на днях свои результаты по РСБУ за 11 мес. 2025 года, опираясь на которые уже можно начинать предварительно подводить итоги уходящего года.

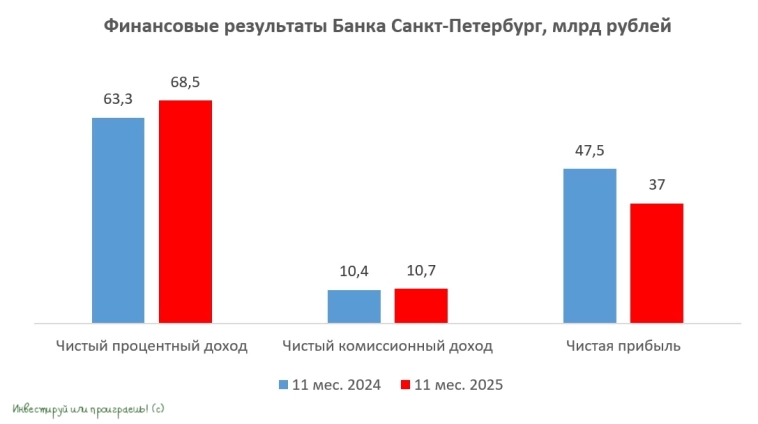

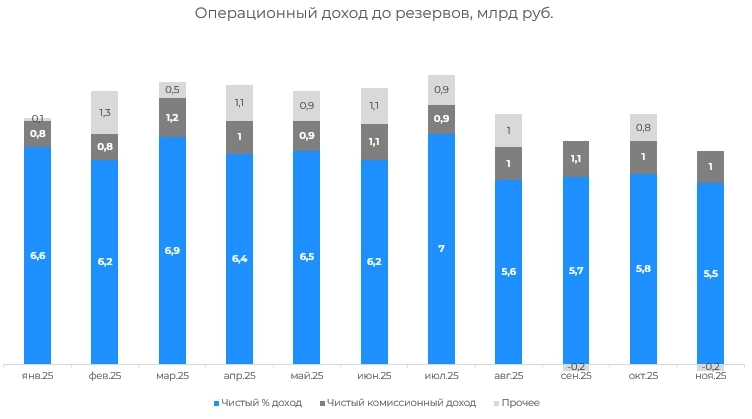

📈 Чистый процентный доход (ЧПД) банка вырос с января по ноябрь на +8,3% (г/г) до 68,5 млрд руб. Однако стоит отметить, что начиная с октября наблюдается негативная динамика по процентным доходам, и в ноябре этот тренд только ускорился.

Ранее Банк Санкт-Петербург процветал благодаря высоким процентным ставкам, т.к. на его балансе находилось много недорогих пассивов, что приносило высокую процентную маржу. На фоне смягчения ДКП ситуация изменилась, и процентная маржа постепенно сжимается.

💼 Кредитный портфель с начала года вырос на +23,3% до 919,6 млрд руб., что обусловлено как сильным ростом корпоративного кредитования, так и розничного. Банк СПб в этом году движется против отраслевых трендов и активно наращивает потребительское кредитование, тогда как у многих банков по этой статье наблюдается весьма скромный прирост.

( Читать дальше )

- комментировать

- 3.3К

- Комментарии ( 2 )

📰"Банк "Санкт-Петербург" Проведение заседания совета директоров и его повестка дня

- 18 декабря 2025, 15:19

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 17 декабря 2025г....

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 18 декабря 2025, 14:40

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

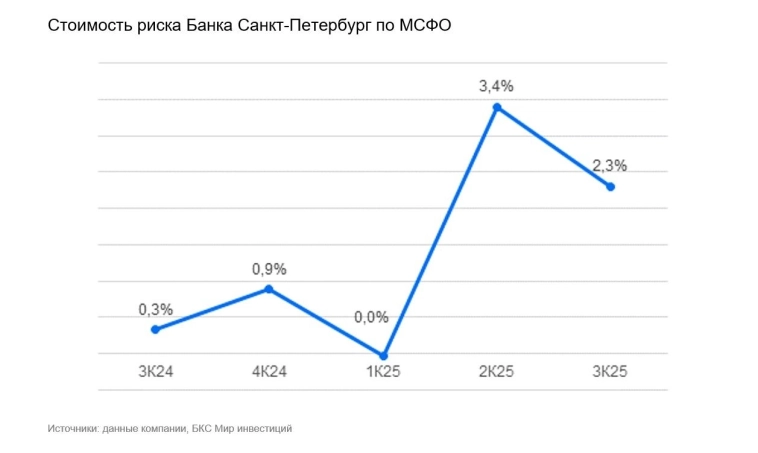

Очередной рост стоимости риска Банка Санкт-Петербург, на наш взгляд, снижает вероятность выплаты 50% чистой прибыли в виде дивидендов за 2025 г. — БКС

- 17 декабря 2025, 13:08

- |

Финансовые результаты Банка «Санкт-Петербург» за ноябрь оказались слабыми. Чистый процентный доход снизился на 15% г/г, несмотря на рост кредитного портфеля, что указывает на сокращение маржи. Стоимость риска выросла до 2,2%, а операционные расходы увеличились на 56% г/г. В результате чистая прибыль упала на 79% г/г.

Аналитики отмечают сохранение давления со стороны стоимости риска и чистой процентной маржи при опережающем росте операционных расходов. Сохраняется «Нейтральный» взгляд на бумаги. Из-за давления на маржу чистая прибыль в ближайшие два года, по оценкам, будет в диапазоне 40-45 млрд руб. Очередной рост стоимости риска снижает вероятность выплаты дивидендов в размере 50% от чистой прибыли за 2025 год.

Источник

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 17 декабря 2025, 12:49

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

❗️❗️🏦 БСП – все «слабые руки» продали?

- 17 декабря 2025, 11:13

- |

В информационной повестке: «у БСП слабые результаты», «акции БСП неинтересны», «взгляд на акции БСП – негативный»...

📊Результаты за ноябрь 2025г:

❌Чистый процентный доход снизился на 15% до 5,5 млрд руб.

✅Чистый комиссионный доход вырос на 14% до 1 млрд руб.

❌Расходы на резервы – 1,7 млрд руб.

❌Чистая прибыль снизилась на 79% до 1,2 млрд руб.

Чистая прибыль за 11 месяцев 2025 года снизилась на 22% до 37 млрд рублей.

❗️Слабые результаты, правда? Но об этом было известно ещё летом...

💡Основная проблема сейчас – не падение процентных доходов на фоне снижения ключевой ставки, а рост резервов.

☝️При стабилизации ситуации в будущем резервы могут начать распускать, что будет положительно влиять на чистую прибыль.

Даже если прибыль в 2026 году упадет до 35 млрд рублей, как многие прогнозируют, то:

Fwd P/E ≈ 3,9 | Fwd P/B ≈ 0,6

А если прибыль не снизится так сильно? Тогда оценка банка окажется ещё привлекательнее, а потенциал роста акций – выше.

( Читать дальше )

БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

📉Обыкновенные акции банка Санкт-Петербург обновили минимумы декабря 2024 года, опустившись до 305 руб (-3,8%), на фоне отчетности по РСБУ

- 16 декабря 2025, 17:55

- |

Банк Санкт-Петербург отчет РСБУ

ноябрь 2025г:

📉Выручка ₽7,1 млрд (–13,7% г/г)

📉Чистая прибыль ₽1,2 млрд (–79% г/г)

11 мес 2025г

📉Выручка ₽88,2 млрд (+4,8% г/г)

📉Чистая прибыль ₽37 млрд (–22,2% г/г)

БСП (банк Санкт Петербург): как не инсайдеру заранее понять, что кредитный портфель банка, вероятно, низкого качества

- 16 декабря 2025, 17:13

- |

#БСП

Не смотря на ежедневные инсайдерские покупки,

БСП — лидер падения в банковском секторе.

В 2023, 2024г был лидером роста.

В 2023, 2024г был одной из основных акций в портфеле.

Смотрю на сегодняшнее стремительное падение БСП аж на 4% на растущем рынке и понимаю, что

здорово, что нет акций в БСП в портфеле, т.к. держу только сильные тренды.

Второй месяц подряд прибыль ниже 2 млрд рублей при расходах на резервы около 3 млрд рублей.

Плюс — негативный сигнал от компании по прогнозу CoR (стоимость риска).

Банк корректирует прогноз по стоимости риска (CoR) на 2025 год со 100 б.п. до около 200 б.п.

‼️Это означает, что при текущем среднем кредитном портфеле резервы за год могут составить ≈16 млрд рублей.

УВЕЛИЧЕНИЕ РЕЗЕРВОВ ВЫШЕ ЧИСТОЙ ПРИБЫЛИ

ГОВОРИТ О ТОМ, ЧТО

СУЩЕСТВЕННАЯ ЧАСТЬ КРЕДИТНОГО ПОРТФЕЛЯ БСП МОЖЕТ ОКАЗАТЬСЯ НИЗКОГО КАЧЕСТВА.

Я НЕ ИНСАЙДЕР, КАК МОЖНО БЫЛО ЭТО ЗАРАНЕЕ УЗНАТЬ ?

ПО ТРЕНДУ: ИНСАЙДЕРЫ ПРОДАВАЛИ, ТРЕНД СЛАБЫЙ.

НЕ ДЕРЖУ АКЦИИ СО СЛАБЫМИ ТРЕНДАМИ !

Думаю,

настоящие инсайдекры продавали.

( Читать дальше )

Акции Банка «Санкт-Петербург» рухнули из-за слабых результатов в ноябре

- 16 декабря 2025, 15:41

- |

Сегодня банк отчитался о работе за ноябрь. Отчёт, надо сказать прямо, расстроил инвесторов.

Ключевые финансовые показатели за ноябрь 2025 года:

🔽 чистая прибыль: сократилась на 79% год к году ⚠️, до 1,2 млрд ₽

🔽 чистый процентный доход: сократился на 15,1%, до 5,5 млрд ₽

🔼 чистый комиссионный доход: вырос на 14,3%, до 1 млрд ₽

🔽 чистый доход от операций на финансовых рынках упал на 44,1%, до 0,4 млрд ₽

🔽 рентабельность капитала (ROE): 6,7%

🔽 достаточность капитала: 16,9% (против 20,4% на 1 января 2025) — снижение связано с выплатой дивидендов.

🟢 Получается, что чистая прибыль в первую очередь сократилась из-за снижения процентных доходов и высоких резервов. Дальнейшее сокращение ставки может продолжить оказывать негативное воздействие на прибыль.

На текущий момент бумаги показывают падение на 4% и торгуются в районе 305 рублей за обычную акцию. Несмотря на сегодняшнее падение, эксперты включаю акции банка в сильнейшие дивидендные истории 2026 года (об этом писала здесь). Но я на текущий момент не планирую докупать бумаги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал