бАНКИ

ВТБ: цель руководства по прибыли должна была быть достигнута

- 25 февраля 2019, 11:33

- |

Ждем снижения маржи и в то же время хорошей динамики комиссий и прочего дохода. ВТБ завтра опубликует отчетность за 4 кв. 2018 г. по МСФО и проведет телефонную конференцию. По нашей оценке, чистая прибыль банка составит около 34 млрд руб. Это на 17% ниже, чем было в предыдущем квартале, и на 23% – чем в 4 кв. 2017 г., но предполагает годовой результат в размере 174 млрд руб., а следовательно, примерно соответствует годовому прогнозу менеджмента (170 млрд руб.) и означает рост на 45% по итогам года. Исходя из месячных показателей октября-ноября, мы ждем снижения маржи и ЧПД квартал к кварталу на 40 б.п. и 8% соответственно (ранее менеджмент указывал, что переклассификация Почта Банка снизит маржу примерно на 20 б.п. в 4 кв.). С другой стороны, чистые комиссии могли показать довольно сильную динамику – плюс 23% за квартал. Кроме того, данные за октябрь-ноябрь предполагают высокий прочий доход, что должно быть связано в том числе с продажей «ВТБ Страхования» Согазу.

ВТБ должен опередить сектор по росту кредитования год к году. В части расходов мы ждем сезонного роста, однако отношение Расходы/Доходы (по нашей оценке, на уровне 41,5%) должно быть ниже, чем в 4 кв. прошлого года (44,4%), в частности из-за переклассификации Почта Банка. Стоимость риска для 4 кв. мы оцениваем на уровне около 1,7% – чуть выше, чем в 3 кв., в том числе за счет несколько большего ослабления рубля.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Взять кредит под 9% годовых и положить их на вклад под 7%

- 24 февраля 2019, 19:34

- |

Но имея например 1 млн положить его в банк под 7% (с ежемесячной выплатой % и капитализацией), и взять ипотеку на 1 млн под 9%, то будет небольшая прибыль. Никто в это не верит, но возьмите ипотечный и депозитный калькуляторы и проверьте.

consar

( Читать дальше )

Интересные заметки с рынков прошлых лет.

- 21 февраля 2019, 22:04

- |

Отрывок из статьи С.Лор «Получение дохода от беспорядка на валютных рынках» // Нью-Йорк Таймз, 1992, 13 октября.

Статья полностью: https://www.nytimes.com/1992/10/13/business/gaining-from-turmoil-in-currencies.html

В сентябре-октябре 1992 года мировые валютные рынки были потрясены спекулятивной и хеджевой торговлей, основанной на опасениях, что европейская валютная система вскоре потерпит крах. Это смятение на валютном рынке сопровождалось изъятием фунтов стерлингов из европейского механизма фиксированных обменных курсов и сильным обесцениванием испанской песеты и итальянской лиры.

Но этот случай принес прекрасные результаты коммерческим банкам, работающим в качестве дилеров, торгующих валютой. Их минимальный ежедневный уровень оборота на валютном рынке не опускался ниже 1 трлн. долларов. Эти коммерческие банки преуспели за счет изменчивости, которая так пугает крупных банкиров. Ведущие аналитики и консультанты подсчитали, что за третий квартал 1992 года циркуляция на рынке иностранных валют увеличила чистый доход от деятельности по сделкам с валютой с 50 до 100% по сравнению со средним уровнем за квартал предыдущего года. Это увеличение выражается в росте общей совокупной прибыли с 250 млн. до 500 млн. долларов для шести крупных американских банков, занимающихся валютными сделками (Ситикорп, Кемикал банк, Бэнкерз Траст, Бэнк оф Америка, Джи.Пи. Морган и Чейс Манхэттен). Ситикорп, самый крупный торговый банк, увеличил свой доход от валютных операций до 709 млн. долларов в 1991 году по сравнению с 453 млн. долларов в 1987 году.

( Читать дальше )

Портфель облигаций для свекрови

- 20 февраля 2019, 14:41

- |

Позвонила на днях свекровь и говорит:

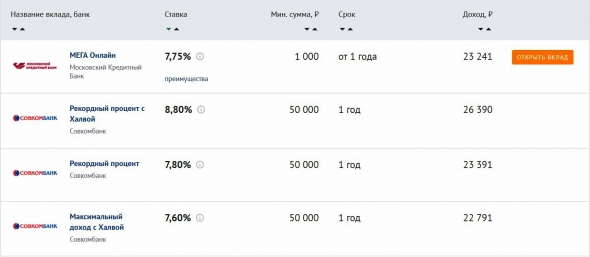

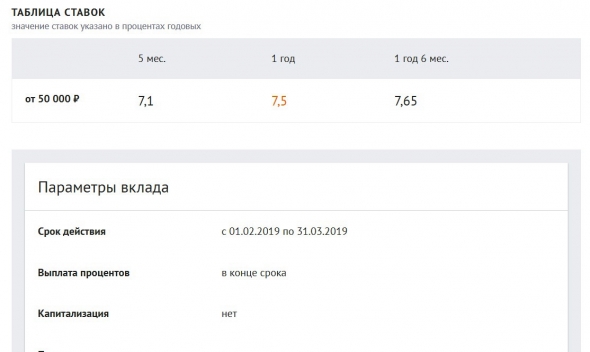

— Юля, посмотри там в интернете, в какой банк можно деньги вложить под хороший процент. 300 тыс. на 1 год.

Если свекровь о чём-то просит — надо всё бросать и делать о чём просит ))

Захожу на банки.ру и вижу:

Из топ-10:

Сбербанк

( Читать дальше )

Записки начинающего трейдера. Пост №12 Пенсионные накопления по цене их годовой доходности.

- 20 февраля 2019, 12:14

- |

Как связаны между собой Банковское кольцо во главе с Банк Открытие, НПФ «Открытие» НПФ «ЛУКОЙЛ-Гарант», НПФ «Росгосстрах», РГС СК и прочие...

ПАО Банк «ФК Открытие» — допустил дефолты по еврооблигациям? Их рублёвые облигации на Мосбирже торгуются на нулях. Держатели субординированных евробондов «ФК Открытие» на $500 млн с погашением в 2019 г. не получили купон. Согласно проспекту выпуска, выплаты должны были начаться 26 октября. https://www.banki.ru/news/bankpress/?id=10089129

По Российскому закону, компании допустившей дефолт можно не банкротиться, а всем всё простить… Как так?

Далее www.kommersant.ru/doc/3882652, цитируем...

В ходе торгов на Московской бирже 13 февраля стоимость акций ФГ «Будущее» достигала 98,1 руб.— минимального значения за все время обращения. По итогам торгов цена составила 100 руб.— в десять раз ниже номинальной стоимости. С начала года акции потеряли почти половину своей стоимости, а капитализация группы упала до 5 млрд руб. ФГ «Будущее» провела первичное размещение своих ценных бумаг осенью 2016 года по цене 1190 руб. за акцию. В итоге рыночная капитализация группы составила 58,5 млрд руб. (см. “Ъ” от 31 октября 2016 года

( Читать дальше )

Уран в тельце в марте 2019. Что с банками + криптой + стабильностью?

- 19 февраля 2019, 20:15

- |

В марте второй период взрывного УРАНа (символ неба) в земном знаке Тельца.

Который потрясет весь мир, который еще упирается в старые методы и привычки.

Даю слово коллеге. Могу сам написать, даже подробнее, но уступаю очередь.

>> Уран путешествует в Тельце три раза. Его второе и самое длинное путешествие по земле быка начнется 6 марта 2019 года. Даты, когда Уран был и будет в Тельце: с 15 мая по 6 ноября 2018 года, с 6 марта 2019 года по 7 июля 2025, и наконец, c 8 ноября 2025 года по 26 апреля 2026 года.

* Моя ремарка:

Если учесть, что страны, относящиеся к знаку Тельца — Украина, Болгария, Дания, Швейцария… Уран внесет туда элементы нестабильности. Если не сказать, революционных преобразований.

( Читать дальше )

Банк Санкт-Петербург ждет опережающего роста относительно других банков

- 19 февраля 2019, 15:11

- |

Банк Санкт-Петербург планирует выдать ипотеки на 10% больше чем в прошлом году.

На фоне ожидаемой стагнации в других банках, которая будет вызвана ростом цены квартир и новым законом о долевом строительстве. А также высокой базой 2018г.

7 главных недостатков мировой финансовой системы

- 17 февраля 2019, 05:29

- |

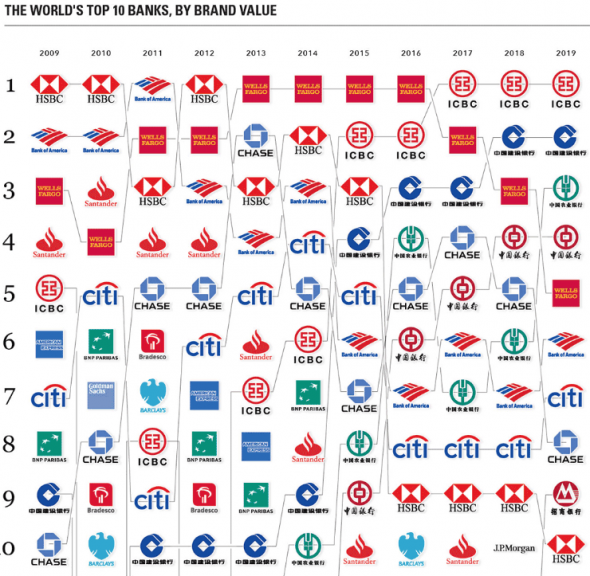

Со времени изобретения банковского дела мировая финансовая система стала все более централизованной.

В современной системе центральные банки теперь контролируют все, начиная с процентных ставок и заканчивая выпуском валюты, в то время как государственные регуляторы, корпорации и межправительственные организации оказывают беспрецедентное влияние на вершину этой важной пищевой цепи.

Нет сомнений в том, что эта централизация привела к созданию огромных количеств богатства, особенно тех, которые должным образом связаны с финансовой системой. Однако та же самая централизация, возможно, также способствовала возникновению многих глобальных проблем и рисков, с которыми мы сталкиваемся сегодня.

Недостатки мировой финансовой системы

Сегодняшняя инфографика приходит к нам из инвестиционного приложения Abra, и в нем освещаются семь основных недостатков мировой финансовой системы, начиная от отсутствия базового доступа к финансовым услугам и заканчивая растущим неравенством.

( Читать дальше )

Уверенный признак клеветы на профучастника

- 16 февраля 2019, 09:45

- |

Итак, как по мне, самый верный признак, что недовольный клиент гонит: официальная претензия к банку/брокеру/etc выложена в выходные, заведомо зная, что до понедельника официального ответа и возможности хоть как-то защитить репутацию не будет. Зато будут 200+ гневных комментов от людей, которые не знают ситуации, но всегда готовы помахать кулаками в сторону «плохих коммерсантов». Классовая борьба, она вечна, да :(

Приятных выходных.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал