аналитик

Какие странные фамилии у аналитиков ,

- 27 мая 2019, 13:41

- |

Ключевым драйвером для российской нацвалюты по-прежнему остаётся готовность игроков к рискам по отношению к инвестициям в развивающиеся рынки, отмечает НиколайРебенок из НПФ «Согласие».

Курс доллара США колеблется вблизи 64,5 рубля за доллар и, наиболее вероятно, что понедельник он задержится в районе указанной отметки, полагает Анастасия Соснова из ИК «Фридом финанс».

«В краткосрочном периоде для рубля остается актуальной область 64-65 за доллар, в долгосрочном – диапазон 63-66 за доллар. По курсу евро сегодня ожидаются колебания в промежутке 72-73 рубля», — добавляет она.

Ребенок считает, что посильную поддержку курсу на горизонте недели может оказать наблюдающаяся коррекция нефтяных котировок, которые обещают на этой неделе вернуться к росту.

- комментировать

- Комментарии ( 4 )

Обзор рынка драгоценных металлов с 24 по 30 апреля 2019 года

- 30 апреля 2019, 15:56

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

На прошедшей неделе рынки золота и платины подросли под влиянием увеличения геополитических рисков, а также в ожидании заявлений ФРС США в ходе очередного заседания, которое начинается сегодня. Рынки серебра и палладия понизились под влиянием спекулятивных продаж и арбитражных сделок.

Политика ФРС США в настоящее время является основным влияющим фактором, поэтому участники рынка будут внимательно следить за сообщениями регулятора о том, является ли инфляция достаточно слабой, чтобы продолжить повышение процентных ставок. Итоги заседания ожидаются завтра вечером, впрочем, рынок не ожидает сюрпризов по поводу ставок.

Рынки платиноидов получают дополнительную поддержку от растущей вероятности заключения торгового соглашения между США и Китаем. При этом рост на фондовом рынке негативно сказывается на страховых активах.

Текущая неделя останется малоактивной в связи с празднованием Дня труда во многих странах Азии и Европы. В Японии рынки также не будут работать в связи с коронацией нового императора.

( Читать дальше )

Консенсус прогнозы ИНВЕСТДОМОВ. Модернизируя свои портфели

- 18 апреля 2019, 13:32

- |

Я потихоньку продвигаюсь к оптимизациям инвестиционных портфелей с использованием консенсус прогнозов инвестиционных домов.

Я оптимизировал сбор информации по инвестиционным прогнозам, и теперь практически в полном автоматическом режиме собирается и анализируется информация, которая предоставляется инвестиционными домами и агрегируется в удобном виде для анализа. Источником самих прогнозов является BCS-express.

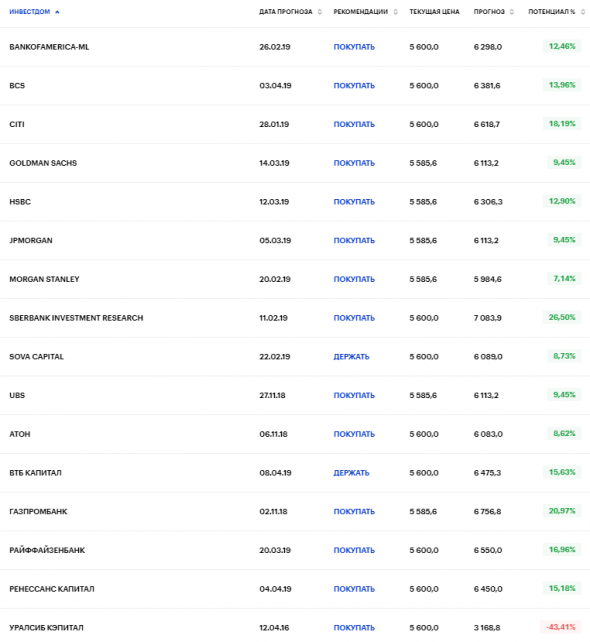

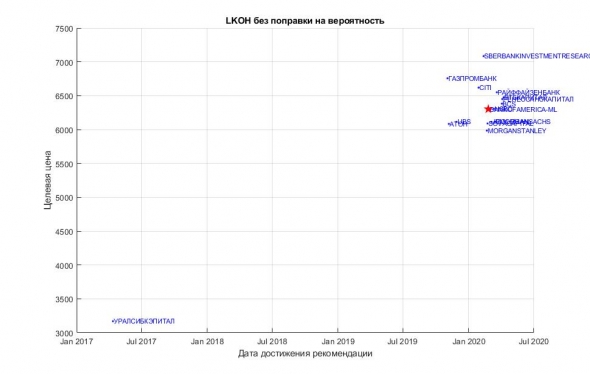

Так, например, выглядит информация по прогнозам на акции LKOH: (скриншот из BCS)

Конечно, не обходится без определённых допущений. Например, в данных БКС нет информации о дате к которой дается прогноз. Поэтому первым этапом, я считаю, что он дан на 1 год с даты выдачи прогноза. Вторым этапом я независимо друг от друга ищу два медианах значения среди таргетируемых цен и полученных сроков. Таким образом получаю нескорректированный консенсус прогноз по конкретному эмитенту

( Читать дальше )

Аэрофлот: летим вниз...полет нормальный…

- 05 февраля 2019, 11:19

- |

Акции Аэрофлота летят вниз на фоне публикации отчёта за 2018 г. по РСБУ. Чистая прибыль авиакомпании упала в 10 раз, несмотря на рост перевозок пассажиров, в связи с этим, инвесторы распродают акции. Слабые финансовые результаты компании обусловлены ростом расходов на лизинг и техническое обслуживание воздушных судов.

Акции Аэрофлота летят вниз на фоне публикации отчёта за 2018 г. по РСБУ. Чистая прибыль авиакомпании упала в 10 раз, несмотря на рост перевозок пассажиров, в связи с этим, инвесторы распродают акции. Слабые финансовые результаты компании обусловлены ростом расходов на лизинг и техническое обслуживание воздушных судов.Многие даже начали открывать короткие позиции, но почему год назад меня никто не слушал? Все говорили, что компания очень дешёвая по мультипликаторам и не верили, что рост цен на нефть приведёт к снижению операционной прибыли! Об этом я нашёл упоминания в своём телеграмм канале.

Текущие цены на нефть остаются всё ещё на высоких уровнях, выше аналогичного периода прошлого года. Расходы на топливо составляют треть совокупных операционных расходов компании. Соответственно, чем дороже топливо, тем ниже маржа авиаперевозчика. А рост процентных ставок увеличит расходы на лизинг, как в рублях, так и в долларах. Всё выше перечисленное, приведёт к дальнейшему снижению финансовых показателей Аэрофлота, в следствие чего, котировки авиакомпании с большей вероятностью уйдут ниже 100 руб.

( Читать дальше )

АналитЕГи они такие (юмор)

- 01 февраля 2019, 23:48

- |

P.S. известные инвестиционные избы пошли ещё дальше, они смело публикуют мнения различных аналитиков или даже групп аналитиков, дающих взаимо противоположные и взаимо исключающие прогнозы. Типа, куда рынок не пойдет, все угадают ;)

Рынок вблизи исторических максимумов

- 28 января 2019, 08:46

- |

Российский рынок акций по итогам недели закрылся вблизи исторических максимумах, индекс МосБиржи прибавил почти 1%.

Лидером роста стали обыкновенные акции Россетей, которые за неделю выросли на 8,9% за счёт разгона котировок для продажи крупного пакета по цене 0,9744 руб. Последние дни проходил По данным газеты «Комерсантъ» около 2% акций холдинга мог купить НПФ «Газфонд».

( Читать дальше )

Почему так сильно выросли акции Норильского никеля?

- 23 января 2019, 13:43

- |

Последнее время мне стали часто задавать вопрос: «Почему так сильно растут акции Норильского никеля, игнорируя при этом падение цен на производимые металлы?»

Создать карусель Добавьте описание

Создать карусель Добавьте описаниеЦены на никель по итогам 2018 г. упали на 15,5%, на медь – на 15,6%, на платину — на 18,8%. Но хочу отметить, что цены на палладий обновляют исторические максимумы.

( Читать дальше )

Результаты. Старт 2019 г.

- 21 января 2019, 11:56

- |

С начала 2019 г. российский рынок акций, а именно индекс Мосбиржи вырос на 4,4% — до 2473,6 пунктов. Основным фактором роста стала наша родная нефть, цены которой с начала года выросли почти на 16%.

С чем связан такой рост нефтяных котировок? – со снижением добычи нефти в рамках соглашения ОПЕК+. Добыча нефти ОПЕК в декабре 2018 г. снизилась на 751 тыс. б/с за счет Саудовской Аравии и Ирана. Также в декабре значительно сократила Ливия, освобожденная от обязательств по сдерживанию добычи — на 172 тыс. б/с, до 928 тыс. б/с. Меньшими темпами снижали производство Венесуэла (-33 тыс. б/с) и ОАЭ (-65 тыс. б/с). Россия снизила в январе добычу нефти на 30 тыс. б/с. В первом полугодии за 2019 г. Россия должна постепенно сократить добычу на 228 тыс. б/с по сравнению с октябрём 2018 г.

Также пришёл приток иностранного капитала на российский фондовый рынок. Приток капитала в акции и облигации РФ со стороны фондов за неделю подрос до $230 млн. Это связано со снижением риска к emerging markets из-за смягчения риторики ФРС. Когда глава Федрезерва говорит о взвешенном повышении процентных ставок, снижении количества повышений и даже возможной приостановки в повышении ставок, как правило, идёт приток на развивающиеся рынки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал