аналитика

20% годовых с ежемесячной выплатой: разбираем облигации РеСтор-001Р-02

- 26 ноября 2025, 13:48

- |

ООО «реСтор» — мультибрендовая сеть магазинов техники и электроники, флагманский бренд — продукция Apple. Входит в группу компаний Inventive Retail Group.

Inventive Retail Group — оператор розничных сетей и интернет-магазинов в сегментах электроники, спорта, детских товаров и фэшн. Основные торговые сети компании: restore, Street Beat, Samsung, Xiaomi, Мир Кубиков, Hiker, Amazing Red, Unode50.

• Опыт на рынке: 18 лет.

• География: 468 магазинов в 36 городах России (на конец 2024 г.).

• Digital-стратегия: Активно развивает онлайн-направление, доля которого в 2023 году составила свыше 27% от общего объема продаж.

📍 Параметры выпуска РеСтор 001Р-02:

• Рейтинг: А- (АКРА, прогноз «Стабильный»)

• Номинал: 1000Р

• Объем: 1 млрд рублей

• Срок обращения: 2 года

• Купон: не выше 20,00% годовых (YTM не выше 21,94% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

( Читать дальше )

- комментировать

- 3.2К | ★1

- Комментарии ( 2 )

RENI отчиталась за 9 месяцев 2025 г. — валютная переоценка, резервы "отобрали" часть инвестиционного дохода, портфель растёт. Перспективы?

- 26 ноября 2025, 13:00

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты по МСФО за 9 месяцев 2025 г. Полноценный отчёт по МСФО компания публикует по полугодиям (в квартальном многие фин. статьи скрыты), также в 2025 г. страховщики перешли на новый стандарт учёта, из-за которого исказились прошлогодние данные (в старом стандарте прибыль за 9 м. 2024 г. составляла 4,5₽ млрд, при новом — 8,8₽ млрд, соответственно, образуется % минус по этому году, а не выход в плюс по прибыли). Сам же отчёт считаю нейтральным, стоит отметить, что курсовые разницы занизили прибыль, но страховой бизнес прибылен в обоих сегментах, а инвестиционный портфель подрастает и ожидает продолжения снижения ключевой ставки:

📞 Страховые премии, брутто: 151,6₽ млрд (+28,2% г/г)

📞 Чистая прибыль: 6,7₽ млрд (-23,7% г/г)

🟣 Компания имеет 2 основных вида страхования, премии: life — 95,3₽ млрд (+50,9% г/г, продажи НСЖ взлетели из-за расширения территории, плюс по нему можно взять налоговый вычет), non-life — 56,2₽ млрд (+2,2% г/г, помогло автострахование и рост страхования имущества юр.

( Читать дальше )

🏦 Московская биржа: новые продукты и неплохая прибыль

- 26 ноября 2025, 12:03

- |

Московская биржа опубликовала финансовые результаты по МСФО за III квартал 2025 года:

🟢Чистая прибыль снизилась на 25% год к году и составила 17,3 млрд рублей.

🟢Чистые процентные доходы сократились на 44,3%, до 14 млрд рублей. Комиссионные доходы наоборот выросли на 30,7% и составили 19,4 млрд рублей, а их доля в структуре операционных доходов превысила 55%.

🟢Скорр. EBITDA снизилась на 17%, до 24,3 млрд рублей. Рентабельность по скорр. EBITDA — 72,4% против 75% годом раннее.

🟢Операционные расходы сократились на 1,2%, до 11,3 млрд рублей, а расходы на маркетинг и рекламу выросли более чем в два раза.

🟢CAPEX вырос до 3,2 млрд рублей.

Результаты Московской биржи вышли лучше ожиданий рынка: чистая прибыль превысила консенсус, несмотря на давление снижающихся процентных доходов. Ключевой драйвер — устойчивый рост комиссионных поступлений. Биржа продолжает активно внедрять новые продукты и усиливать экосистему, что поддерживает операционную устойчивость даже в условиях изменения ставок. Итоги квартала можно считать умеренно позитивным

( Читать дальше )

ТМК. Отчет за 1 пол 2025 по МСФО

- 26 ноября 2025, 09:09

- |

Тикер: #TRMK

Текущая цена: 106.4

Капитализация: 111.9 млрд.

Сектор: Черная металлургия

Сайт: www.tmk-group.ru/ir

Мультипликаторы (LTM):

P\E — убыток LTM

P\BV — 2.1

P\S — 0.23

ROE — убыток LTM

ND\EBITDA — 3.24

EV\EBITDA — 4.46

Активы\Обязательства — 1.1

Что нравится:

✔️

Что не нравится:

✔️выручка снизилась на 14.4% г/г (276.7 -> 237 млрд);

✔️отрицательный FCF -17.9 млрд против положительного +11.2 млрд в 1 пол 2024;

✔️чистый долг вырос на 14.6% п/п (256 -> 293.2 млрд). ND\EBITDA ухудшился с 2.82 до 3.24;

✔️нетто фин расход увеличился на 45.7% г/г (27.4 -> 39.9 млрд);

✔️убыток вырос на 78.9% г/г (-1.8 -> -3.2 млрд). Причины — снижение выручки и рост нетто финансовых расходов.

✔️слабое соотношение активов и обязательств (активы выше всего на 10%).

Дивиденды:

Согласно дивидендной политике производится выплата дивидендов в размере не менее 25% от годовой прибыли по МСФО, при условии, что при определении размера дивиденда будут приняты во внимание финансовые результаты, размер нераспределенной прибыли прошлых лет, капитальные затраты, доступность денежных средств из внешних источников, а также иные значимые факторы.

( Читать дальше )

Зеленский против Трампа: почему рыночный оптимизм оказался преждевременным

- 26 ноября 2025, 08:53

- |

В первой половине дня рынок акций не имел устойчивой динамики, однако затем резко отреагировал всплеском оптимизма на новость о возможном мирном урегулировании. После выхода сообщения о том, что украинская сторона в целом согласна с американским мирным планом, индекс Мосбиржи всего за три минуты совершил резкий разворот вверх, прибавив 1,16%.

Остаток дня котировки индекса консолидировались около уровней 2670–2685 пунктов и по итогам основных торгов закрылись на отметке 2685,95 пункта (+0,8%), вблизи дневных максимумов.

📍 Если быть реалистами и не ограничиваться для понимания ситуации прочтением заголовками иностранных агентств, то окажется, что реального прорыва в переговорах не произошло. Главная трудность — это вопрос территориальных уступок, который Зеленский рассчитывает обсудить лично с Трампом, минуя делегации.

Стоит отметить, что Трамп начал новый этап переговоров по урегулированию конфликта с жёстких заявлений и первоначальная реакция Зеленского показала, что эти угрозы оказали на него значительное давление, вынудив обратиться к стране. Однако впоследствии, после консультаций со своим окружением, Зеленский сменил тактику, взяв курс на затягивание процесса и отсрочку принятия ключевых решений.

( Читать дальше )

Свежий выпуск ГТЛК 002P-11: щедрый купон КС+3,0%, но долги огромные. Стоит ли игра свеч?

- 25 ноября 2025, 17:00

- |

Государственная транспортная лизинговая компания (ГТЛК) — публичное акционерное общество, 100% акций находятся в Государственной собственности. Работает на рынке лизинговых услуг с 2001 года.

Развивает отечественную транспортную отрасль и транспортное машиностроение, инвестируя в создание нового авиационного, железнодорожного, автомобильного и водного транспорта, а также реализует крупнейшие инфраструктурные проекты.

📍 Параметры выпуска ГТЛК 002P-11:

• Рейтинг: AА- (стабильный) от АКРА

• Номинал: 1000Р

• Объем: 10 млрд рублей

• Срок обращения: 3 года

• Купон: КС + 300 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок до: 27 ноября

• Дата размещения: 02 декабря

📍 Финансовые результаты по РСБУ за 1 квартал 2025 года:

• Выручка: 27,1 млрд рублей, увеличилась на 12%. Основными факторами роста стали новые лизинговые контракты, заключённые в течение 2024 года, а также влияние повышенной КС.

( Читать дальше )

ФосАгро отчиталась за III кв. 2025 г. — компания рефинансирует свой долг, FCF снизился до 2,5 млрд руб. Рекомендаций по дивидендам нет.

- 25 ноября 2025, 11:16

- |

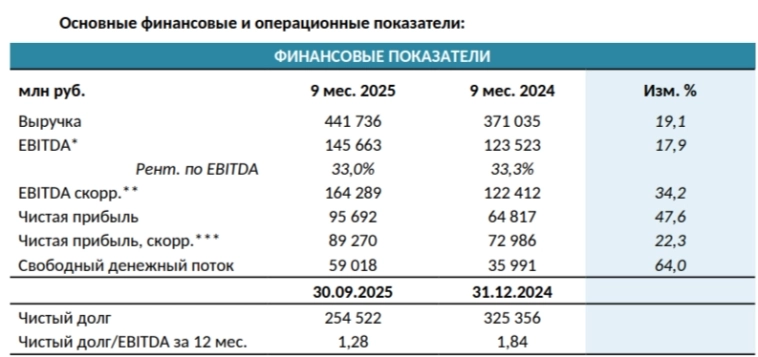

🌾 ФосАгро опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания продолжает снижать долговую нагрузку, сокращает CAPEX, но FCF это не помогло и рекомендаций по дивидендам нет. Отмена экспортных пошлин и прошлые инвестиции уже приносят плоды, даже на фоне укрепления ₽:

⏺ Выручка: III кв. 143,2₽ млрд (+10,6% г/г), 9 м. 441,7₽ млрд (+19,1% г/г)

⏺ EBITDA: III кв. 51,1₽ млрд (+4,5% г/г), 9 м. 145,7₽ млрд (+17,9% г/г)

⏺ Чистая прибыль: III кв. 20,2₽ млрд (+77,6% г/г), 9 м. 95,7₽ млрд (+47,6% г/г)

💬 Операционные результаты за 9 месяцев: производство агрохимической продукции выросло до 9,2 млн тонн (+4,3% г/г). Основной прирост пришёлся на увеличение производства фосфорных удобрений и кормовых фосфатов — 7 млн тонн (+,5,5% г/г). Случилось перераспределение в пользу тройных удобрений (DAP — +47,2%, NPK — +11,2%, MCP — +24,7%, такие результаты были достигнуты благодаря комплексу в Балакове). Продажи продукции увеличились до 9,4 млн тонн (+2,9% г/г).

( Читать дальше )

Ozon. Отчет за 3 кв 2025 по МСФО

- 25 ноября 2025, 10:10

- |

Тикер: #OZON

Текущая цена: 3723

Капитализация: 805.7 млрд.

Сектор: IT

Сайт: ir.ozon.com/ru

Мультипликаторы (LTM):

P\E — убыток

P\BV — отрицательная балансовая стоимость

P\S — 0.89

ROE — убыток

ND\EBITDA — 1.93

EV\EBITDA — 8.05

Активы\Обязательства — 0.9

Что нравится:

✔️выручка за 9 мес выросла на 73.2% г/г (397.5 -> 688.6 млрд);

✔️за 9 мес FCF увеличился в 4 раза г/г (75.2 -> 305.4 млрд);

✔️чистый долг вырос на 6.2% к/к (239.9 -> 254.6 млрд), но ND\EBITDA улучшился с 2.33 до 1.93;

Что не нравится:

✔️нетто финансовый доход за 9 мес вырос на 62.5% г/г (30.1 -> 48.9 млрд);

✔️убыток за 9 мес -4.6 млрд. Хотя это меньше, чем убыток -41.9 млрд за 9 мес 2024;

✔️активы меньше обязательств.

Дивиденды:

Дивидендная политика пока не содержит конкретных указаний на порядок определения дивидендов.

Совет директоров рекомендовал выплатить дивиденды в размере 143.55 руб по итогам 9 месяцев 2025 года (ДД 3.86% от текущей цены).

Мой итог:

В части операционных показателей Озон просто машина.

( Читать дальше )

Удержит ли рынок 2650? Обзор от новостей по Украине до ключевых уровней

- 25 ноября 2025, 09:06

- |

Российский фондовый рынок не удержал утренний рост и перешел к снижению. Индекс Мосбиржи вновь откатился ниже отметки 2700 пунктов. Спад был вызван ухудшением инвесторских настроений на фоне возросшей неопределенности. Несмотря на это, надежды на мирное урегулирование сохраняются, хотя их горизонт и отодвинулся.

Индекс МосБиржи по итогам основной сессии потерял 1,12% и ушел на уровень 2654 пунктов. Долларовый индекс РТС оказался в минусе на 0,99%, достигнув 1059п.

📍 Ключевые подтверждённые новости дня, очищенные от информационного шума. Ситуация с американским мирным планом развивается по нескольким направлениям:

• Сам документ: Объём плана сократили с 28 до 19 пунктов в ходе встречи представителей США и Украины в Женеве. Какие именно положения убрали — не сообщается.

• Сроки: Заявленная дата (27 ноября) для получения поддержки со стороны Украины, по словам сенатора Рубио, не окончательна и может быть сдвинута.

• Переговоры: Для прямого обсуждения наиболее чувствительных аспектов соглашения Зеленский, согласно источникам Reuters, может в срочном порядке отправиться в США для встречи с Трампом.

( Читать дальше )

Рынок торгует мир, но не все так просто. Стрим.

- 25 ноября 2025, 06:22

- |

Всех приветствую!

Это видео можно посмотреть на You Tube www.youtube.com/watch?v=QcYkccEClZc

На стриме разобрали перспективы и технические уровни индекса МосБиржи, RGBI, Золота, серебра, GLD/RUB, SLV/RUB Лукойла, Газпрома и многое другое...

Следующий открытый стрим в моем Телеграмм-канале t.me/sdrozdovv проведу в следующий понедельник 1 декабря!!!

Всем удачных торгов!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал