аналитика

Ожидания от следующей недели по рынку. К чему готовиться инвестору

- 01 сентября 2025, 08:40

- |

Однако, позитивный рыночный настрой сохраняется на фоне предстоящего визита президента России Владимира Путина в Китай. В рамках визита запланировано:

• Участие в военном параде, посвящённом 80-й годовщине Победы во Второй мировой войне.

• Участие в саммите ШОС в Тяньцзине (31 августа – 1 сентября).

• Ряд двусторонних встреч с руководителями других государств. Саммит ШОС посетят в общей сложности более 20 глав государств, включая Индию.

Основные надежды рынка связаны с Газпромом поскольку ожидается заключение соглашений с китайской корпорацией CNPC. Также пройдёт трехсторонняя встреча лидеров России, Китая и Монголии. Напомним, что именно через Монголию планировали провести трубопровод «Северный поток-2». На фоне предстоящих договорённостей спекулятивным оптимизмом наполняются акции Новатэк и Роснефть.

( Читать дальше )

- комментировать

- 278

- Комментарии ( 0 )

В июле 2025 г. потребительское кредитование продолжает снижаться, но корпоративное ускорилось, а ипотека по выдаче сравнялась с прошлым годом.

- 01 сентября 2025, 07:53

- |

По данным ЦБ, в июле 2025 г. портфель кредитов физических лиц увеличился на 175₽ млрд и составил 36,8₽ трлн (0,5% м/м и 3,3% г/г, в июне +98₽ млрд). В июле 2024 г. он увеличился на 448₽ млрд (существенный резонанс). Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительский портфель снижается 8 месяцев подряд, автокредитный портфель только за счёт скидок и льгот от автопроизводителей пошёл в рост, ипотека стала более адресной, но меры поддержки оживили её. В корпоративном кредитовании существенное снижение относительно прошлого года, но не месяца:

🏠 Темпы роста ипотечного портфеля в июле увеличились на 0,9% (в июне 0,7%), кредитов было выдано на 356₽ млрд (287₽ млрд в июне), в июле 2024 г. выдали 356₽ млрд. Выдача ипотеки с господдержкой составила 298₽ млрд (263₽ млрд в июне), почти вся выдача приходится на семейную ипотеку — 256₽ млрд (в июне 220₽ млрд). Рыночная продолжает находиться на низких уровнях — 58₽ млрд (46₽ млрд в июне), жёсткая ДКП не оставляет шанса потребителям.

( Читать дальше )

ВТБ отчитался за июль 2025 г. — % маржа расширяется, но налоговые манёвры и прочие доходы пока формируют прибыль. Что там с достаточностью?

- 31 августа 2025, 12:13

- |

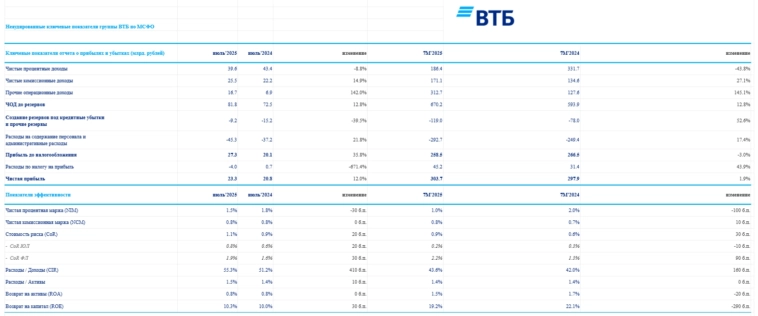

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за июль 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и % маржа начала своё расширение, плюс банк привлёк новый суборд для восстановления достаточности капитала:

✔️ ЧПД: 39,6₽ млрд (-8,8% г/г)

✔️ ЧКД: 25,5₽ млрд (+14,9% г/г)

✔️ ЧП: 23,3₽ млрд (+12% г/г)

💬 Показатель чистой % маржи в июле составил 1,5% (в июне 1,4%, год назад 1,8%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект немного угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

Аукционы Минфина — спрос начинает иссекать, индекс RGBI продолжает снижаться из-за переговорного трека

- 30 августа 2025, 17:31

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 120 пунктов, с учётом застопорившихся переговоров (дефляционные недели тоже закончились) индекс снизился до 119,06 пункта:

🔔 По данным Росстата, за период с 19 по 25 августа ИПЦ составила 0,02% (прошлые недели — -0,04%, -0,08%), с начала месяца -0,17%, с начала года — 4,18% (годовая — 8,48%). После 5 недель подряд дефляции, инфляция принялась к росту, но это вполне ожидаемо. Всё же задел на август прекрасный, осталось 6 дней в данном месяце и сейчас ИПЦ с начала месяца отрицательная, даже месячный пересчёт навряд ли испортит картину. Поэтому не ЦБ снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%, с учётом дефляционных недель вполне правдоподобно).

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн).

( Читать дальше )

Кусочек аналитики по облигациям и ОФЗ в 2025г.

- 30 августа 2025, 13:04

- |

smart-lab.ru/blog/1198829.php

Так вот, в том посте я написал, что сделал свой #ЖоржеБлог приватным. И правда сделал. И знаете что?

Я лоханулся:

А имя канала и правда красивое:

( Читать дальше )

Ретро новости. Что было 2 года назад?

- 30 августа 2025, 06:55

- |

Только 2 года прошло, а как много изменилось. Может быть кому интересно вспомнить.

Все скрины из публичных источников. Возраст скринов около 2х лет.

( Читать дальше )

Видимо фундаментальный анализ работает. А ты сомневался?

- 29 августа 2025, 21:44

- |

Лукойл, как известно, объявил о погашении более 10% своих акций.

О таком сценарии я писал еще в начале года здесь: smart-lab.ru/blog/1099584.php

Именно тогда я отмечал некую универсальность этой бумаги, и даже, можно сказать, неубиваемость. За то и брал. Сейчас теория подтвердилась, даже в такой непростой для нефтяников год, как этот. Но Лучок нашел способ, как вывернуться и порадовать инвесторов. В середине года (https://t.me/blog_arttech/234) я писал аллюзии в виде футбола на управление портфелем акций. Если вкратце, то те компании, что имеют качественное управление просто обречены рано или поздно генерировать хорошие новости и поднимать свою стоимость.

Так и произошло с Лукойлом. Я не знал, что именно произойдет и когда. Поэтому в статье на Смартлабе я лишь обрисовал возможные сценарии, где выкуп был лишь один из них. Я не знал то, что будет ли именно выкуп, я не знал то, что если будет выкуп, то когда. Однако я с категоричной уверенностью утверждал то, что приятный сюрприз состоится. Вот он и состоялся. Это ли не сила фундаментального анализа!?

( Читать дальше )

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

- 29 августа 2025, 18:00

- |

Ставки по вкладам, зеленые инвестиции и рост поступлений на эскроу-счета

📊 Новости в мире финансов и инвестиций:

По данным Росстата, недельная инфляция с 19 по 25 августа составила 0,2%. Годовая инфляция замедлилась до 8,48% с 8,49%.

По данным Банка России, максимальные ставки по вкладам опустились до 15,85% во второй декаде августа. В первой декаде максимальные ставки по депозитам в крупнейших банках России составляли 15,96%. При этом два месяца назад этот показатель находился на уровне 18,4%.

Банк России предложил признавать цену IPO рыночной, чтобы снизить налогообложение для инвесторов. Аналогичный подход планируется и для SPO: рыночной будет считаться цена в день начала торгов. Сейчас налог рассчитывается от разницы между ценой размещения и минимальной ценой в первый торговый день, что часто приводит к завышенным налоговым обязательствам.

С 26 августа Московская биржа допустила к вечерним торгам еще 987 облигаций. Теперь их общее количество 1320. В список новых бумаг войдут как корпоративные, так и муниципальные облигации. С начала 2025 года физ. лица вложили в облигации на Мосбирже 1,25 трлн рублей, что в два раза превышает показатель прошлого года.

( Читать дальше )

НЛМК в шторме: выживет ли металлургический гигант ⁉️

- 29 августа 2025, 16:50

- |

💭 Разберём, насколько серьёзны угрозы для будущего компании...

💰 Финансовая часть (1 п 2025)

📊 Компания сообщила о снижении ключевых показателей своей деятельности в годовом выражении. Выручка уменьшилась на 15,3%, составив 439 млрд рублей, что объясняется падением мировых цен на сталь до 20% в рублёвом эквиваленте и слабым внутренним спросом. Операционная прибыль упала на 59%, достигнув уровня 54,8 млрд рублей. Значительное уменьшение показателя EBITDA — на 46%, до 84 млрд рублей — обусловлено сокращением объёмов производства на 5% в годовом исчислении и снижением стоимости основной продукции.

😎 Прибыль до налогообложения снизилась на 42%, остановившись на отметке 60,4 миллиарда рублей. Чистая прибыль также значительно сократилась — на 45%, составив 44,9 миллиарда рублей. Свободный денежный поток практически исчез вследствие снижения прибыли и роста капитальных расходов. Общий долг группы составляет 66,8 миллиарда рублей, а чистый долг минимален.

💸 Дивиденды

📛 НЛМК пока не выплачивает дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал