аналитика

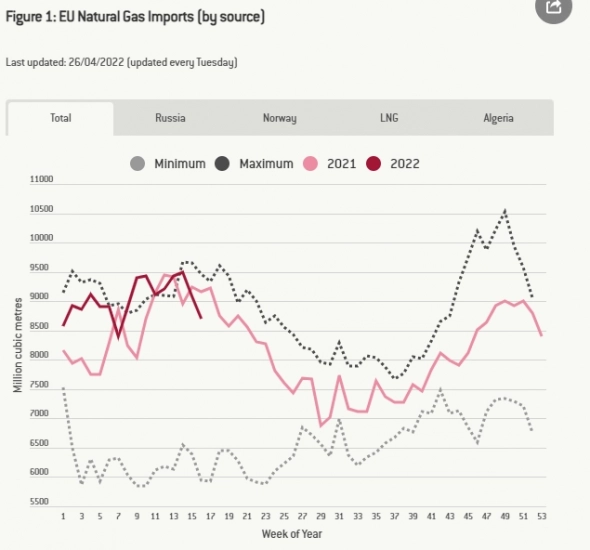

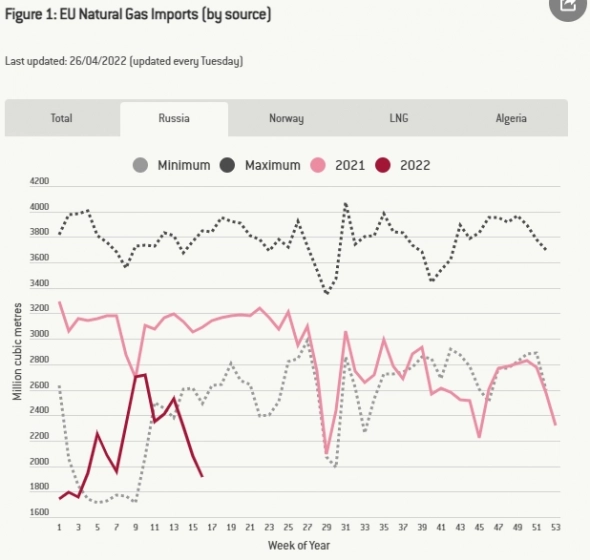

Текущее состояние газового рынка Европы (17 неделя)

- 26 апреля 2022, 17:36

- |

1) Общий импорта в ЕС: 8.706 млн.куб.м немного меньше прошло недели (-4,22%) и чуть ниже прошлогоднего объема, но не критично

2) Объем импорта из России: 1,913 млн.куб.м, четвертую неделю продолжает падать, ниже прошлогоднего объема уже порядка 60%

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Почему акции Coca-Cola обновляют исторические максимумы?

- 26 апреля 2022, 15:16

- |

Мировые компании противостоят растущим издержкам. Последние сигналы в финрезультатах крупнейших представителей потребительского сектора говорят о том, что им это удается. Вчера Coca-Cola порадовала инвесторов своей финансовой отчетностью за первый квартал 2022 года, после чего акции производителя напитков обновили исторический максимум. На что стоит обратить внимание?

1. Coca-Cola удалось увеличить цены на напитки в среднем на 7% и при этом сохранить рост объемов продаж. Благодаря этому, общая квартальная выручка за год прибавила 16% до $10,5 млрд. Это очень сильный результат.

Расходы компании на логистику и сахар также выросли, но это не помешало операционной прибыли прибавить 14%. Благодаря сокращению процентных расходов чистая прибыль компании за год выросла еще больше — на 24%.

2. Компания сохраняет высокую маржу. За последние 12 месяцев маржа операционной прибыли составила 30%, что даже немного выше среднего за 5 лет уровня. Это означает, что Coca-Cola пока действительно слабо страдает от инфляции.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 26 апреля 2022, 11:26

- |

Такого вы не найдете в СМИ!!!

Долговой рынок поставил пат центральным банкам, рынки нервничают, реагируя на риторику главных банкиров планеты. Что ожидать, и чем это все закончится?

( Читать дальше )

Рынок пшеницы. Недельный обзор (16 неделя года)

- 25 апреля 2022, 16:28

- |

По состоянию на 24.04.2022 года потенциальный объем экспорта зерновых из России в оставшийся период сезона 2021/22 оценивается в 8 млн.тонн, в том числе 2,45 млн.тонн пшеницы.

Всего по оценке Российского зернового союза за период с начала сезона из России экспортировано 37 млн.тонн зерновых, в том числе 32,5 млн.тонн пшеницы.

Темпы сева яровых зерновых в России в целом соответствуют прошлому году. На Юге сев продолжает идти быстрее, чем в 2021 году, но в Центре и Поволжье отстает из-за дождей, темп ярового сева выше прошлогоднего, на настоящий момент засеяно около 3,5 млн га.

На прошлой неделе зафиксирован очень существенный рост экспорта из России к прошлой неделе: пшеницы на 55,7% и кукурузы — 2,2 раза, ячменя – в 6,8 раза

Пшеница отгружались из 11 портов, максимальные объемы традиционно экспортировались через Новороссийск, при этом объемы вывоза выросли на 111 тыс.тонн до 340,8 тыс.тонн за неделю. Значительно выросли объемы экспорта через порт Ростов, Севастополь, Туапсе и рейдовая перевалка на Турцию.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Джером Пауэлл продолжает готовить рынки к резкому ужесточению ДКП

- 25 апреля 2022, 14:46

- |

Мировые фондовые рынки на минувшей неделе получили очередное подтверждение серьезного настроя ФРС касательно контроля инфляции в США, свидетельством чего стали заявления Джерома Пауэлла о готовности увеличить ставку на 50 б.п. по итогам майского заседания. Ведущие американские индексы ожидаемо восприняли новость в негативном ключе. Сезон отчетностей за I квартал пока также не приносит позитива инвесторам: главным разочарованием вновь стал Netflix, зафиксировавший падение числа подписчиков после более 10 лет непрерывного роста числа пользователей. В условиях низкой концентрации важной статистики на текущей неделе в фокусе внимания инвесторов главным образом окажутся отчеты бигтехов.

В четверг, 21 апреля, в ходе весенних встреч Международного валютного фонда (МВФ) Джером Пауэлл дал рынкам недвусмысленный сигнал о возможности увеличения ставки по федеральным фондам США на 0,5 п.п. по итогам майского заседания ФРС. Чиновник подчеркнул, что с учетом рыночной конъюнктуры наступил подходящий для такого шага момент, но «непосредственное решение будет приниматься на самой встрече».

( Читать дальше )

Торгуем и учимся в прямом эфире | Скальпинг на Московской бирже | Live investing Group

- 25 апреля 2022, 14:40

- |

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Растущие ожидания быстрого ужесточения ДКП укрепляют доллар

- 25 апреля 2022, 14:37

- |

В последние недели индекс доллара непрерывно растет. По итогам прошедшей торговой недели он поднялся еще на 1,52%, прибавив за месяц около 2,5%. На закрытии прошлой недели индекс доллара закрепился выше отметки 101 п. — это новый максимум за два года.

Ключевая тема сильного доллара этой весной — растущие ожидания быстрого ужесточения денежно-кредитной политики Федеральной резервной системой США (ФРС). Это укрепление фундаментально поддерживается ростом доходности казначейских облигаций, которая сейчас находится у рекордно высоких уровней с декабря 2018 года, близкого к 3%. Такое ожидание более агрессивного ужесточения денежно-кредитной политики в Штатах выделяет доллар в лучшую сторону по сравнению с другими мировыми резервными валютами. На этом фоне курс японской иены упал до 20-летнего минимума по отношению к доллару, а евро находится у двухлетних минимумов.

«Ястребиный» настрой ФРС в апреле негативно влияет на мировые рынки акций, что в свою очередь также поддерживает рост спроса на доллары США. Аппетит к риску на мировых рынках снижается на фоне геополитических проблем, а также ухудшения прогнозов для мировой экономики.

( Читать дальше )

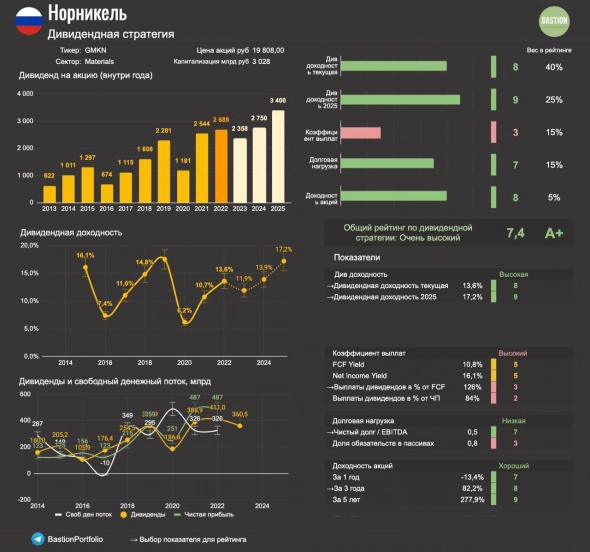

Норникель: все умрут, а я останусь

- 25 апреля 2022, 13:49

- |

Норникель не подвел инвесторов, присоединившись к списку компаний, которые продолжают платить дивиденды. Совет директоров рекомендовал финальную выплату акционерам по итогам 2021 года в размере 1 166 руб на акцию. Ранее Норникель уже платил 1523 руб на акцию по итогам 9 месяцев 2021 года. В сумме дивиденды за 2021 год — 2689 руб на акцию. Текущая доходность — 13,6%. Несколько наблюдений по дивидендному профилю компании:

1. Выплаты дивидендов немного ниже, чем предполагает дивполитика. Совокупные дивиденды за 2021 год — 410 млрд руб. Это составляет около 52% от EBITDA, тогда как по дивидендной политике Норникель должен платить 60% от EBITDA. Почему выплаты ниже компания не поясняет.

2. Сам факт выплаты позитивен. Он подтверждает статус Норникеля как одного из самых неуязвимых для санкций российских экспортеров. Компания производит 40% мирового палладия, необходимого для работы систем, сокращающих выбросы выхлопных газов в автомобилях.

( Читать дальше )

Мировое производство стали в 1 квартале 2022г. Снижение по всем регионам

- 25 апреля 2022, 10:07

- |

Заметно ярковыраженное снижение по всем регионам:

— Мировое производство в марте 2022г. составило 161,0 млн тонн (Мт) -5,8% к марту 2021 года.

— Мировое производство в 1 квартале составило 456,6 млн тонн, — 6,8% к 1 кварталу 2021 года.

Производство стали по регионам:

-Африка -17.1% к прошлому марту, -2.9% к прошлогоднему 1 кварталу

-Азия и Океания -5% к прошлому марту, -7.8% к прошлогоднему 1 кварталу

-Евросоюз -8.5% к прошлому марту, -3.8% к прошлогоднему 1 кварталу

-Европа (вне ЕС) -3.5% к прошлому марту, -5.3% к прошлогоднему 1 кварталу

-Ближний Восток -3.5% к прошлому марту, -1.9% к прошлогоднему 1 кварталу

-Северная Америка -2.8% к прошлому марту, -0.9% к прошлогоднему 1 кварталу

-Южная Америка +1.7% к прошлому марту, -3.6% к прошлогоднему 1 кварталу

-Россия+СНГ -19.2% к прошлому марту, -8.5% к прошлогоднему 1 кварталу

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал