алюмимний

Гендиректор СУАЛа Олег Фомичев в интервью Коммерсанту интервью о конфликте с ЕН+

- 28 июня 2023, 10:12

- |

«СУАЛ Партнерс» Виктора Вексельберга, крупнейший миноритарий «Русала», рассматривает возможность подачи иска к алюминиевой компании. Миноритарий недоволен рядом сделок «Русала» и отказом от дивидендов.

Гендиректор СУАЛа Олег Фомичев рассказал в интервью о том, в чем заключаются претензии компании.

Текст интервью: https://www.kommersant.ru/doc/6069266?from=main

- комментировать

- 175

- Комментарии ( 0 )

Русал и алюминий на старте (2)

- 23 марта 2023, 21:22

- |

Здравствуйте коллеги!

Уровни «на пенсию» ) из топика от 29.09.2022 Русал и алюминий на старте. благополучно отработали.

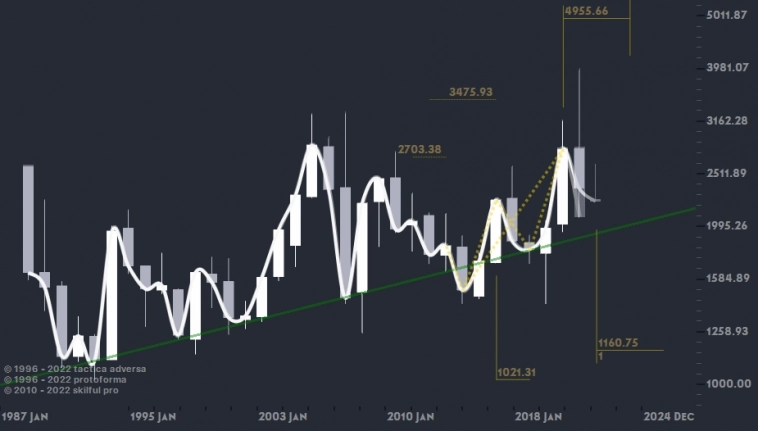

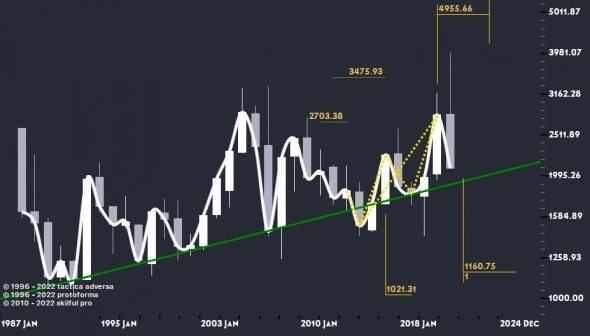

Сейчас на годовом графике Aluminium Cash Official Prices, LME формируется экстремум. На сколько он будет «экстремальным» (тень свечи) покажет геополитическая и политическая турбулентность этого и следующего года.

Годовой план (текущие данные наложены на предыдущий график)

На месячном плане, акции Русала возле зоны сопротивления и в зависимости от внешней среды рассматриваю 3-и сценария (через 6-7 месяцев ожидается экстремум):

( Читать дальше )

РУСАЛ — Прибыль мсфо 2022г: $1,793 млрд (-45% г/г)

- 17 марта 2023, 13:40

- |

15 193 014 862 обыкновенных акций

Free-float: 17,60%

rusal.ru/investors/equity-capital/

Капитализация на 17.03.2023г: 609,088 млрд руб

Общий долг на 31.12.2020г: 428,565 млрд руб/ мсфо $10,835 млрд

Общий долг на 31.12.2021г: 332,865 млрд руб/ мсфо $10,382 млрд

Общий долг на 30.06.2022г: 307,342 млрд руб/ мсфо $10,565 млрд

Общий долг на 31.12.2022г: ______ млрд руб/ мсфо $12,324 млрд

Выручка 2019г: __________ руб/ мсфо $9,711 млрд

Выручка 6 мес 2020г: ________ руб/ мсфо $4,015 млрд

Выручка 2020г: 30,065 млрд руб/ мсфо $8,566 млрд

Выручка 6 мес 2021г: 155,318 млрд руб/ мсфо $5,449 млрд

Выручка 2021г: 162,574 млрд руб/ мсфо $11,994 млрд

Выручка 1 кв 2022г: 70,332 млрд руб/ мсфо

Выручка 6 мес 2022г: 70,323 млрд руб/ мсфо $7,153 млрд

Выручка 9 мес 2022г: 71,306 млрд руб

Выручка 2022г: _______ млрд руб/ мсфо $13,974 млрд

Прибыль 6 мес 2018г: _______ руб/ Прибыль мсфо $952 млн

Прибыль 2018г: ___________ руб/ Прибыль мсфо $1,698 млрд

Прибыль 6 мес 2019г: _______ руб/ Прибыль мсфо $625 млн

( Читать дальше )

Этот господин уплатит за все:

- 06 февраля 2023, 20:02

- |

Bloomberg со ссылкой на анонимные источники утверждает, что США уже на этой неделе введут заградительные пошлины на российский алюминий. 200% тариф фактически закроет американский рынок для российского сырья. Хотя Байден еще официально не делал никаких заявлений по теме, но в преддверии годовщины начала СВО подобный громкий шаг может показаться американскому руководству уместным.

Поставки из России покрывают порядка 10% импорта США, поэтому в условиях восстановления в мире спроса на металл заменить «санкционку» будет проблематично. Мы совсем не удивимся, если скоро клейма на российских слитках начнут «превращаться» в китайские. Ведь у таких покупателей нашего сырья, как, например, швейцарская Glencore, накоплен огромный опыт в обходе западных санкций.

Западные лоббистские компании и ранее пытались «запретить» наш металл.

( Читать дальше )

Мощность индийских производителей алюминия вырастет до 4,6 млн т в ближайшие 2 года

- 02 декабря 2022, 11:51

- |

Как сообщает телеграм-канал Каменск-Уральского металлургического завода со ссылкой на yieh.com, совокупная производственная мощность индийских производителей алюминия, как ожидается, вырастет до 4,6 млн т в ближайшие 2 года по сравнению с 4,1 млн т в настоящее время

В текущем финансовом году (завершается в марте 2023 г.) индийский спрос на алюминий, как ожидается, достигнет отметки 4,2 млн т. В минувшем финансовом году Индия импортировала 2,3 млн т алюминия.

TRANSLATE with x/> /> English( Читать дальше )

Русал и алюминий на старте.

- 29 сентября 2022, 22:02

- |

После повышения ставок ФРС цены на алюминий стремительно спикировали с хаёв и сейчас подбираются к глобальной годовой трендовой, кроме этого по 3МЛ в этом или следующем году ожидается экстремум и разворот, годовой план (Aluminium Cash Official Prices, LME):

( Читать дальше )

Aluminum Corporation of China Ltd. (Chalco) - Прибыль 6 мес 2022г: Rmb 5,947 млрд (+24% г/г)

- 09 сентября 2022, 15:43

- |

Aluminum Corporation of China Limited (Chalco)

As of 31 August 2022:

A shares 13,190,977,283 = Rmb 66,087 млрд

H shares 3,943,965,968 = Rmb 11,280 млрд

www1.hkexnews.hk/listedco/listconews/sehk/2022/0905/2022090500875.pdf

Капитализация на 09.09.2022г: Rmb 77,367 млрд = $11,175 млрд

Общий долг на 31.12.2019г: Rmb 132,380 млрд

Общий долг на 31.12.2020г: Rmb 123,736 млрд

Общий долг на 31.12.2021г: Rmb 119,593 млрд

Общий долг на 30.06.2022г: Rmb 116,905 млрд

Выручка 2019г: Rmb 190,215 млрд

Выручка 6 мес 2020г: Rmb 84,109 млрд

Выручка 2020г: Rmb 185,991 млрд ($28,505 млрд)

Выручка 6 мес 2021г: Rmb 120,817 млрд

Выручка 2021г: Rmb 269,748 млрд ($42,329 млрд)

Выручка 1 кв 2022г: Rmb 75,621 млрд

Выручка 6 мес 2022г: Rmb 145,403 млрд

Прибыль 6 мес 2018г: Rmb 1,361 млрд

Прибыль 2018г: Rmb 1,446 млрд

Прибыль 6 мес 2019г: Rmb 1,172 млрд

Прибыль 2019г: Rmb 1,500 млрд

Прибыль 6 мес 2020г: Rmb 229,84 млн

Прибыль 2020г: Rmb 1,599 млрд

Прибыль 1 кв 2021г: Rmb 1,569 млрд

Прибыль 6 мес 2021г: Rmb 4,812 млрд

Прибыль 9 мес 2021г: Rmb 8,089 млрд

Прибыль 2021г: Rmb 7,789 млрд

Прибыль 1 кв 2022г: Rmb 2,269 млрд

( Читать дальше )

Стоит ли покупать Русал сейчас?

- 30 августа 2022, 13:21

- |

Внезапно для всех Русал, который не платил дивиденды с 2017 года, объявил о выплате промежуточных дивидендов за I полугодие 2022 года. Интересны ли акции к покупке по текущей цене? Давайте разбираться.

Первое полугодие для Русала выдалось непростым, даже несмотря на резкий рост алюминия в марте.

В первом полугодии производство алюминия выросло на 1% г/г, до 1 891 тыс. т, благодаря запуску Тайшетского завода в декабре 2021 года. Производство глинозема упало на 20% г/г из-за потери Николаевского глинозёмного завода, который находится на территории Украины, а также из-за прекращения австралийского совместного предприятия в Queensland Aluminia. Компании приходится закупать глинозём, что сказывается на себестоимости. Прочие затраты выросли на 42%, что неудивительно с учетом высоких цен на логистику, а также с учетом снижения доступности расходных материалов в условиях санкций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал