Блог им. InveStory

Стоит ли покупать Русал сейчас?

- 30 августа 2022, 13:21

- |

Внезапно для всех Русал, который не платил дивиденды с 2017 года, объявил о выплате промежуточных дивидендов за I полугодие 2022 года. Интересны ли акции к покупке по текущей цене? Давайте разбираться.

Первое полугодие для Русала выдалось непростым, даже несмотря на резкий рост алюминия в марте.

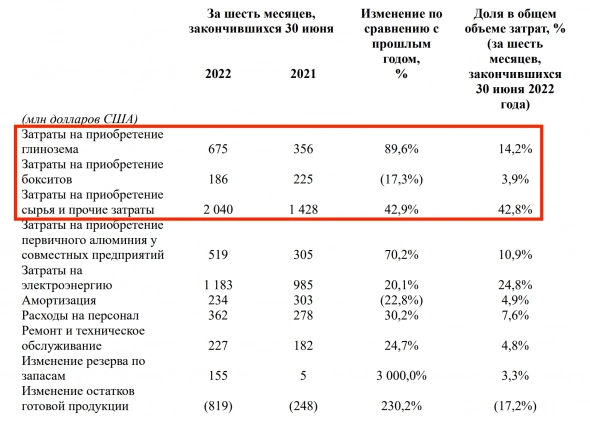

В первом полугодии производство алюминия выросло на 1% г/г, до 1 891 тыс. т, благодаря запуску Тайшетского завода в декабре 2021 года. Производство глинозема упало на 20% г/г из-за потери Николаевского глинозёмного завода, который находится на территории Украины, а также из-за прекращения австралийского совместного предприятия в Queensland Aluminia. Компании приходится закупать глинозём, что сказывается на себестоимости. Прочие затраты выросли на 42%, что неудивительно с учетом высоких цен на логистику, а также с учетом снижения доступности расходных материалов в условиях санкций.

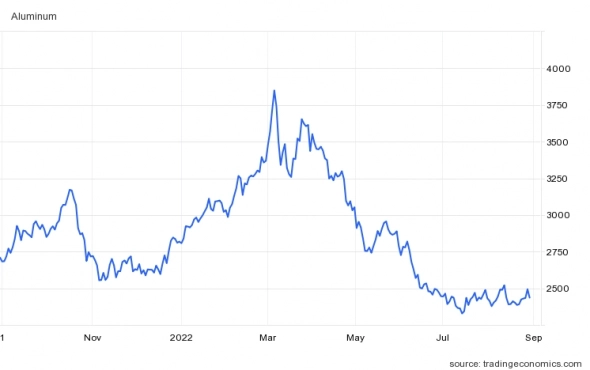

Во-вторых, скорректировалась цена на алюминий. После роста почти до $4000 за тонну, сейчас алюминий торгуется практически в два раза ниже максимумов:

Формально текущая цена по-прежнему выше себестоимости, но сейчас разрыв между себестоимостью и рыночной ценой алюминия минимален.

В-третьих, укрепился курс рубля к доллару. Для Русала как экспортера, слабый рубль решил бы львиную долю проблем, однако как мы видим, сейчас рубль по-прежнему очень крепкий к доллару:

Значительную часть своей рекордной выручки Русал заработал в первые 4 месяца, когда алюминий был дорогой, а рубль к доллару — относительно дешевый (>70-80 рублей за доллар). В втором полугодии компании, скорее всего, придется работать с курсом рубля в районе 60-65 за один доллар. При этом потеря активов уже будет полностью отражена в виде дальнейшего падения объемов производства, а замедление мировой экономики может краткосрочно ударить по спросу на алюминий.

Но не стоит забывать и о позитивных факторах: из-за глобального роста цен на энергоносители (в первую очередь уголь) нерентабельные производители будут закрываться, а последующее сокращение объемов производства в полной мере скажется на ценах тогда, когда мировая экономика начнёт восстанавливаться после рецессии. Например, компания Alcoa предупреждает, что до 20% мировых мощностей по производству алюминия уже сейчас убыточны. Цены на уголь вряд ли сильно снизятся в обозримой перспективе, так что выбывание наименее рентабельных игроков — лишь вопрос времени.

В итоге те дивиденды, которые мы видим сейчас — условный максимум, что Русал может платить в нынешних условиях без дополнительного финансового обременения.

Компромиссные дивидендыРассуждать о том, почему Русал решил выплатить дивиденды, пока можно лишь на уровне гипотез. Возможно, контролирующему Русал холдингу EN+ понадобились дополнительные денежные средства, и их решили взять из Русала в виде пусть и скромных, но всё-таки дивидендов.

На компромиссность решения указывают следующие факторы:

- финансовое положение Русала с учётом краткосрочного падения цен на алюминий;

- ожидаемые дивиденды ниже, чем должны быть по дивполитике (2 цента вместо ~3 центов по дивполитике)

- решение было объявлено без разъяснений со стороны компании о том, зачем были выплачены дивиденды и является ли это решение, например, частью стратегии по повышению инвестиционной привлекательности компании.

Напомним, что перед данным решением по дивидендам Русал платил дивиденды всего 4 раза с 2007 года:

- 2007 год: $0,1805 (18 центов)

- 2015 год: $0,0160 (1,6 цента)

- 2016 год: $0,0165 (1,65 цента)

- 2017 год: $0,0197 (1,97 цента)

С текущими двумя центами за первое полугодие о «дивидендном ренессансе» Русала говорить пока не приходится, но в качестве сигнала возвращение к выплатам дивидендов — шаг все равно важный.

Долгосрочные факторы привлекательности акций РусалаНесмотря на то, что краткосрочно акции Русала не очень интересны, мы видим три ключевых фактора долгосрочной инвестиционной привлекательности компании:

- Долгосрочный рост спроса на алюминий. По данным аналитической компании CRU International, рост спроса на алюминий к 2030 году может составить 40%. Растущий спрос на алюминий обеспечивает долгосрочную актуальность бизнеса Русала.

- Смена дивидендной политики со значительным увеличением выплат. Так как предложенные Советом директоров 2 цента на гонконгскую акцию принципиально не меняют положение дел, переход к новой дивполитике (например, выплата 50-100% свободного денежного потока) остается одним из возможных драйверов роста компании.

- Раскрытие стоимости пакета акций Норникеля. Сейчас владении Русала находится 26.6% акций Норникеля, на которые последний периодически выплачивает дивиденды. Однако из-за неопределенности вокруг дальнейших дивидендных выплат со стороны Норникеля, инвесторы не торопятся полноценно отражать всю рыночную стоимость пакета Норникеля в рыночной стоимости Русала. Тем не менее, в долгосрочной перспективе мы рассматриваем это как еще один потенциальный драйвер роста.

Что меняется для акций Русала после анонса дивидендов? Теперь инвесторы будут как минимум ожидать выплат на текущем уровне, а перед каждым полугодовым заседанием Совета директоров мы можем видеть более значительный рост акций, чем раньше, так как инвесторы будут находиться в предвкушении перед новыми анонсами дивидендов.

Покупать Русал под текущие дивиденды смысла мало, при этом мы допускаем, что после дивотсечки краткосрочная эйфория рынка рассеется и акции перейдут к падению. Уже после этого, на наш взгляд, можно будет рассматривать Русал к покупке.

Также важно рассмотреть альтернативы. Тот же EN+, который владеет контрольным пакетом акций Русала, сейчас стоит очень дешево относительно рыночной стоимости самого Русала. По цене ниже $50 за акцию также имеет смысл присмотреться к американской Alcoa Corporation (AA), в которой инвестиционный кейс достаточно прост и максимально линейно зависит от цены на алюминий.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- золотодобывающие компании

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- ЮГК Южуралзолото

- Яндекс

Русал — хорошая компания, после реформ побегу покупать