альфа-банк

Альфа-Банк – Прибыль рсбу 8 мес 2025г: 175,889 млрд руб (+11% г/г)

- 25 сентября 2025, 20:08

- |

Альфа-Банк – рсбу/мсфо

Общий долг на 31.12.2023г: 7,715.74 трлн руб/ мсфо 7,596.53 трлн руб

Общий долг на 31.12.2024г: 10,409.96 трлн руб/ мсфо 10,303.17 трлн руб

Общий долг на 31.03.2025г: 10,061.84 трлн руб/ мсфо 9,997.98 трлн руб

Общий долг на 30.06.2025г: 10,071.99 трлн руб/ мсфо 10,014.68 трлн руб

Прибыль 1 кв 2023г: 26,912 млрд руб/ мсфо банком не опубликован

Прибыль 6 мес 2023г: 52,205 млрд руб/ Прибыль мсфо 53,199 млрд руб

Прибыль 7 мес 2023г: 52,840 млрд руб

Прибыль 8 мес 2023г: 71,813 млрд руб

Прибыль 9 мес 2023г: 85,783 млрд руб/ Прибыль мсфо 86,777 млрд руб

Прибыль 2023г: 120,868 млрд руб/ Прибыль мсфо 127,321 млрд руб

Прибыль 1 кв 2024г: 8,489 млрд руб/ Прибыль мсфо 45,610 млрд руб

Прибыль 6 мес 2024г: 71,134 млрд руб/ Прибыль мсфо 83,979 млрд руб

Прибыль 7 мес 2024г: 100,303 млрд руб

Прибыль 8 мес 2024г: 158,414 млрд руб

Прибыль 9 мес 2024г: 189,905 млрд руб/ мсфо банком не опубликован

Прибыль 2024г: 205,344 млрд руб/ Прибыль мсфо 209,917 млрд руб

Прибыль 1 кв 2025г: 29,146 млрд руб/ Прибыль мсфо 36,569 млрд руб

( Читать дальше )

- комментировать

- 183

- Комментарии ( 1 )

Совокупное воздействие санкционных рисков может снизить потенциал роста банковской системы в перспективе на 1,5–2 п.п. ВВП ежегодно и привести к дальнейшей консолидации сектора — Ведомости

- 18 сентября 2025, 07:40

- |

Эксперты Финансового университета и РЭУ им. Плеханова подсчитали: санкционные ограничения способны ежегодно замедлять рост экономики на 1,5–2 п. п. ВВП (3,3–4,3 трлн руб. в текущих ценах). Это приведет к консолидации банковского сектора, чьи активы в 2025 году оцениваются в 140–150 трлн руб.

💳 Наиболее уязвимыми точками стали блокировка трансграничных расчетов, рост стоимости заимствований, заморозка активов и отключение от международных систем. Отказ Visa и Masterсard дал толчок развитию «Мира», но его продвижение за рубежом нестабильно из-за риска вторичных санкций. Аналогичные риски несет и отключение от SWIFT: издержки переводов могут увеличиться на 30–40%, сокращая ассортимент товаров и усиливая инфляцию.

🏦 Заморозка резервов и активов РФ снижает доступность кредитов, увеличивает нестабильность и ведет к росту ставок. Это ограничивает возможности ЦБ по укреплению рубля, повышая волатильность курса и стимулируя переход к бартеру: Россия уже обменивала сырье и сельхозпродукцию на технику и автомобили из Китая.

( Читать дальше )

Альфа-Банк и AlfaOnly - дно уже или только начало?

- 17 сентября 2025, 12:41

- |

Давным-давно решил немного прикопить за счет повышенных ставок по депозитам Альфа-Банка и программе AlfaOnly. Разместил немного средств, подождал пару месяцев и вернулся снова в Т-Банк, радоваться жизни)

И вот недавно, когда многие из крупных и солидных банков снизили ставки по депозитам ниже нижнего, влетает в мою жизнь снова Альфа-Банк со своей ставкой 18% годовых на 2 месяца. Принял для себя взвешенное решение, рынок акций и облигаций немного лихорадит, остальные банки по депозитам усреднились на 16,5%, зайти снова в историю с Альфа-Банком и AlfaOnly.

1 сентября пополнил счет, получил приветственную ставку на 2 месяца в 18% и на радостях написал в поддержку, чтобы дали статус «квала» и вот тут началось самое интригующее, с чем столкнулся только в Альфа-банке, а точнее с тем, чего боялся с 2010 года, когда Альфа возникла на моём трудовом и депозитном пути, маркетинговых уловок и низкой ответственности со стороны клиентского сервиса банка.

Сперва меня попросили заполнить заявление на получение статуса квалифицированного инвестора, т.к. справка от другого банка их не устроила, либо несите бумажный вариант в отделение банка, чтобы его там потеряли!

( Читать дальше )

🚀 Альфа-Банк хочет стать максимально удобным для трейдеров и инвесторов.

- 16 сентября 2025, 11:38

- |

Чтобы сделать веб-терминал для ПК и мобильное приложение ещё лучше, Альфа банк проводит опрос среди клиентов.

Опрос про мобильное приложение

Опрос про десктопный веб-терминал для ПК

👉 Выберите тот опрос, где вы торгуете активнее.

⚠️ Несколько важных моментов:

— Лимит всего 250 ответов, поэтому каждый клик ценен. Если не готовы пройти опрос внимательно и до конца — лучше не начинать.

— Проходить удобнее всего с ноутбука или ПК.

— У кого до сих пор не открыт счет в Альфе, то компания дарит до 10.000 рублей за 10 месяцев инвестирования, все условия тут

Спасибо за участие! Ваш вклад поможет сделать продукты Альфа-Банка действительно крутыми и удобными.

Новые облигации от Альфа-Банк с доходностью до 17,75%: ищем подвохи

- 04 сентября 2025, 18:01

- |

В последнее время всё больше появляется облигаций в форме СФО. А что, удобно же?) По сути банки через «компании-прокладки» монетизируют свои кредиты.

Более подробно о том, как работает секьюритизация рассматривала здесь, когда был выпуск от Яндекс Банка. Сейчас с такими облигациями выходит «красный» банк.

Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы.

СФО Альфа Фабрика ПК-1

• Банк-организатор: АО «Альфа-Банк»

• Эмитент: ООО «Специализированное финансовое общество Альфа Фабрика ПК-1»

• Номинальный объем: до 10 млрд ₽

• Залоговое обеспечение: 12,5 млрд ₽

• Ориентир купона: до 16,5% (YTM до 17,75%)

• Выплаты: 12 раз в год

• Расчетная дюрация: 0,92 года

• Ожидаемая дата погашения: 01.11.2027

• Предельная дата погашения: 01.07.2031

• Амортизация: да (начинается одновременно с выплатой первого купона – 01.12.2025)

• Оферта: да (колл-опцион)

( Читать дальше )

Свежие размещения! СФО Альфа, ПКО ЮСВ, Роял Капитал, ПСБ. Экспресс-обзор от 01.09.2025

- 01 сентября 2025, 09:55

- |

Размещений перед сентябрьским заседанием ЦБ настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать и про которые меня постоянно спрашивают в комментариях.

📜Поэтому предлагаю взглянуть на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️СФО Альфа Фабрика ПК-1

● Банк-оригинатор: АО «Альфа-Банк»

● Номинальный объем: до 10 млрд ₽

● Залоговое обеспечение: 12,5 млрд ₽

● Ориентир купона: до 16,5% (YTM до 17,75%)

● Выплаты: 12 раз в год

● Револьверный период: нет

● Расчетная дюрация: 0,92 года

● Предельная дата погашения: 01.07.2031*

● Амортизация: да

● Оферта: да (колл-опцион)*

● Рейтинг выпуска: eAAA от АКРА (июль 2025)

● Только для квалов: нет

👉Амортизация: начинается одновременно с выплатой первого купона – 01.12.2025.

( Читать дальше )

Альфа-банк отчет МСФО за I полугодие 2025 года (впервые с 2021 года): Чистая прибыль ₽118,7 млрд (+41% г/г) Чистые процентные доходы до вычета резервов ₽306,42 (+36% г/г)

- 01 сентября 2025, 08:55

- |

Альфа-банк впервые с 2021 г. раскрыл финансовые показатели по МСФО за полугодие. В январе – июне 2025 г. кредитная организация заработала 118,7 млрд руб. чистой прибыли, что на 41% больше по сравнению с аналогичным периодом прошлого года. Последний раз «Альфа» отчитывалась по МСФО по итогам 2024 г., а до этого – только за первое полугодие 2021 г.

Чистые процентные доходы до вычета резервов выросли в годовом выражении на 36% до 306,42 млрд руб. Резервы под ожидаемые кредитные убытки по кредитам и авансам клиентам увеличились на 38,6% год к году до 129,45 млрд руб. В то же время банк распустил часть резервов под кредитные убытки по денежным средствам и средствам в других банках на 14,8 млрд руб. – год назад по этой статье расходы составили 3,5 млрд руб. В итоге чистые процентные доходы после вычета резервов составили 191,8 млрд руб., увеличившись на 50% год к году.

Комиссионные доходы банка за первое полугодие 2025 г. выросли в годовом выражении на 1% до 123,96 млрд руб. А комиссионные расходы за год увеличились на 26% и составили 50,34 млрд руб.

( Читать дальше )

Про сумашедшее ценообразование в ЦФА

- 30 августа 2025, 15:09

- |

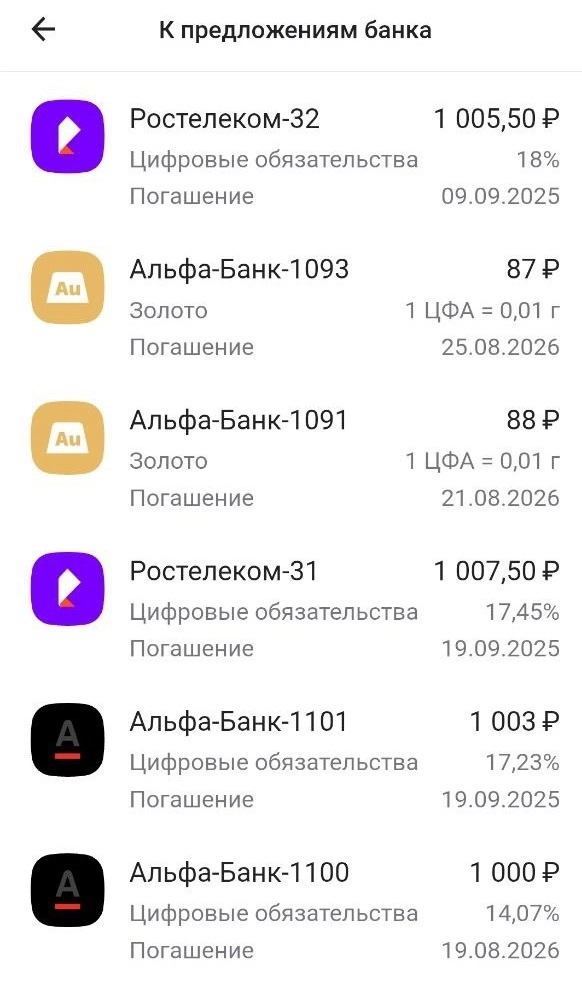

Решила посмотреть какие ЦФА можно купить в Альфа-Банке на вторичном рынке и удивилась. Открываю список и вижу 2 облигации от Ростелекома, которые сразу же бросаются мне в глаза потому, что эмитент этот довольно известен. Один выпуск будет погашен в сентябре 2025 года, то есть достаточно скоро, второй чуть позже. Ставка купона по первому 18%, по второму 17,45%. То есть доходность первого чуть больше. Но что удивительно, на вторичном рынке он стоит дешевле, чем второй. Он стоит 1005.50 рублей, а второй 1007,50. То есть доходность к погашению первого выпуска получается значительно выше, правда тут ее никто не показывает.

Но удивительно другое. Когда я захожу в стакан я вижу заявки на продажу по 1010 рублей, и на покупку по 1001 рублей. Откуда тогда взялась цена в 1005,50? Это цена последней сделки?

Когда я делала скриншот до погашения этого выпуска оставалось 10 дней, за это время будет выплачен доход в 6,90 рублей. У ЦФА нет понятия НКД, а размер выплаты просто фиксирован графиком платежей. При покупке актива придется заплатить комиссию 1 рубль и вот какая арифметика получается: затраты 1001 + 1 = 1002 рубля, эмитент заплатит 1000+6,90=1006,90 рублей, профит 4,90 рублей. То есть тот, кто надеяться сейчас купить по 1001 рублей могут получить прибыль в 0,49% или 17,8% годовых до уплаты НДФЛ.

( Читать дальше )

Альфа-Банк – Прибыль рсбу 7 мес 2025г: 163,789 млрд руб (+63% г/г)

- 27 августа 2025, 02:53

- |

Альфа-Банк – рсбу/мсфо

Общий долг на 31.12.2023г: 7,715.74 трлн руб/ мсфо 7,596.53 трлн руб

Общий долг на 31.12.2024г: 10,409.96 трлн руб/ мсфо 10,303.17 трлн руб

Общий долг на 31.03.2025г: 10,061.84 трлн руб/ мсфо 9,997.98 трлн руб

Общий долг на 30.06.2025г: 10,071.99 трлн руб/ мсфо банком не опубликован

Прибыль 1 кв 2023г: 26,912 млрд руб/ мсфо банком не опубликован

Прибыль 6 мес 2023г: 52,205 млрд руб/ Прибыль мсфо 53,199 млрд руб

Прибыль 7 мес 2023г: 52,840 млрд руб

Прибыль 9 мес 2023г: 85,783 млрд руб/ Прибыль мсфо 86,777 млрд руб

Прибыль 2023г: 120,868 млрд руб/ Прибыль мсфо 127,321 млрд руб

Прибыль 1 кв 2024г: 8,489 млрд руб/ Прибыль мсфо 45,610 млрд руб

Прибыль 6 мес 2024г: 71,134 млрд руб/ мсфо банком не опубликован

Прибыль 7 мес 2024г: 100,303 млрд руб

Прибыль 9 мес 2024г: 189,905 млрд руб/ мсфо банком не опубликован

Прибыль 2024г: 205,344 млрд руб/ Прибыль мсфо 209,917 млрд руб

Прибыль 1 кв 2025г: 29,146 млрд руб/ Прибыль мсфо 36,569 млрд руб

Прибыль 6 мес 2025г: 138,172 млрд руб/ мсфо банком не опубликован

( Читать дальше )

Чистая прибыль ВТБ по РСБУ за 7 мес 2025г выросла на 26% г/г до 185,41 млрд — Интерфакс со ссылкой на данные ЦБ РФ

- 26 августа 2025, 16:32

- |

Чистая прибыль банков по РСБУ за 7 мес 2025г:

Альфа-банк: рост в 1,6 раза г/г до ₽163,79 млрд (₽100,3 млрд годом ранее)

МКБ: снижение на 9% г/г до ₽22 млрд (годом ранее ₽24,19 млрд)

МТС-банк: снижение на 19% г/г до ₽7,59 млрд (годом ранее ₽9,32 млрд)

Совкомбанк: снижение в 3,8 раза г/г до ₽6,73 млрд (годом ранее ₽25,7 млрд)

ВТБ: рост на 26% г/г до ₽185,41 млрд (годом ранее ₽147,29 млрд)

Об этом свидетельствуют расчеты на основе оборотной ведомости банка, опубликованной на сайте Банка России.

www.interfax.ru/business/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал