алроса

#ALRS short

- 13 августа 2025, 11:55

- |

📑Отчёт по МСФО за 1П 2025.

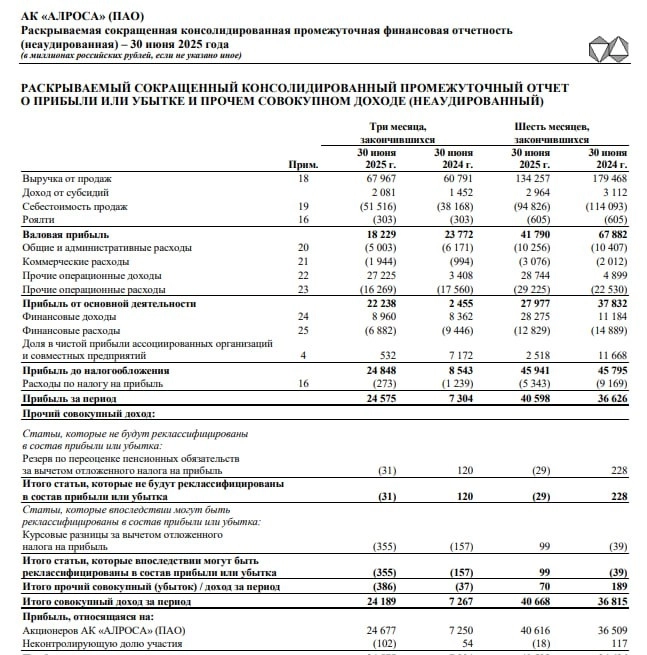

🔴Выручка упала на 25% г/г до 134,3 миллиардов рублей.

🔴EBITDA упала на 42% г/г до 37 миллиардов рублей.

🟡Чистая прибыль выросла на 11% до 40,6 миллиардов рублей. Вычитаем продажу Катоки в Анголе, остается 6 миллиардов рублей.

🔴Свободный денежный поток компании в 2024 году стал отрицательным, на уровне -17,6 ярдов. Забываем про дивиденды.

💎Синтетические алмазы продолжают давить цены, крупнейшая компания в секторе De Beers, убыточна на уровне EBITDA и сокращает добычу на 36% г/г во 2кв.

Алроса работает на склад, постоянно увеличивая запасы. Два фактора – снижение цен на алмазы и санкции – давят котировки.

💰В июне 2024 г. АЛРОСА приобрела у Полюса золоторудное месторождение «Дегдеканское» за 5,4 млрд руб., добычу на котором планируется запустить в 2027г. Балансовые запасы составляют 38 т золота, а годовой объем выпуска к 2030 г. ожидается на уровне 106,1 тыс. унций.

⚙️Цена может собрать ликвидность до 50р, но пока откат и далее ожидаю проторговку у 45р.

( Читать дальше )

- комментировать

- 228

- Комментарии ( 0 )

💎 Алроса (ALRS) | Обзор результатов по МСФО за 1П2025г, худшее уже позади?

- 13 августа 2025, 11:48

- |

▫️ Капитализация: 357,7 млрд / 49,6₽ за акцию

▫️ Выручка ТТМ: 194 млрд ₽

▫️ EBITDA ТТМ: 51,6 млрд ₽

▫️ скор. ЧП ТТМ: 9 млрд ₽

▫️ скор. P/E: 40

▫️ P/B 0,9

👉 Результаты за 1П2025г:

▫️ Выручка: 134,3 млрд ₽ (-25,2% г/г)

▫️ EBITDA: 37 млрд ₽ (-42,1% г/г)

▫️ скор. ЧП: 11,9 млрд ₽ (-77,9% г/г)

✅ После завершения продажи доли в Катоке, чистый долг Алросы сократился до 61 млрд рублей (ND/EBITDA = 1,2). Долговая нагрузка приемлемая, но долг во 2п2025 снова продолжит расти.

👆 Алроса официально завершила продажу активов в Анголе 15,9 млрд р. Актив продали дёшево, но альтернативы нет.

❌ Не смотря на затянувшееся падение цен на алмазы и убытки крупнейших производителей, менеджмент не ожидает восстановления отрасли до конца 2025г. Сейчас цены на алмазы оттолкнулись от дна, но несущественно.

👆 Все чаще встречается мнение, что отрасль пора хоронить, однако мы видим на примере Катоки, что покупатели на алмазодобывающих компаний есть, вопрос только цены.

Синтетических алмазы продолжают наполнять рынок, но в полный отказ от натуральных алмазов особо не верю.

( Читать дальше )

Новые грани алмазно-бриллиантовой отрасли

- 13 августа 2025, 11:43

- |

В 2024 г. мировой спрос на ювелирные изделия с природными камнями снизился на 1,6% до 80,7 млрд. долл. Это произошло из-за санкционного давления на Россию – одного из самых крупных участников рынка драгоценных камней, избыточных запасов у огранщиков Индии и конкуренции с синтетическими аналогами. К февралю 2025 г. профицит алмазов у индийских огранщиков сократился до привычного уровня, что создает дополнительные предпосылки для роста цен.

Международный рынок искусственных камней в 2024 г. вырос на 38% г/г до 16,3 млрд долл. В США доля синтетики в помолвочных кольцах достигла 50% против 17% в 2020 г. При этом цены упали на 84% за 10 лет: карат синтетического бриллианта в 2024 г. стоил 500 долл. против 3925 долл. за природный аналог. Молодое поколение предпочитает синтетику с точки зрения заботы об окружающей среде, этичности и цены. Натуральные камни ассоциируются с экологическим ущербом.

В сегменте натуральных драгоценных камней Россия сохраняет доминирующие позиции, контролируя 50% мировых запасов алмазов (1.

( Читать дальше )

Портфели БКС. И снова в фокусе геополитика

- 13 августа 2025, 10:57

- |

Главное

• Российский рынок акций замер в ожидании встречи глав России и США, поэтому до ее итогов активных действий мы не ждем. До этого времени Индекс МосБиржи, скорее всего, будет консолидироваться под отметкой 3000 пунктов.

• Актуальный состав фаворитов в портфеле: ВК (VKCO), Т-Технологии (T), Ozon (OZON), Яндекс (YDEX), ЛУКОЙЛ (LKOH), Сбер-ао (SBER), ЕвроТранс (EUTR).

• Актуальный состав аутсайдеров в портфеле: Группа Позитив (POSI), Московская биржа (MOEX), МТС (MTSS), Татнефть-ап (TATNP), АЛРОСА (ALRS), ФСК–Россети (FEES), РусГидро (HYDR).

• Динамика портфеля за последние три месяца: фавориты выросли на 15%, в то время как Индекс МосБиржи показал рост на 10%, так же, как и корзина аутсайдеров.

Краткосрочные фавориты: причины для покупки

ЛУКОЙЛ

В конце августа выйдет отчетность по МСФО за I полугодие 2025 г. Ждем более ограниченного снижения дивидендной базы по сравнению с другими компаниями российского нефтегаза. Это объясняется тем, что ЛУКОЙЛ выплачивает дивиденды из своего свободного денежного потока, а другие компании — из чистой прибыли.

( Читать дальше )

Алхимия нового времени: превращаем химию в кризис отрасли

- 13 августа 2025, 09:43

- |

Человечество тысячелетиями мечтало о создании философского камня. Вероятно все эти мечты и сказки являются отражением простого желания получить все, сразу и без особенных усилиях. Примерно как щука, исполняющая желания, или волшебная фея. Ну вы поняли.

И вот, в 21 веке, ученые, не имея достаточно фантазии, стали реализовывать все те идеи, которые люди (и фантасты, и люди-фантасты) придумали за миллионы холодных бессоных ночей. И, можно сказать, что философский камень тоже уже создан. Вот только он превращает не медь в золото, а химическое вещество в алмазы. Да-да, речь снова про технологию химического выращивания алмазов, которая позволяет получить неотличимый от натурального продукт с в 10 раз более низкой себестоимостью.

Очередное чудо науки и человеческой мысли.

Дальше осталось сделать свое дело главному закону экономики — закону спроса и предложения. Если на рынок выйдет множество алмазов с в 10 раз меньшей ценой, то никакое сокращение добычи шахтовым способом не сможет компенсировать этот избыток предложения.

( Читать дальше )

Алмазный парадокс, Диасофт на распутье и немного теханализа

- 13 августа 2025, 08:27

- |

Фондовый рынок замер в напряженном ожидании итогов встречи президентов США и России. Инвесторы смотрят на происходящее с осторожностью и робким оптимизмом, осознавая хрупкость текущей ситуации. Волатильность проявляется лишь в отдельных акциях, оставляя рынок в состоянии относительного покоя. Западные деловые медиа продолжают твердить, что прорыва по украинской тематике ожидать не стоит.

📈 После трехдневного ралли, Индекс Мосбиржи вчера продемонстрировалскромный рост на 0,44%, вплотную приблизившись к уровню сопротивления на 3000 п. Выход вверх из нисходящего канала как раз и приводит нас к целевому таргету. Дальше расти будет сложнее, нужно больше драйверов, однако следующим сопротивлением, если нам все же удастся пройти 3000, станет локальный максимум на 3300 п.

💎 Алроса подвела итоги первой половины 2025 года, опубликовав финансовые результаты по МСФО. Выручка компании снизилась на 25% до 134,2 млрд рублей, однако чистая прибыль выросла на 10%, достигнув 40,6 млрд рублей. Этот парадокс объясняется продажей активов в Анголе и положительными курсовыми разницами.

( Читать дальше )

Алроса. Прощай Ангола

- 13 августа 2025, 08:06

- |

Вышел отчет по МСФО за 1 полугодие у компании Алроса (был обзор по РСБУ, но давайте закрепим результаты на МСФО). К сожалению, но мой негативный мартовский прогноз полностью сбывается!

📌 Что в отчете

— Выручка. Выручка упала со 179 до 134 млрд рублей даже на фоне низкой базы прошлого года...

Идеальный шторм для компании: крепкий рубль, работающие санкции, так еще цены на алмазы решили познакомиться к марианской впадиной 🔽

— Операционная прибыль. Упала раза с 37 до 28 млрд рублей даже на фоне низкой базы прошлого года, по-хорошему надо убирать разовый прочий доход на 25 млрд рублей от продажи Катоки и получаем 3 млрд рублей операционной прибыли. Не вижу причин для улучшения ситуации во втором полугодие с такими ценами и рублем (нужен курс 100+) 🚫

— Продажа актива. Кто-то порадуется, что прибыль компании даже выросла с 36 до 40 млрд рублей, но это связано с продажей компанией топовых активов в Анголе (прибыль за 1 полугодие 2024 года составила 11.5 млрд для Алросы). Единственный мини — позитив — это полученный кэш, который немного подправил ситуацию с долгом!

( Читать дальше )

АЛРОСА. Алмазное.

- 13 августа 2025, 01:46

- |

Продажи поддержали опасения повышения американских пошлин, а также вероятная подготовка к высокому осенне-зимнему сезону. Но уже с сентября возможен спад торговли, прогнозируют аналитикию

t.me/kommersant/88924

Финансовый анализ АК «АЛРОСА» за первое полугодие 2025 года: ключевые показатели и вызовы

- 12 августа 2025, 22:40

- |

Обзор деятельности компании

АК «АЛРОСА» (ПАО) — крупнейшая российская алмазодобывающая компания, занимающаяся разведкой, добычей, огранкой и продажей алмазов и бриллиантов. Основные производственные мощности расположены в Республике Саха (Якутия) и Архангельской области. Компания является важным игроком на мировом алмазном рынке, а её акционерами являются Российская Федерация (33%) и Республика Саха (Якутия) (25%).

Финансовые результаты за первое полугодие 2025 года

Основные показатели:

- Выручка: 134,3 млрд руб. за 6 месяцев 2025 года против 179,5 млрд руб. за аналогичный период 2024 года — снижение на 25,2%.

- Чистая прибыль: 40,6 млрд руб. (5,63 руб. на акцию) против 36,6 млрд руб. (5,06 руб. на акцию) годом ранее — рост на 10,8%.

- EBITDA: 37,1 млрд руб. против 64,1 млрд руб. в 2024 году — снижение на 42,1%.

Анализ изменений:

Снижение выручки связано с введением санкционных ограничений на торговлю алмазами российского происхождения с марта 2024 года (ЕС, Швейцария, Великобритания, США, Япония и Канада). Несмотря на это, прибыль выросла благодаря:

( Читать дальше )

Индия в июле увеличила импорт алмазов на 28% г/г, до 10 млн карат — Ъ

- 12 августа 2025, 22:19

- |

◾Индия, обеспечивающая почти 90% огранки алмазов в мире, увеличила в июле импорт необработанных камней на 28% год к году, до 10 млн карат. Это следует из предварительных данных Совета по содействию экспорту драгоценных камней и ювелирных изделий Индии (GJEPC). Стоимость закупок выросла на 26%, до $1,15 млрд. Относительно июня импорт алмазов в страну подскочил на 31,6% в каратах и на 19,8% в денежном выражении.

◾Июльские показатели стали максимальными с апреля, когда Индия импортировала 10,5 млн карат стоимостью $1,2 млрд, следует из данных GJEPC. С апреля, начала индийского финансового года, страна закупила 37,6 млн карат алмазов на $4,31 млрд. Это на 1,07% меньше и 1,48% больше, чем годом ранее. Но разрыв с показателем импорта сезона-2024/25 в каратах сокращается: с апреля по июнь объем закупок был меньше прошлогодних на 8,7%.

◾В АЛРОСА отметили, что огранщики традиционно готовятся к осенне-зимнему сезону с высоким спросом на украшения, в том числе праздничные продажи. Активизация экспорта и импорта вполне предсказуема на фоне ожидаемого введения США новых пошлин на продукцию из Индии, добавили в компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал