аллокация

ДОМ.РФ получил от ряда институциональных инвесторов уведомление о намерении приобрести акции на общую сумму более ₽10 млрд исходя из цены не выше 1750 руб/акция

- 14 ноября 2025, 10:53

- |

ПРЕДВАРИТЕЛЬНЫЕ ПАРАМЕТРЫ IPO

- Размещение будет осуществлено в биржевом порядке (на организованных торгах ПАО Московская Биржа (далее – Московская Биржа) с предварительным сбором заявок.

- Ценовой диапазон установлен на уровне от 1650 рублей до 1750 рублей за одну Акцию, что соответствуетрыночной капитализации Компании от 267 млрд рублей до 283 млрд рублей, без учета средств, которые планируется привлечь в рамках IPO.

- Период предварительного сбора заявок — с 10:00 14.11.2025 до 13:00 19.11.2025 по московскому времени, но может быть завершен досрочно по решению Компании. Заявки на приобретение Акций можно будет подать через ведущих российских брокеров.

- Ожидается, что объём Размещения, предлагаемый рыночным инвесторам, составит не менее 20 млрд рублей. Инвесторам будут предложены исключительно Акции дополнительного выпуска.

- Все привлеченные в ходе Размещения средства будут направлены на реализацию стратегии дальнейшего роста и развития бизнеса Компании. Российская Федерация как действующий акционер ДОМ.РФ не намерена продавать принадлежащие ей Акции в рамках Размещения.

( Читать дальше )

- комментировать

- 349

- Комментарии ( 0 )

ВТБ привлекает до ₽84,7 млрд в рамках крупнейшего SPO с 2023 года

- 19 сентября 2025, 08:49

- |

Банк ВТБ (или «Эмитент», «Банк», «ВТБ») сообщает о предварительных результатах размещения («SPO», «Размещение») обыкновенных акций дополнительного выпуска («Акции») на ПАО Московская Биржа в соответствии с объявлениями от 16 сентября 2025 г. и 31 июля 2025 г.:

- Процесс биржевого сбора заявок успешно завершился 18 сентября 2025 г.

- Общий спрос инвесторов превысил размер предложения уже в первый день предварительного сбора заявок.

- Размещение сопровождалось повышенным спросом инвесторов – общий объем спроса превысил 180 млрд рублей.

- Цена SPO установлена на уровне 67,0 рублей за Акцию.

- Размещение стало крупнейшей сделкой на российском рынке акционерного капитала с 2023 года, в очередной раз продемонстрировав высокий спрос инвесторов на качественные активы.

- Наблюдательный совет принял решение о размещении до 1 264 000 000 Акций, что соответствует объему привлекаемых средств в размере до 84,7 млрд руб.

( Читать дальше )

НАУФОР попросили ЦБ не делать прогнозы обязательными в рамках IPO – РБК

- 25 февраля 2025, 07:50

- |

В январе 2025 года Банк России выпустил доклад, в котором предложил изменения для повышения прозрачности IPO. Регулятор планирует адаптировать раскрытие информации для розничных инвесторов.

Национальная ассоциация участников фондового рынка (НАУФОР) выразила несогласие с идеей включать в проспект эмиссии прогнозы по бизнесу эмитента и прилагать аналитические отчеты. Ассоциация считает, что эти данные могут вводить инвесторов в заблуждение.

Центробанк продолжит обсуждения до середины весны 2025 года, планируя встречи с эмитентами, организаторами IPO и инвесторами для анализа комментариев и предложений.

Среди предложений, с которыми НАУФОР согласился, — установление требований к структуре годового отчета, раскрытие информации о механизмах стабилизации, соглашениях о продаже акций и аллокации. Эти данные должны быть представлены в форме сообщений о существенных фактах, а не в проспекте эмиссии.

Цель изменений — улучшить информационную прозрачность и укрепить доверие инвесторов к финансовому рынку.

( Читать дальше )

Ламбумиз объявил ценовой диапазон в рамках IPO на уровне ₽425-460 за одну акцию, что соответствует капитализации в диапазоне от ₽8,018 млрд до ₽8,678 млрд. Free-float может составить порядка 10–12%

- 23 октября 2024, 09:43

- |

• Индикативный ценовой диапазон IPO установлен на уровне от 425 руб. до 460 руб. за одну акцию, что соответствует рыночной капитализации компании в диапазоне от 8,018 млрд руб. до 8,678 млрд руб. без учета средств, привлеченных в рамках IPO.

• Планируемый объем размещения составит от 800 млн руб. до 1000 млн руб., доля акций в свободном обращении (free-float) после окончания IPO может составить порядка 10–12%.

• В рамках IPO будут предложены акции дополнительного выпуска, регистрационный номер выпуска и дата его присвоения 1-01-09188-H от 05.04.2004, дата регистрации дополнительного выпуска 01.10.2024, ISIN RU000A108ZX6, торговый код (тикер) — LMBZ.

• Окончательная цена размещения акций будет определена по завершении процесса формирования книги заявок, который начинается сегодня, 23 октября, и завершится 29 октября 2024 г.

• Старт торгов акциями на Московской бирже ожидается 30 октября 2024 г.

• В рамках IPO мажоритарный акционер эмитента не планирует продавать принадлежащие ему акции. Он сохранит за собой контрольную долю в уставном капитале эмитента.

( Читать дальше )

Озон Фармацевтика распределила акции в следующей пропорции: 47% - институциональным инвесторам, 53% - частным инвесторам. Аллокация частным инвесторам составила около 11% – компания

- 17 октября 2024, 08:52

- |

Параметры аллокации «Озон Фармацевтика»:

- «Озон Фармацевтика» придерживалась ранее объявленных принципов аллокации, стремясь обеспечить сбалансированную аллокацию между частными и институциональными инвесторами.

- Общий размер Размещения был распределен между различными категориями инвесторов в следующей пропорции: 47% — институциональным инвесторам, 53% — частным инвесторам.

- Аллокация частным инвесторам составила около 11%, но могла отличаться ввиду округления до целого числа акций. При этом каждый частный инвестор в IPO получил не менее 1 лота, включающего 10 Акций. Частные инвесторы, подавшие более 10 заявок, не получили аллокации.

- Значение максимального размера аллокации для одного частного инвестора не устанавливалось.

- Значения минимального и максимального размера аллокации для одного институционального инвестора не устанавливались.

- Аллокация определялась независимо от брокера, через которого происходило участие в IPO, и независимо от того, когда была получена заявка в течение периода сбора заявок.

( Читать дальше )

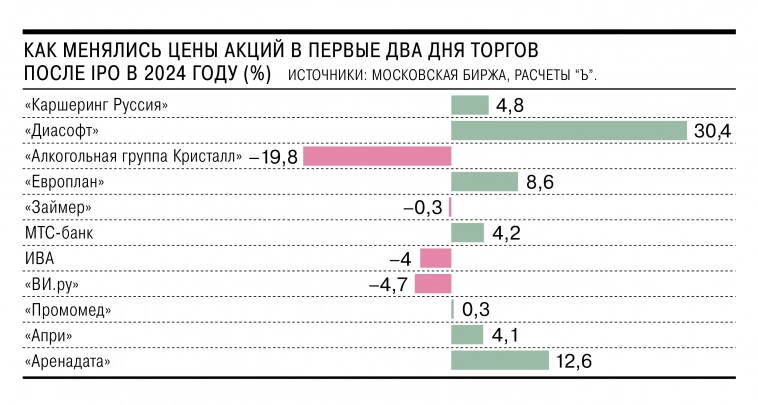

Многократная подписка на акции группы Аренадата привела к существенному росту, превысив на 12% цену IPO. В отличие от летних IPO эмитент проявил большую прозрачность и гибкость при аллокации - Ъ

- 02 октября 2024, 09:45

- |

1 октября 2024 года акции группы «Аренадата» начали вторичные торги на Московской бирже с заметного роста цен. В первые минуты торгов котировки достигли 114,8 рубля, что на 20% превышает цену размещения. Несмотря на небольшое снижение, цена закрытия составила 106,94 рубля, что на 12% выше цены IPO. Это первый уверенный старт для акций в этом году, уступающий только размещению «Диасофта» в феврале.

Интерес к акциям группы «Аренадата» был поддержан высоким спросом: книга заявок была переподписана в 7-7,5 раза, что является лучшим результатом с IPO МТС. В отличие от июльских размещений, где около 80% акций ушло институциональным инвесторам, в случае «Аренадаты» институционалы получили менее 57%, а 27% акций достались частным инвесторам. Общее количество сделок составило почти 28,7 тысячи, а средняя доля удовлетворенных заявок от физических лиц — около 5%.

Ключевым фактором успеха IPO стала большая прозрачность процесса аллокации, что позволило группе «Аренадата» учесть пожелания Банка России и участников рынка. Эмитент раскрывал информацию о принципах и итогах распределения бумаг более открыто, чем это было во время летних размещений. Условия отсечения массовых заявок также стали более мягкими: частные инвесторы могли подать до десяти заявок.

( Читать дальше )

Вечерний обзор рынков 📈

- 09 сентября 2024, 18:59

- |

Курсы валют ЦБ на 10 сентября:

💵 USD — ↗️ 90,3853

💶 EUR — ↗️ 99,9067

💴 CNY — ↗️ 12,6262

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 3,04%, составив 2 703,17 пункта.

▫️ Авиа. Глава Минтранса Роман Старовойт, ссылаясь на данные ФАС, сообщил, что за I полугодие 2024 г. стоимость авиабилетов выросла почти на 20%.

▫️ Российские металлурги выступили за возобновление антидемпингового расследования в отношении импорта оцинкованного проката из Китая в Евразийской экономической комиссии, пишет «Коммерсантъ» в статье «Демпинг не прокатит». КНР увеличивает экспорт в связи с кризисом внутреннего спроса, пошлина сейчас составляет от 12,69% до 17%.

▫️ Уголь. ТАСС публикует интервью главы Минэнерго Сергея Цивилева, сделанное ещё в рамках ВЭФ. По словам министра, лидером по закупкам российского угля к 2030 г. станет Индия, власти которой сообщили о планах увеличить мощность угольных электростанций, доведя долю их генерации до 54% от общей выработки. В 2022 г. экспорт угля в Индию составил 20 млн т, в 2023 г. – 26,2 млн т.

( Читать дальше )

Какую долю от размещения компаний на IPO получили физические и юридические лица 🍕

- 28 августа 2024, 13:56

- |

Евротранс #EUTR ⛽️ и Кристалл #KLVZ 🥃 вообще не заинтересовали юриков

Брокеры приложили руку к наиболее хайповым размещениям, в частности МТС-банка #MBNK 📱 и Делимобиля #DELI 🚗

Банки были наиболее активны при IPO айтишки, которая обслуживает банковский сектор — Диасофт #DIAS 📲 и лизинговой компании Европлан #LEAS 🚗, что в принципе, очень логично

Снижение доли частных инвесторов помогает IPO на слабом рынке: в последних двух размещениях (ВИ.ру и Промомеда) аллокация на физлиц не превысила 15% — Ъ

- 12 июля 2024, 22:28

- |

Аллокация на физлиц в 2023 году, по данным ЦБ, составляла 73%, в 1п 2024 года — 55%. На двух июльских IPO она оказалась существенно ниже: в «ВИ.ру» — 15%, в «Промомеде» — 13,9% (в обоих случаях без учета сотрудников компаний). При этом аллокация на институциональных инвесторов в «ВИ.ру» составила 79%, в «Промомеде» — уже 82,5%.

Количество сделок, по данным Московской биржи, по акциям «Промомеда» составило всего 10 тыс. Меньше было только при IPO «Генетико» (3 тыс. сделок) и «Мосгорломбарда» (3,3 тыс. сделок), однако объемы размещений этих компаний были в десятки раз меньше.

Объем средней сделки с акциями «Промомеда» при IPO превысил 570 тыс. руб — максимальное значение с 2020 года (при размещении на Московской бирже).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал