алексей бачеров

Поучительная история о трейдере

- 12 декабря 2025, 15:37

- |

📚Библиотека инвестора📚

📖Flash crash📖

Лиам Воган

Интересная история про человека, который торговал фьючерсами на S&P и стал одним из тех, кто явно повлиял на Flash Crash 6 мая 2010 года. Это тот редкий случай, когда трейдер-самоучка, разработав свой подход во внутредневной торговле, смог заработать очень большие деньги, оставаясь незамеченным для большинства участников рынка, скрытным даже от своих родственников и не знающим как поступить со своими миллионами долларов.

Автор провел очень качественную и колоссальную работу, чтобы поведать нам эту историю и постарался простым языком описать суть происходящего на рынке внутри дня. Большинство инвесторов, такие как я, не обращают внимание на особенности структуры биржевых стаканов и заявок в них. Но это хлеб для тех кто занимается скальпингом или разрабатывает HFT алгоритмы. Кстати, книга в том числе показывает противостояние между такими трейдерами как герой настоящей книги Нав Сарао и компаниями или командами, занимающиеся HFT. Интересно было посмотреть на взгляд автора, героев книги, регулирующих органов и других участников на HFT — полезны или всё-таки вредны подобные подходы торговли для развития рынков.

( Читать дальше )

- комментировать

- 411

- Комментарии ( 0 )

Перспективы рынка акций - Вокруг трейдинга и инвестиций

- 09 декабря 2025, 09:27

- |

Почему многие потеряют на фондовом рынке?

- 03 декабря 2025, 13:06

- |

Если посмотреть на основные срезы инвесторов по статистике выбора стратегий (благодаря сервисам автоследования типа comon), то картина, складывающиеся на фондовом рынке России, несмотря на рост инвесторов физических лиц, продолжает удручать и не меняться уже 20 лет. Подавляющее большинство видит в рынке ценных бумаг казино или лотерею, а не способ создания долгосрочного благосостояния. Люди верят в ману небесную и свою счастливую звезду больше, чем оно того стоит в реальности.

Биржа и организованный рынок — это не инструмент хотелок, это институт рыночной экономики, который полезен и необходим. Это не место, где раздают простые советы, как стать богатым.

Эмпирическая статистика показывает, что 90% людей выбирают вариант инвестиций по трем простым факторам:

✅ недавней высокой доходности в прошлом

✅ узнаваемости имени эмитента

✅ совету в болгосфере

Все эти три варианта — прямой путь потерять деньги.

Почему? Ответ тривиален, в таких подходах нет системности. Несмотря на то, что каждый из отдельных подходов может быть полезен, но как бы сказали математики — он не является достаточным.

( Читать дальше )

Новый партнёр Евгений Ерофеев

- 27 ноября 2025, 13:57

- |

С Евгением мы знакомы давно! Ещё со времён встреч в клубе «Школа срочного рынка», которые устраивали Ирина Шенцева и Алексей Николаевич Буренин, известный в России профессор и автор множества учебников по инвестициям.

В 2025 году Евгений решил присоединится к работе FO ABTRUST в вопросах разработки, тестирования стратегий и исследований на фондовом рынке.

У Евгения большой опыт в вопросах моделирования портфелей и определений трендов. Мы не раз с ним дискутировали по разным вопросам. И, конечно, он опытный пользователь многих математических пакетов, языков програмиирования, баз данных и т.п.

Его знакомство с финансовыми и фондовыми рынками, как он рассказывает сам, началось в 1998 году с книги «Интернет-трейдинг». Идея о том, что можно управлять капиталом, не выходя из дома, показалось ему революционной и стала отправной точкой глубокого увлечения финансовыми рынками. Практический старт он относит на 2004 году. Как и у многих, начался он с рынка Форекс, который стал Евгению плацдармом для оттачивания основ технического анализа и дал опыт живой работы с рынком.

( Читать дальше )

Почему я оптимистичен в отношении акций

- 25 ноября 2025, 13:37

- |

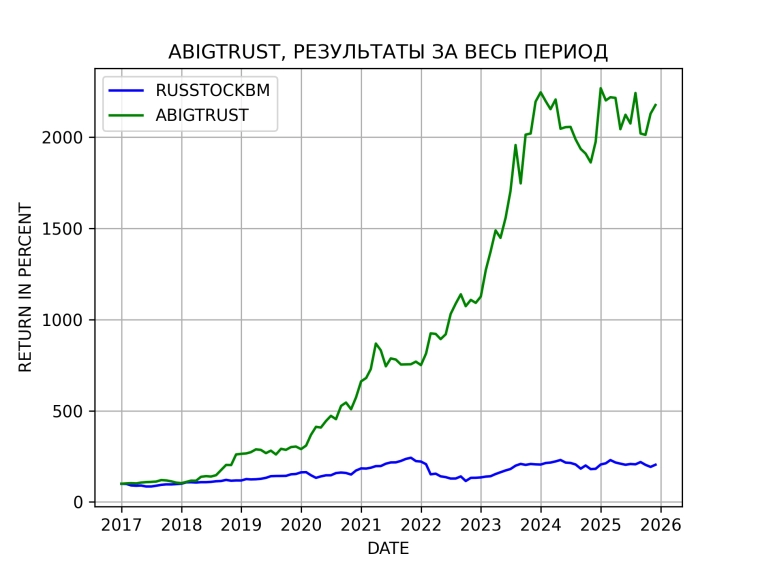

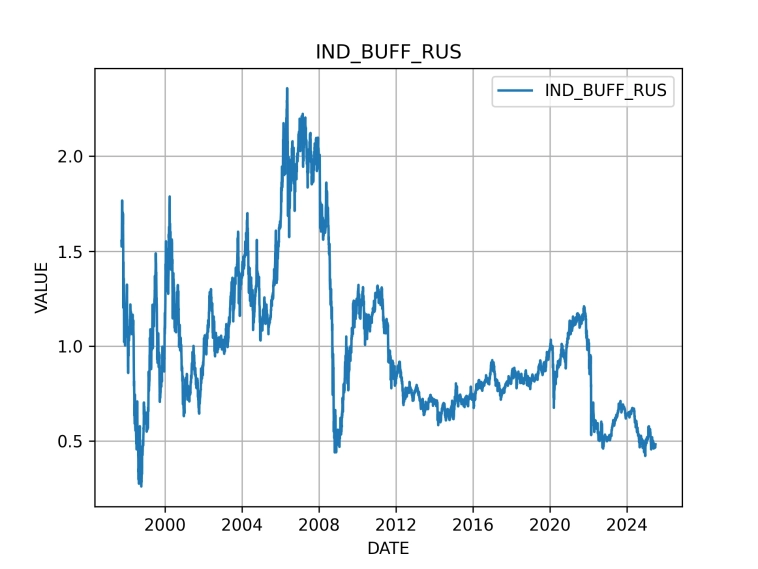

✅ График 1 - вариация индикатора Баффета для российского рынка. Индикатор отнормирован на среднее значение за всю историю IMOEX. Его значение на 30.06.2025 (по ВВП есть данные пока за полгода) — 0,48, это значит, что только возврат к среднему должен дать 107%. Даже если мы возьмём не среднее, а медиану — 0,88, то это рост 84%. Если потенциал по ценовому индексу реализуется за 5 лет (хотя я думаю намного раньше), то он даст 12 — 15% годовых. А ведь ещё есть дивидендная доходность, которая сейчас около 7,7% годовых. Вот и итоговые 20%.

( Читать дальше )

Чтобы немного лучше понимать экономику

- 21 ноября 2025, 10:40

- |

Изучать экономку по классическим трудам Смита, Кейнса, Рикардо, Маршала, Маркса и другим дело под силу далеко не каждому. Да и нужно ли это, если вы непрофессиональный экономист? Между тем, понимать экономику, наверняка, хотелось бы многим. Поэтому такие книги, как «Краткая история экономики» Найла Киштайна могут быть весьма полезны. Конечно, при таком сокращении классических трудов невозможно избежать потери части смыслов, но чтобы сложить более менее комплексное впечатление, вполне достаточно. На мой личный взгляд книга получилась неплохой и читается легко. Есть, конечно, откровенная попсятина, особенно там, где автор вспоминает Советский Союз, но на это можно закрыть глаза.

Большинству книга даст понять, что их знания об экономики в лучшем случае заканчиваются первой половиной 20-го столетия. А между тем, в ней было сделано немало интересного после. Считаю, что книга подойдёт начинающим и интересующимся.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал