алгоритмическая торговля

Кто-то юзает Wealth-Lab 7? - Давайте дружить.

- 20 августа 2021, 18:23

- |

Народ-то есть, но все англоговорящие, а главное Россию не торгующие).

В общем если вы такие есть — пишите, заобщаемся). Или если чувствуете готовность попробовать или перейти на — тоже пишите. Есть желание почистить баги в коннекторах — тоже добро пожаловать).

А в целом потенциал у платформы хороший, API открытые, руководитель команды с интересными идеями, отзывчиво в целом на обратную связь реагируют. Я вот, например, не нашел у них подходящий для себя оптимизатор, через их API свое расширение сделал.

- комментировать

- 2К | ★2

- Комментарии ( 27 )

Можно ли отбирать тикеры для конкретной стратегии на основе результатов данной стратегии на данном тикере в прошлом?

- 14 августа 2021, 13:30

- |

Можно. Только осторожно).

Конец статьи.

Ну ладно, не конец.

Обозначу контекст, чтоб сразу удобно было выключить, если чувствуешь, что не подходит: алго, бэктест стратегии сразу на большом кол-ве инструментов – т.е. скорее всего речь про акции чаще всего, а в данном посте – именно про акции.

Я называю это инерцией тикеров, другие это, может, никак не называют. Идея в чем: если стратегия норм, то она будет перформить на всем датасете нормально. Но конечно же для одних инструментов стратегия будет подходить больше, для других меньше. Для меня абсолютно норм тема торговать стратегию на всем дата-сете сплошняком. Но можно ли это улучшить. Можно ли тупо взять успешные в этой стратегии акции в прошлом и только их торговать. Тут, если прислушаться, можно услышать со всех сторон встревоженный шёпот: переподгонка… переподгонка… А посмотрим-ка. Как оказалось, зависит от стратегии. Где-то можно, где-то нельзя.

Для оценки я сделал следующее:

( Читать дальше )

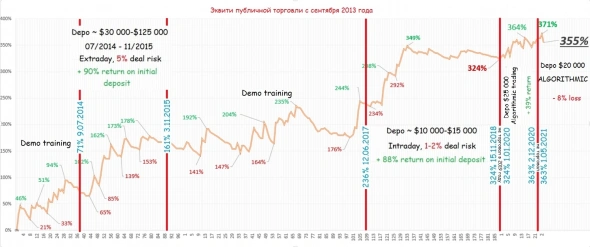

Кнопка "БАБЛО": результаты управления за июль 2021 - минус $3366 (~16% от $20 000)

- 02 августа 2021, 19:56

- |

Существует ли общепринятый метод оценки качества сделок?

- 01 августа 2021, 18:34

- |

Уважаемое сообщество, а давайте обсудим один частный вопрос, который возник у меня на этапе разработки торговой системы.

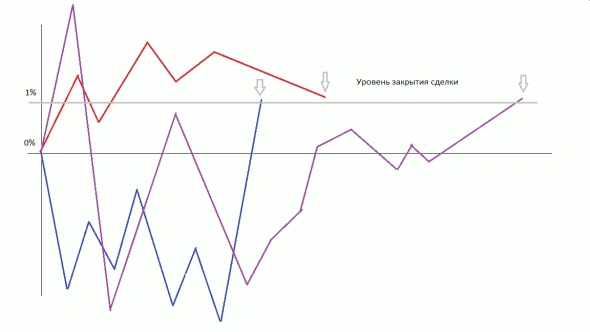

Суть вопроса в самом общем виде такая: вот есть поток сделок, прибыльных, убыточных и не очень, все они различаются по ряду параметров: время удержания позиции, итоговый результат (профит/лосс соответствующего размера), максимальная просадка и максимальный (но незафиксированный) профит и еще масса других. Очевидно же, что две сделки с одинаковым итоговым результатом могут совершенно по-разному выглядеть, если посмотреть на профиль эквити по счету для каждой из них. Для иллюстрации вот картинка, на которой показан профиль эквити для нескольких условных сделок с одинаковым итоговым результатом за время удержания позиции:

И возникает (по крайней мере, у меня) закономерный вопрос: а как, собственно можно оценить качество сделки? Какие можно использовать критерии, чтобы расположить их по рейтингу? Итоговый профит/лосс очевидно, смотрится примитивно и не позволяет судить о том, хорошая или не очень была открыта позиция.

( Читать дальше )

Мои итоги июля

- 31 июля 2021, 09:29

- |

Начнем с традиционной таблицы

Как видно из таблицы, основная прибыль июля пришлась на RI, точнее на RI-тренд (RI-контртренд закончил июль в небольшом минусе). Причина очевидна: появились движения в несколько дней в Si и возродилась сильная отрицательная корреляция между RI и Si. А вот сам Si в режиме «лонг с плечом» не «блеснул».

Подводя итог, можно сказать, что для июля (лето, отпуска – «рынок никакой») результат неплохой, но впереди август, самый неприятный месяц в моей многолетней торговле. С 2006-го года, включительно, я могу вспомнить только один очень удачный август – август 2017-го, когда счета под моим управлением «рывком» вышли из просадки, длившейся с марта 2016-го. Но, увы, это была лишь моя маленькая «победа», не отразившаяся в итоге на судьбе Форума. Удачным мог бы быть и август 2011-го, но тот год был «годом упущенных возможностей». А неудач именно в августе было гораздо больше:

( Читать дальше )

Алго: конкуренция сигналов в борьбе за деньги.

- 25 июля 2021, 13:30

- |

Расшифрую название:

Речь о том, что некоторые стратегии генерируют сигналы (купить открыть, продать закрыть, купить закрыть, продать открыть), но не все сигналы достаточно хороши и не все достаточно хороши для данного момента. А деньги получает сигнал, который достаточно хорош, который не достаточно хорош – так и остается просто сигналом, не превращается в ордер.

А теперь подробней про зачем это:

У меня сейчас попроще все реализовано, но всегда смотришь в будущее чтоб что-то улучшить. Конкурировать за деньги сигналы могут по-разному – могут совсем глобально – когда есть только сущность сигнала и деньги, и не важно что за стратегии и т.д., лучшие сигналы получают деньги, худшие сосут… лапу. Такой вид конкуренции чуть более революционен и имеет некоторые нюансы, поэтому пока останется за скобками (в частности риск вмешаться в диверсификацию, которая обеспечивается разнообразием стратегий). В данном посте речь о конкуренции за деньги в пределах одной стратегии.

( Читать дальше )

Заработал на бирже 10% доходности за первое полугодие 💰🤓🎰

- 17 июля 2021, 12:23

- |

Отличный результат для меня: с заработанного могу жить в Москве, хоть и скромно. Эту публикацию готовил для непосвящённых в тему в Инстаграм и Фейсбук — не взыщите за упрощения и краткость. Если появятся вопросы, с удовольствием на них отвечу. И ещё: я новичок на бирже, где–то мог ошибиться — можно смело указывать на неточности.

Отличный результат для меня: с заработанного могу жить в Москве, хоть и скромно. Эту публикацию готовил для непосвящённых в тему в Инстаграм и Фейсбук — не взыщите за упрощения и краткость. Если появятся вопросы, с удовольствием на них отвечу. И ещё: я новичок на бирже, где–то мог ошибиться — можно смело указывать на неточности.

( Читать дальше )

Алгоритмическая торговля для чайников переход с Quik на крипту.

- 15 июля 2021, 13:24

- |

Добрый день, всем неравнодушным к теме алгоритмической торговли и любителей высокой волатильности.

(Облазил интернет и не нашел ответа и пришел в родную гавань)

К счастью я еще тот самый чайник, который пыхтит в поисках ответов. Я начал аккуратно разбираться с роботами и программирование в торговле, но все-таки некоторые вещи все еще мне не понятны.

Кое-как я на квике через LUA настроил трендового робота. Вроде работает И СЛАВА БОГУ. Про эффективность пока молчу.

Вопрос простой:Как настроить или переписать робота на LUA, так что бы он торговал криптовалюту. Я честно говоря даже не понимаю через какой терминал торговать и куда там вписывать скрипты.

Заранее благодарен за ответы и тем кто-то писал роботов для Криптовалюты.

Вспомогательное ПО (ETS, TSlab, stockSharp и тд). плюсы минусы, кто что юзает?

- 08 июля 2021, 18:48

- |

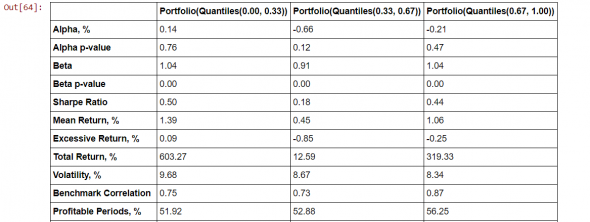

Прохладный пост о системной торговле. Тестируем торговые идеи на Python бесплатно и без зауми с библиотекой PQR.

- 05 июля 2021, 15:00

- |

Привет, почти 2 месяца назад мы запустили первую версию нашей библиотеки PQR для тестирования инвестиционных идей. Основная суть: системно проверять аномалии на большой группе акций. Например, вы ведете таблицы с мультипликаторами компаний и биржевых котировок. Цель — покупать 10% недооцененных бумаг с наименьшим значение P/E и ребалансировать портфель раз в месяц.

Разделов для улучшения было так много, что Андрей (github.com/eura17) почти полностью переписал все функции. Основные изменения:

1) Переход к объектно-ориентированному программированию. Код легче читается и занимает меньше места.

2) Добавили функцию correct_matrices — она приравнивает матрицы с исходными данными к одному виду. Сортирует и удаляет отсутствующие в остальных матрицах столбцы (акции) и строки (периоды);

3) Появилась документация на readthedocs: pqr.readthedocs.io/en/latest/index.html

4) Возможность перебора параметров стратегии через grid_search. Быстрый вывод таблицы с результатами или отдельного параметра (например, Шарп) для стратегий с разными периодами наблюдения, удержания и лагом;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал