алгоритмическая торговля

🤑Результаты стратегии Market Crowd Hunter за 06.12.

- 07 декабря 2023, 12:56

- |

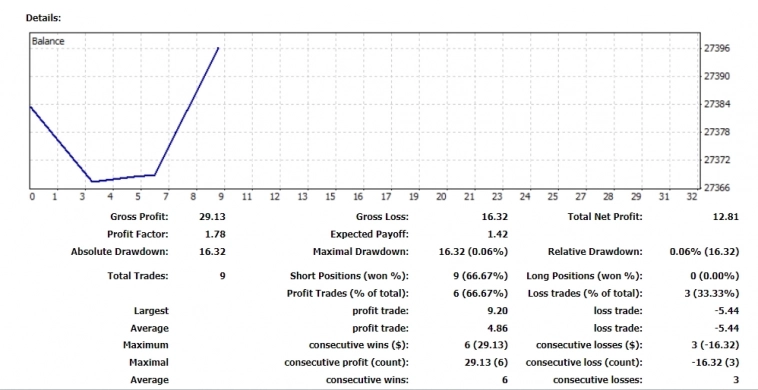

✅Результат за 06.12: $12,81 (+0,06%)

💵Результат с месяца Декабрь: +$607,43 (+3,04%)

💵Результат с начала 2023 года: +$27 530,44 (+137,65%)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🤑Результаты стратегии Market Crowd Hunter за 05.12.

- 06 декабря 2023, 12:02

- |

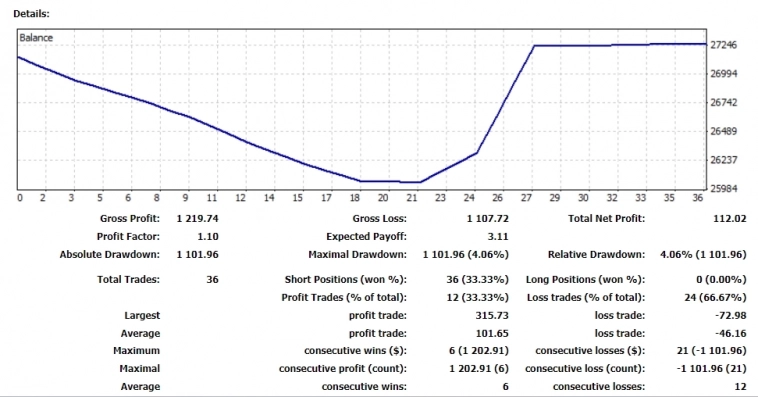

✅Результат за 05.12: $112,02 (+0,56%)

💵Результат с месяца Декабрь: +$470,49 (+2,35%)

💵Результат с начала 2023 года: +$27 393,50 (+136,97%)

( Читать дальше )

🤑Результаты стратегии Market Crowd Hunter за 04.12.

- 05 декабря 2023, 11:34

- |

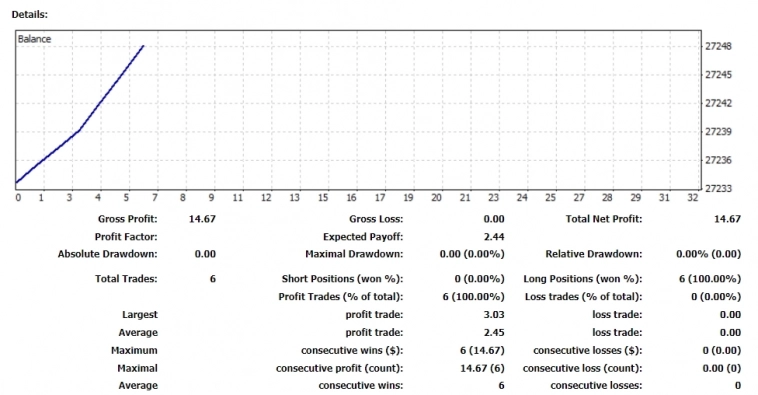

✅Результат за 04.12: $14,67 (+0,07%)

💵Результат с месяца Декабрь: +$459,42 (+2,30%)

💵Результат с начала 2023 года: +$27 382,43 (+136,91%)

▶️Баланс $27 248,08 / Эквити $22 901,67

___________________

🕯Описание стратегии: smart-lab.ru/blog/925228.php

🤑Результаты стратегии Market Crowd Hunter за неделю 27.11 - 01.12.

- 04 декабря 2023, 11:20

- |

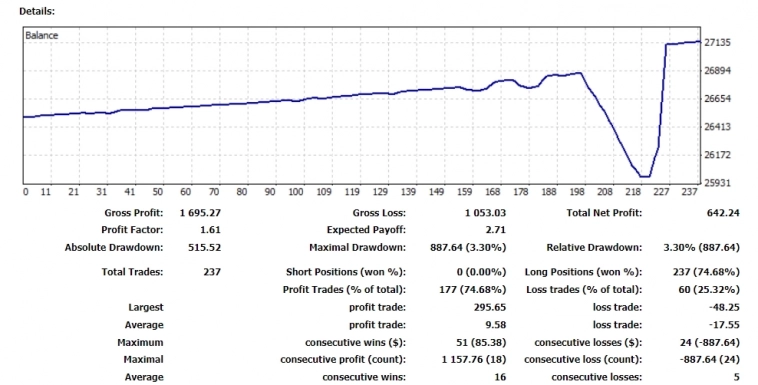

✅Результат за неделю 27.11 — 01.12: $642,24 (+3,21%)

💵Результат с месяца Декабрь: +$358,47 (+1,79%)

💵Результат с начала 2023 года: +$27 281,48 (+136,41%)

▶️Баланс $27 147,13 / Эквити $21 652,53

___________________

🕯Описание стратегии: smart-lab.ru/blog/925228.php

🤑Результаты стратегии Market Crowd Hunter за месяц Ноябрь.

- 01 декабря 2023, 11:30

- |

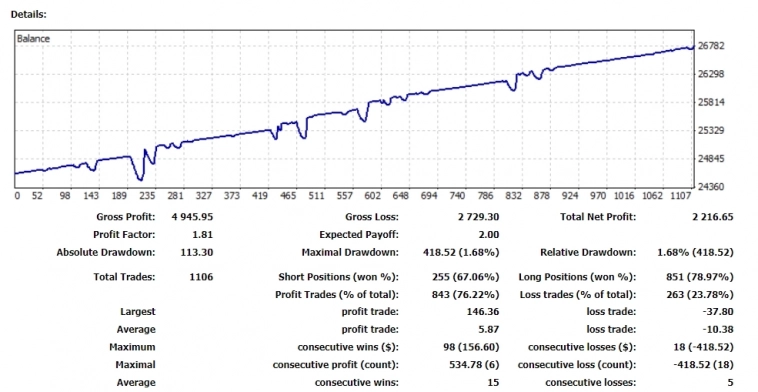

✅Результат за месяц Ноябрь: $2 216,65 (+11,08%)

💵Результат с начала 2023 года: +$26 941,19 (+134,71%)

( Читать дальше )

Мои итоги ноября

- 01 декабря 2023, 10:07

- |

Начнем с традиционной таблицы

Как и в октябре лучшим по доходности в ноябре у меня был RI, причем как RI-тренд, так и RI-контртренд закончили ноябрь в плюсе. После октября-ноября даже обидно, что я сохранил сокращение RI-тренда до 25% портфеля с октября 2022-го, хотя до сентября 2023-го включительно мне казалось, что я был прав. А вот другие части портфеля закончили месяц в минусах, Спот+”синтетика” примерно в таком же, как и портфель торгуемых акций GAZP+GMKN+SBER+div.

«Русский Баффет» закончил ноябрь +0.3% лучше, чем у индекса Мосбиржи, но по прежнему уже совсем немного отстает от последнего по итогам 11 месяцев.

Доходность стратегии Стань квалифицированным инвестором! в ноябре составила +0.54 % и +7.16 % с начала года, что говорит о том, что основной минус в ноябре в Спот+”синтетика” дал GMKN, да и по годовым итогам видно, что именно он основной «вредитель» 2023-го года на этой части моего портфеля.

( Читать дальше )

🤑Результаты стратегии Market Crowd Hunter за 29.11.

- 30 ноября 2023, 11:51

- |

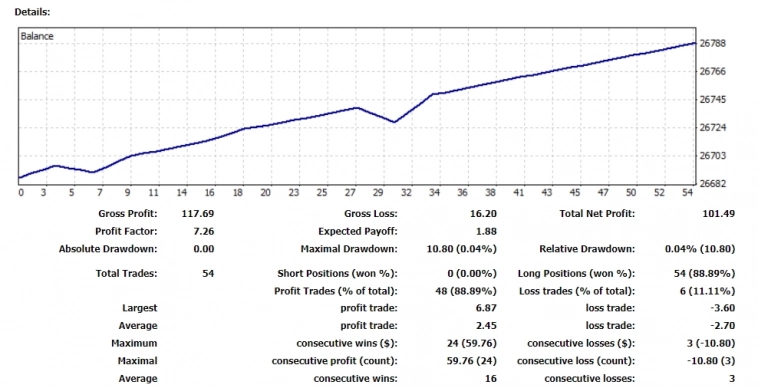

✅Результат за неделю 29.11: +$101,49 (+0,51%)

💵Результат с начала месяца: +$2 216,65 (+11,08%)

💵Результат с начала 2023 года: +$26 923,01 (+134,62%)

( Читать дальше )

🤑Результаты стратегии Market Crowd Hunter за 28.11.

- 29 ноября 2023, 10:53

- |

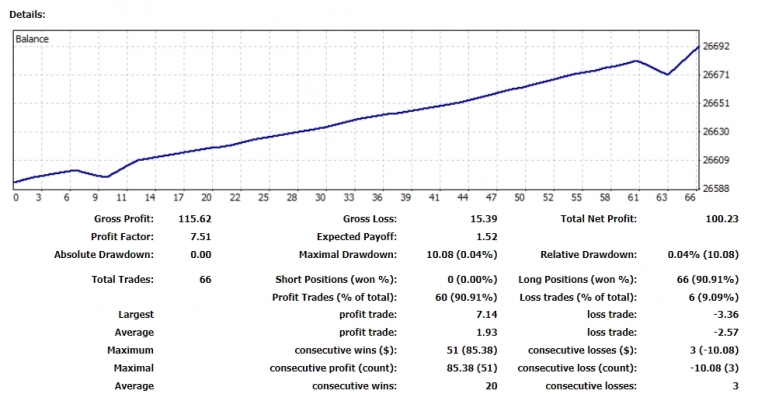

✅Результат за неделю 28.11: +$100,23 (+0,50%)

💵Результат с начала месяца: +$2 121,22 (+10,61%)

💵Результат с начала 2023 года: +$26 827,58 (+134,14%)

( Читать дальше )

🤑Результаты стратегии Market Crowd Hunter за 27.11.

- 28 ноября 2023, 11:28

- |

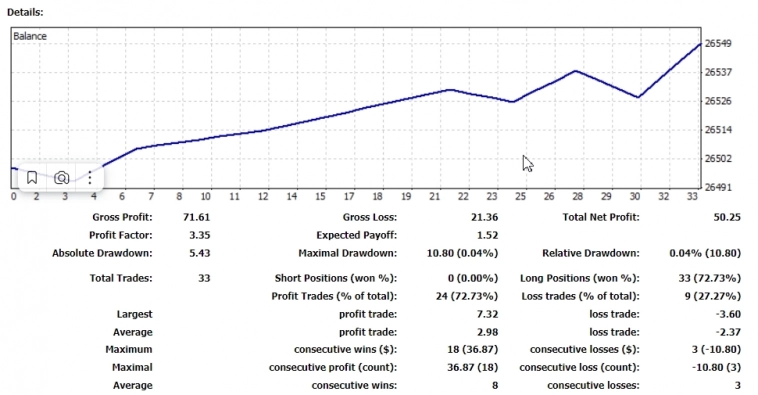

✅Результат за неделю 27.11: +$50,25 (+0,25%)

💵Результат с начала месяца: +$1 977,28 (+9,89%)

💵Результат с начала 2023 года: +$26 683,64 (+133,42%)

( Читать дальше )

🤑Результаты стратегии Market Crowd Hunter за неделю 20.11 - 24.11.

- 27 ноября 2023, 11:18

- |

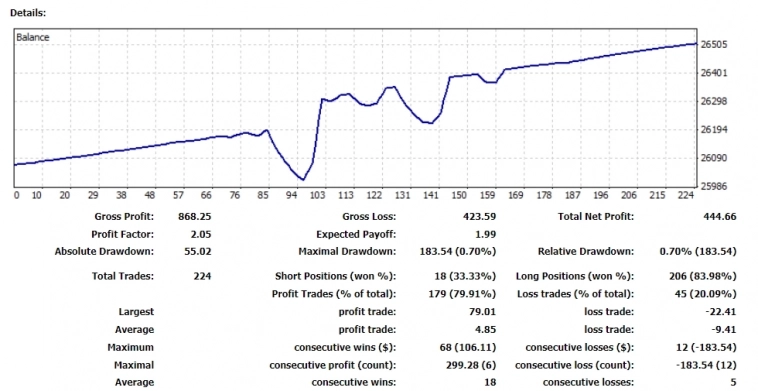

✅Результат за неделю 20.11 — 24.11: +$444,66 (+2,22%)

💵Результат с начала месяца: +$1 938,49 (+9,69%)

💵Результат с начала 2023 года: +$26 644,85 (+133,22%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал