акции

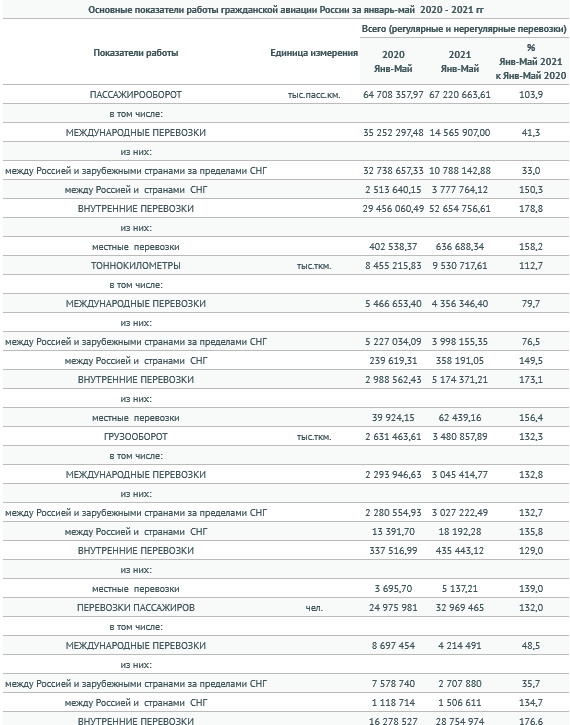

Пассажиропоток авиакомпаний РФ за 5 мес вырос на 32% г/г - Росавиация

- 25 июня 2021, 09:37

- |

Количество пассажиров международных рейсов в прошлом месяце выросло в 44,2 раза, до 1,2 миллиона, внутренних — в 8,3 раза, до 7,6 миллиона. В январе-мае перевозки на международных линиях снизились на 51,5%, до 4,2 миллиона, на внутренних — выросли на 76,6%, до 28,8 миллиона.

favt.gov.ru/novosti-novosti/?id=7962

- комментировать

- Комментарии ( 2 )

Про раскулачивание металлургов

- 25 июня 2021, 09:11

- |

Регулярно и внезапно залезая в кошелёк к бизнесу, государство даёт чёткий сигнал — ваш бизнес ваш лишь номинально и очень быстро может сменить собственника (примеров масса) и ваши деньги являются вашими деньги ровно на столько же. Поэтому возникает порочный круг.

Бизнес при первой же возможности выводит средства (потому что это уже точно не отнимут) и не инвестирует в развитие и безопасность производства, как мог бы. При дилемме инвестировать в то, что может стать не твоим деньгами, которые могут стать не твоими выбор совершенно очевиден — максимально выводить в юрисдикцию, где право собственности не пустой звук.

Ну а государство? Оно возмущается и недоумевает от проклятых капиталистов после очередной техногенной катастрофы на ржавеющем производстве.

Любой собственник, имеющий уверенность, что это не отнимут и что правила игры не будут меняться государством на ходу, будет инвестировать в производство, отказываясь от текущих прибылей, создавая будущие рабочие места и будущие налоги для государства. Это логично, да и просто закон выживания в условиях глобальной экономики. Но, видимо, это не про нас.

В общем, не расстраивайтесь и помните, что в этой стране с сырьевыми компаниями это происходит всегда.

Новости компаний — обзоры прессы перед открытием рынка

- 25 июня 2021, 08:21

- |

Платиновая группа собрала «быков». Котировки растут на ожиданиях восстановления промышленного спроса

Металлы платиновой группы после провала на прошлой неделе уверенно восстанавливают свои позиции. Котировки платины на межбанковском рынке с начала недели выросли на 8% и достигли уровня $1,1 тыс. за унцию. Палладий подорожал на 7,7%, до $2,65 тыс. за унцию. Благодаря использованию этих металлов в автомобильной промышленности и энергетике на фоне восстановления мировой экономики спрос на них более устойчивый, чем на спекулятивные золото и серебро. По оценкам экспертов, к концу года котировки палладия могут превысить $3 тыс., а платины — $1,3 тыс. за унцию.

https://www.kommersant.ru/doc/4870054

Маркетплейсам не хватает клиентов. Брокеры и банки хотят стать операторами финансовых услуг

Профессиональные участники финансового рынка предложили ЦБ существенно изменить законодательство по профильным маркетплейсам. В частности, предлагается разрешить совмещать эту деятельность с брокерскими и банковскими услугами, убрать требование к размеру капитала и проработать вопросы идентификации клиентов. Это, по мнению игроков, создаст «открытую архитектуру продаж», в том числе для экосистем, и поддержит конкуренцию. Однако представители самих финансовых платформ отмечают, что могут вырасти риски как для клиентов, так и для финансовых организаций.

https://www.kommersant.ru/doc/4869931

Процентная вставка: в РФ могут ввести допкомиссию за переводы за рубеж

В правительстве обсуждают введение комиссии для трансграничных переводов физилиц. Это следует из протокола совещания у первого замглавы аппарата кабмина Валерия Сидоренко (есть у «Известий»). Власти ищут дополнительные источники доходов в бюджет, поэтому Минфину поручено рассмотреть вопрос о взимании комиссии до 1%. Сейчас при переводах денег ее берут платежные системы и банки — сбор может доходить до 2%, хотя средняя ставка по стране — 1%. По данным ЦБ, общий объем переводов за рубеж в 2020 году составил $40 млрд. То есть бюджет мог бы дополнительно получить порядка 30 млрд рублей.

( Читать дальше )

Индекс МБ сегодня

- 25 июня 2021, 07:46

- |

Запил продолжается.

За время отсутствия индекс удержал 3780 сходил к 3823, не прошел 3850 и потестил поддержку на 3800, которую пока удержал и снова зашел на тест 3823.

Сегодня жду опен к 3823, пройдем снова сходим к 3835 и 3850.

Нет — очередной… ый тест 3800

Среднесрочный ожидания прежние.

Удачи

vk.com/id448095944

Microsoft презентовала новую Windows 11

- 25 июня 2021, 00:41

- |

Microsoft (MSFT) провела презентацию новой операционной системы Windows 11 во время специального онлайн мероприятия. События ждали многие high-tech инвесторы. Новая ОС появилась спустя почти 6 лет после презентации Windows 10, которая является самой популярной ОС в мире с 1,3 млрд устройств, на которых она установлена. Выручка от Windows составляет примерно 10% от общей выручки Microsoft. Ключевые обновления следующие.

Windows Store позволит разработчикам приложений использовать сторонние платёжные сервисы, тем самым сохранив 100% выручки от платных подписок и иных продаж внутри приложения. Либо можно будет воспользоваться платёжным сервисом от Microsoft с комиссией 12%. Это очевидное противопоставление с популярными app stores Apple и Google, в которых комиссия может достигать 30% и нет альтернативных платёжных сервисов. Через платформу Amazon App Store на персональные компьютеры с Windows 11 можно будет установить приложения, которые разработаны для ОС Android. Но в Amazon App Store нет популярных приложений от Google.

Windows 11 предлагает доступ к Xbox Game Pass, библиотеке игр, ранее доступной только на приставке Xbox. Windows 11 включает авто HDR, позволяющую сделать картинки в играх более яркими. Для авто HDR понадобится соответствующее оборудование и игры с поддержкой этой feature.

( Читать дальше )

Lyft, Inc. - Убыток 1 кв 2021г: $427,34 млн

- 24 июня 2021, 23:46

- |

As of May 3, 2021, the number of shares of the registrant’s Class A common stock outstanding was 320,569,503 and the number of shares of the registrant’s Class B common stock outstanding was 8,802,629.

www.sec.gov/ix?doc=/Archives/edgar/data/1759509/000175950921000034/lyft-20210331.htm

Всего: 329 372 132 акций

Капитализация на 24.06.2021г: $20,349 млрд

Общий долг на 31.12.2018г: $1,479 млрд

Общий долг на 31.12.2019г: $2,837 млрд

Общий долг на 31.12.2020г: $3,003 млрд

Общий долг на 31.03.2020г: $3,137 млрд

Выручка 2018г: $2,157 млрд

Выручка 1 кв 2019г: $776,03 млн

Выручка 2019г: $3,616 млрд

Выручка 1 кв 2020г: $955,71 млн

Выручка 2020г: $2,365 млрд

Выручка 1 кв 2021г: $608,96 млн

Убыток 1 кв 2018г: $234,34 млн

Убыток 2018г: $911,34 млн

Убыток 1 кв 2019г: $1,139 млрд

Убыток 2019г: $2,602 млрд

Убыток 1 кв 2020г: $398,07 млн

Убыток 2020г: $1,753 млрд

Убыток 1 кв 2021г: $427,34 млн

investor.lyft.com/financial-information/quarterly-results

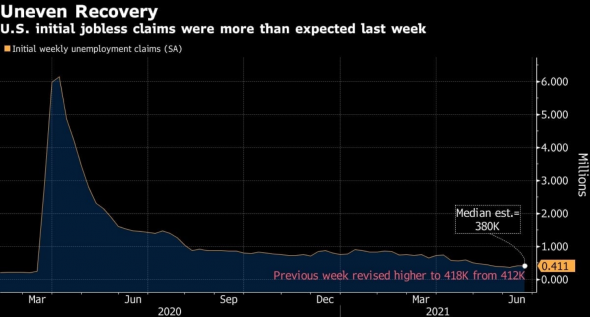

Волшебные данные по пособиям в США. Ждём рост экономики

- 24 июня 2021, 22:34

- |

Сегодня вышли данные по количеству заявок на пособия по безработице в США и данные скажем так – ХРЕНОВЫЕ. Но сейчас Евген станет феей и постарается взмахом волшебной палочки распедалить (доказать), что данные больше близки к прогнозным чем к фактическим показателям.

👉🏻Заявок 411 тысяч при прогнозе в 380 тысяч и прошлом показателе 418 тысяч. Что же пошло не так? Почему их так много? Неужели экономика США – СКАМ и замедляется? 🤷🏼♂️

Нет. Дело в том, что весёлый штат Пенсильвания поменял свою систему приёма заявок в самом начале месяца, что привело 10 июня к снижению заявок до самого низкого уровня со времён пандемии. А сейчас из-за того, что система начинает работать – данные искажаются и Пенсильвания показала сегодня огромный прирост заявок, что и привело к результатам безработицы выше прогнозов.

❗️Число повторных заявок за пособием упало до самого низкого уровня со времён пандемии.

( Читать дальше )

Русал и НЛМК могут стать основными пострадавшими от введения экспортных пошлин - Коммерсант

- 24 июня 2021, 22:02

- |

В наиболее выигрышном положении оказался Норникель, поскольку пошлины не коснулись палладия и платины.

В целом по отрасли объем изъятий превысит 160 млрд руб., или около 6% EBITDA. Хотя правительство решило ввести пошлины под лозунгом защиты внутреннего рынка, металлурги называют такое решение исключительно фискальным, сомневаясь в его эффективности и грозя негативными последствиями для инвестпрограмм компаний и позиций российского металла на мировом рынке.

Атон оценивает - пошлины могут сократить EBITDA Русала в 2021 году на 11%, тогда как в среднем потери отрасли составят 6%. Среди сталеваров сильнее всего пострадает НЛМК (8% EBITDA), в меньшей степени — ориентированный на внутренний рынок ММК. Если нынешние цены на сырье сохранятся на текущем уровне в 2022 году, а действие пошлин будет продлено, то в годовом выражении их эффект будет весьма существенным: Русал может потерять 27% EBITDA, НЛМК — 18%, Evraz — 16%.

Альфа-банк — Норникель может потерять из-за пошлин 4% EBITDA по итогам 2021 года. В секторе черной металлургии негативное влияния на EBITDA 2021 года можно оценить на уровне 5–9% в зависимости от уровня вертикальной интеграции и объемов экспорта.

В НЛМК не исключают ответных ограничительных мер других стран в отношении российского металла, что может привести к его вытеснению другими поставками, например с Украины или из Турции.

Пока пошлины одобрены только временно, до конца 2021 года, но в будущем правительство планирует разработать постоянный механизм изъятия «сверхдоходов» в металлургическом секторе. Подобная практика потенциально может затронуть и иные экспортные отрасли: так, в последние месяцы обвинения в росте цен активно предъявлялись производителям удобрений и пиломатериалов.

С металла сняли стружку – Газета Коммерсантъ № 108 (7070) от 25.06.2021 (kommersant.ru)

Deutsche Bank are back in town

- 24 июня 2021, 21:51

- |

WSJ сообщает интересную новость о Дойче банке, который хочет вернуться в неожиданно оказавшийся перспективным бизнес цифровых платежей, спустя почти десять лет после выхода из него. Deutsche Bank создает совместное предприятие с платежным гигантом США Fiserv Inc., чтобы предлагать клиентам услуги по обработке платежей. Совместное предприятие позволит бизнес-клиентам Deutsche Bank принимать платежи от клиентов, как лично, так и в цифровом формате, через платформу Fiserv под названием Clover, которая считывает данные кредитных карт, дебетовых карт и мобильных кошельков, а также регистрирует ведет функции учета для бизнеса.

( Читать дальше )

Высока вероятность продолжения восходящего движения акций Lyft - Фридом Финанс

- 24 июня 2021, 21:48

- |

Спрос на поездки в США и Канаде усилится на фоне отпускного сезона и улучшения эпидемиологической ситуации.

Lyft занимает второе место в США среди приложений для поиска, вызова и оплаты такси, уступая по объему перевозок лишь Uber. Компания предоставляет следующие сервисы: платформу для заказа такси, посуточную аренду автомобилей, аренду велосипедов и скутеров в мегаполисах. Мы полагаем, что акции Lyft имеют потенциал к росту.

В инвестиционной идее от 4 июня 2020 года мы отмечали, что Lyft демонстрировала сильные финансовые показатели до пандемии, опережая по темпам роста основного конкурента Uber. Теперь мы хотим обратить внимание инвесторов на изменение доли рынка Lyft за последний год. По данным Statista, в апреле 2020-го компания занимала около 29% рынка перевозки пассажиров легковыми такси в США, но ровно через год эта доля увеличилась до 32%. Мы положительно оцениваем фокус Lyft на рынках США и Канады. Во-первых, это дает компании больше возможностей по контролю расходов и повышает эффективность ее маркетинговых кампаний. Во-вторых, благодаря прогрессу прививочной кампании в США, спрос на поездки в настоящее время растет настолько быстро, что Lyft и Uber вынуждены искать больше водителей, чтобы не допустить чрезмерного повышения цен на услуги перевозки и сократить время ожидания такси.

Выручка компании по итогам первого квартала составила $609 млн, что оказалось лучше ожидаемых $558 млн. Убыток по скорректированной EBITDA составил всего $73 млн, что лучше прогнозируемого убытка в объеме $138 млн.

Во втором квартале текущий консенсус-прогноз предполагает рост выручки до $697 млн против $339 млн в прошлом году и $867 млн в 2019-м. Последствия пандемии все еще будут оказывать давление на показатели компании, но уже в гораздо меньшей степени, чем в последние 12 месяцев. На наш взгляд, существует высокая вероятность того, что Lyft продемонстрирует выручку выше ожиданий по итогам текущего отчетного периода на фоне активного восстановления спроса на поездки. Позитивными факторами служат: (1) частичное возвращение сотрудников компаний в офисы; (2) значительное улучшение эпидемиологической ситуации на фоне успешной прививочной кампании; (3) сезон отпусков, когда традиционно повышается спрос на посуточную аренду автомобилей. Убыток по скорректированной EBITDA ожидается на уровне $47 млн. Несмотря на небольшие убытки, финансовое положение компании является устойчивым ($2,2 млрд денежных средств и эквивалентов). Мы ожидаем, что Lyft уже по итогам этого квартала способна продемонстрировать положительный свободный денежный поток, что станет важной вехой в развитии компании, которая долгое время беспокоила инвесторов оттоком денежных средств из-за высоких расходов. Таким образом, риторика менеджмента на конференс-колле, вероятно, будет оптимистичной, основное внимание будет уделено прогнозам по дальнейшему восстановлению спроса на поездки во второй половине года.

С технической точки зрения, мы уже увидели прорыв области сопротивления на уровне около $59–60, благодаря чему акции закрепились выше 50-дневной скользящей средней. Вероятность продолжения восходящего движения является высокой.Денисламов Михаил

Целевая цена на горизонте двух месяцев – $67,5. Стоп-лосс рекомендуется поставить на уровень $55.

Фридом Финанс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал