акции рф

День, который посвящён акциям Сбера.

- 10 ноября 2022, 13:47

- |

🏦Сбербанк

День, который посвящён акциям Сбера.

Сегодняшний день насыщен инфоповодами про Сбер. Из основных моментов:

📍Сбер впервые с начала кризиса раскрыл финрезультаты;

📍«По итогам 10-ти месяцев Сбер восстановил прибыльность»;

📍Сбер не видит ограничений для выплат дивидендов в ближайшие годы;

📍«В следующий год мы войдем в нормализованном состоянии, это касается в том числе и дивидендов» — Греф.

Моя позиция по акциям Сбера уже дает +25%. Как и писал, логичной целью выступает уровень 140 руб. за акцию. Возможно, как и в предыдущие два раза, цена покажет ложный пробой выделенной трендовой линии и вернется, чтобы протестировать нижнюю границу.

Что буду делать я? Если сейчас бумага дойдет до 140 рублей, то зафиксирую часть позиции. И буду вновь добирать ниже (по 123-126 и, если дадут, ниже). Если теста 140 не будет, то просто буду ждать отметок ниже для увеличения позиции.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Последние пару торговых дней в лидерах роста золотодобытчики.

- 09 ноября 2022, 18:35

- |

Полюс Золото

Последние пару торговых дней в лидерах роста золотодобытчики. Периодически писал про Полюс Золото и от последней выделенной зоны акции уже показывают 30% рост.

Я неоднократно старался «поймать» бумаги Полюса в этом году и, с учетом всем манипуляций, позиция у меня в легком минусе.

Средняя цена: 6 737 рублей за акцию.

По технике, могу выделить локальную цель в диапазоне 7300-7800 руб. Также выделю уровни, где я планирую увеличить позицию, если предоставится возможность:~5800 и 5400 руб.

#PLZL

*Данный пост не является инвестиционной и торговой рекомендацией.

Детский мир уходит с рынка. Что инвестору делать с его акциями

- 09 ноября 2022, 12:47

- |

Детский мир планирует поэтапную трансформацию из публичного в частный бизнес. Это вызвало непонимание и даже панику среди инвесторов: две сессии подряд бумаги стремительно падали на рекордных оборотах. С 8 по 9 ноября они рухнули на 30%. Разберемся, какие перспективы у акций.

Зачем они это делают

В релизе перечислены следующие факторы в пользу делистинга, и все они сводятся к влиянию санкций:

— падение операционных показателей

— высокая доля недружественных нерезидентов

— закрытость рынка РФ для этих самых нерезидентов

Сделан вывод о том, что заблокированные акционеры не могут принимать ключевых решений, в том числе по дивидендам, а если решение и будет принято, то деньги становится невозможно вывести за пределы России, что опять же не в интересах иностранных акционеров.

Дополнительные комментарии по запросу компания оперативно пока не предоставила.

( Читать дальше )

Бумаги ВТБ выглядят интересно.

- 08 ноября 2022, 13:33

- |

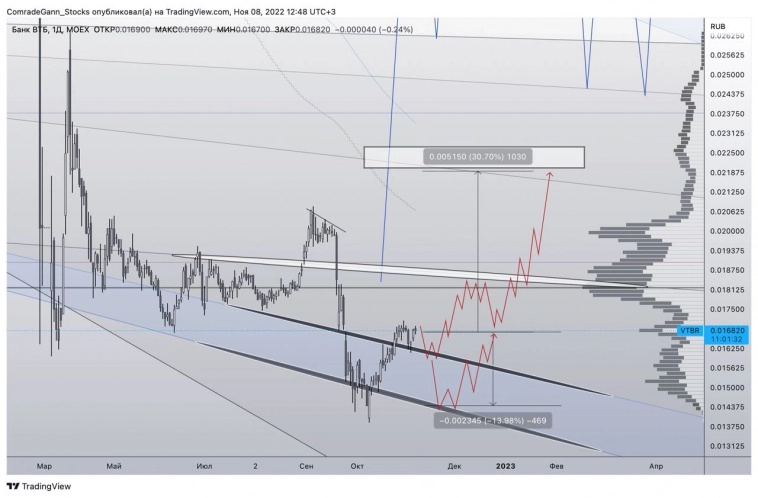

#VTBR

🏦 ВТБ

Бумаги ВТБ выглядят интересно. Вход у меня не очень удачный (~0,0177) и позиция в небольшом минусе. Я выделил черным две параллельные трендовые на графике и, пока цена выше них, есть шанс на продолжение роста.

Но хочу акцентировать внимание, что наш рынок локально перегрет и нужна коррекция. По ВТБ, к примеру, нормально будет смотреться снижение к уровню 0,016. Но есть шанс увидеть и ниже — 0,0155 и 0,0145.

*Данный пост не является инвестиционной и торговой рекомендацией.

Тг-канал t.me/ComradeGann

Как «Детский Мир» наберёт 75% голосов на ВОСА

- 07 ноября 2022, 22:09

- |

Решение о делистинге принимается в порядке, предусмотренном пунктом 3 статьи 7.2 ФЗ об АО, который сообщает нам следующее:

3. Решение о внесении в устав публичного общества изменений, исключающих указание на то, что общество является публичным, принимается одновременно с решением об обращении общества в Банк России с заявлением об освобождении его от обязанности раскрывать информацию, предусмотренную законодательством Российской Федерации о ценных бумагах, и

( Читать дальше )

Во что инвестировать сейчас? Обзор рынка акций Китая и США

- 04 ноября 2022, 16:35

- |

На рынках неспокойно. ФРС вновь подняла ставку и пообещала продолжить. Все падает. В Китае индексы еще не оправились после переизбрания Си Цзиньпина на новый срок. Россия готовится к введению потолка цен на нефть. Даже на таких тревожных новостях можно заработать. Этот тезис эксперты БКС раз за разом доказывают в YouTube-шоу «Без плохих новостей». Посмотрите очередной выпуск — и убедитесь сами.

Также в выпуске:

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на ваши вопросы (оставляйте новые в комментариях — с хэштегом #БПН);

— очередной розыгрыш призов.

Если вам понравится это видео, пожалуйста, подпишитесь на канал.

( Читать дальше )

markets report 3/11/22

- 03 ноября 2022, 09:51

- |

Всем четверг!

Главная новость за вчера, да и главная новость недели, после 2х дневного заседания ФРС ожидаемо повысила ставку на 75 б.п. и теперь она 4% годовых. Это самый высокий уровень долларовой процентной ставки с 2008 года. Для тех кому это кажется маленькой цифрой, как и доходность казначейских трежерей, напомню что это очень существенное увеличение с нулевых уровней, который были в прошлом году. Даже если считать, что на минимальном уровне процентная ставка была условно 0,25%, ТО сейчас она 4%, и это рост в 16 раз. То есть какой-нибудь компании обслуживание ее долга обходилось, к примеру, в $100k, а теперь на это уходит $1,6 млн. Поэтому долгое нахождение процентной ставки на таком высоком уровне может стать губительным для многих компаний и привести к долговому кризису. Потому что судя по заявлению Пауэлла пока ставки будет подниматься дальше, хоть он тоже считает что близится снижение темпов либо в конце этого года, либо в начале следующего. Аналитики напоминают, что в 80х в борьбе с инфляцией держали ставку на уровне 12% аж 1,5 года, с инфляцией справились, но американская экономика была доведена до тяжелой рецессии, которая сказалась и на остальном мире. Инфляционные ожидания начинают снижаться, хотя инфляция пока рекордно высокая, поэтому есть шанс, что в этот раз борьба с ней не затянется на критически долго.

( Читать дальше )

Последний пост на Smart-Lab

- 02 ноября 2022, 17:39

- |

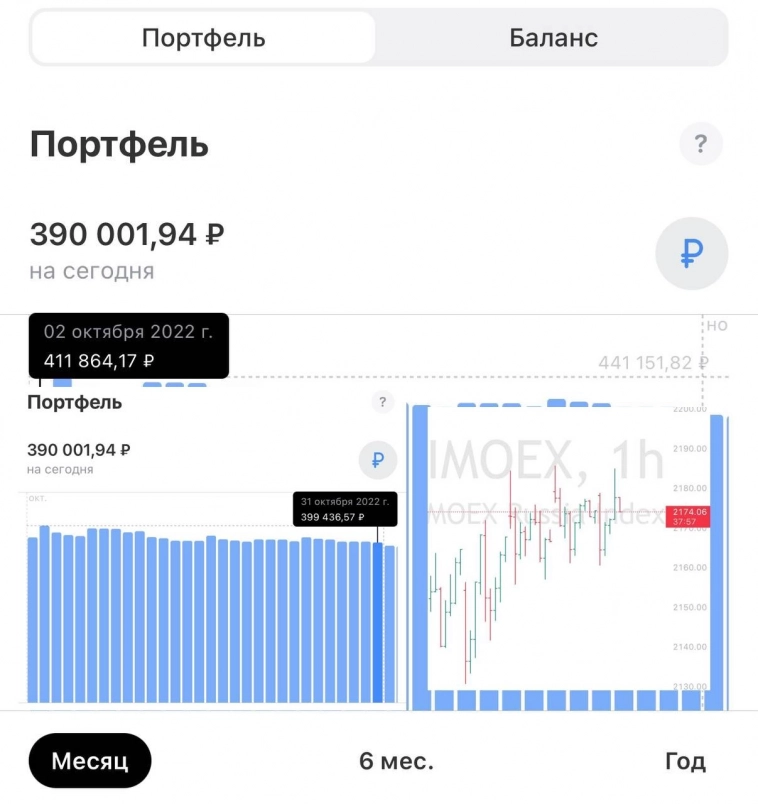

В августе под моим постом о том, что на Smart-Lab никому не интересна реальная торговля (кстати, должен отметить, что с того времени на ресурсе стало появляться больше постов про трейдинг и это здорово) @Gella и @Байкал сказали, что я простой инфоцыган и сольюсь меньше чем за квартал. Более того, @Gella сказала, что, если от меня будет непрерывная история за 3 месяца, то она лично даст мне 500к в управление. Уверен, что это были пустые слова, но хочется подвести итог и больше сюда не возвращаться.

В августе этого года я запустил алгоритм для краткосрочной торговли российскими акциями. Алгоритм изначально был написан для работы с американским рынком (акции+фьючерсы), однако, тесты показали, что алгоритм универсален как для инструментов, так и для рынков. На России выбрали 11 тикеров и запустились с первым клиентом, где баланс счета был 300.000 руб. — этот счет я и демонстрирую на всех ресурсах. За три месяца привлекли совсем небольшой капитал, люди подключаются к алгоритму чтобы потестировать, понять, что их никто не обманывает и просто увидеть, что это из себя представляет. На сегодняшний день суммарный AUM чуть больше 4 млн руб.

( Читать дальше )

Дивидендный фактор. Сколько должны стоить Газпром, Сбер и прочие

- 02 ноября 2022, 17:25

- |

Размер дивиденда сам по себе может быть готовым инструментом для оценки акции. С поправкой на доходность рынка он покажет, сколько сегодня должны стоить эти бумаги при полном отсутствии какого-либо другого позитива. Рассчитаем на примере самых ликвидных фишек.

Перевернутые дивиденды

Есть много моделей для расчета стоимость компаний, торгуемых на рынке. В реальной жизни каждая из них дает лишь фрагмент общей картины. В том числе это касается метода дисконтирования дивидендов.

Сам метод довольно древний, его применяют с середины 1950-х. И для западных рынков он отчасти устарел, поскольку все больше компаний за рубежом, особенно в IT-секторе, вместо регулярных прямых выплат в пользу акционеров предпочитает проводить разовые обратные выкупы акций.

В итоге на долю дивидендов в США приходится не более трети суммарной доходности акций. А вот в России — до двух третей, то есть размер выплат может определять стоимость акций даже больше, чем темпы роста экономики или цена на нефть. Покажем, как это можно использовать.

( Читать дальше )

Мои итоги. Октябрь 2022.

- 02 ноября 2022, 10:05

- |

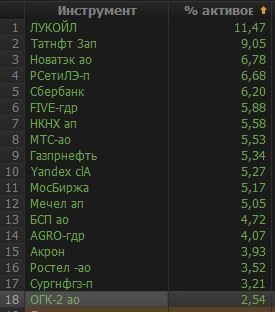

Результаты октября 2022г. торговой стратегии «рациональные инвестиции».

Позиции набирались постепенно в течение месяца по мере появления соответствующих сигналов. Интересно наблюдать как на малоликвидном рынке поступление дивидендов от крупных компаний (Газпром, Новатэк и т.д) вызывают подъём всего рынка. Реинвестирование в действии. Как автоматическое при поступлении в индексные фонды, так и в ручном режиме. Текущий состав портфеля:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал