акции рф

markets report 2/6/23

- 02 июня 2023, 09:03

- |

Всем пятница! выпуск 290

А ведь рынок трежерей оказался прав закладывая Risk ON который вчера случился на УОлл стрит от 2х основных драйверов. Увеличение госдолга должно быть официально зафиксировано до понедельника там уже финишная прямая, и количество рабочих мест выросло гораздо больше чем ожидалось, тем самым резко возросла вероятность того что ФРС на ближайшем заседании ставку поднимать не будет. Напоминаю что политика американского ЦБ и его неоконченная борьба с инфляцией пока главный фундаментальный фактор движущий американский рынок. Так же отмечу еще важный момент, даже если вы уверенны что какая-то история выдуманная и является игрой с заранее известным результатом, советую в нее играть или стоять молча в стороне. Потому что опасно противостоять толпе, а она ни одной игры не пропускает.

Индексы на этих радостях снова на локальных хаях, и сегодня будет повышенное внимание к статистике по рынку труда. Есть вероятность, что рынок сможет обновить максимумом, и тогда на следующей неделе пойти уже выше из этой зоны проторговки. Так же отмечу, что индексы хоть и пробираются наверх постепенно и осторожно, но за последнее время растущие дни сопровождаются повышенным объемами, а падающие наоборот пониженным, что по идее говорит о том, что инвесторы больше настроены идти наверх.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мои итоги инвестирования за 23,5 месяцев. Чистая прибыль 10.53%, скромная цель достигнута.

- 02 июня 2023, 07:50

- |

Итак 31.05.2023 стукнуло ровно 23,5 месяца моего инвестирования, начинал с 1000 рублей, ежемесячно закидываю около 4000 рублей (среднее пополнение, бывает больше/меньше), разбогатеть не тороплюсь, плавно иду к цели в лям на БС. Не буду лить воду, сразу к цифрам и фактам:

✅Внесено* — 138.900 руб.

✅Стоимость портфеля = 153 529.74 руб. (10.53%или 14629.74руб.)

– за месяц + 1.56%

✅Дивиденды/купоны*: 15547.29руб. = 11.19%

❌Комиссия за сделки*- 10253,61 руб. = -7.38%

❌Налоги* (на доход, дивиденды/купоны РФ, дивиденды иностранных компаний) + плата за тариф (Тинькофф 1450р.), перенос позиции = -5725,84 руб. = -4.12%

*за все время инвестирования

**процент считаю от общей внесенной суммы

( Читать дальше )

Мои итоги. Май 2023.

- 01 июня 2023, 16:09

- |

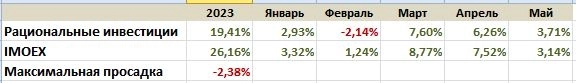

Результаты мая 2023г. торговой стратегии «рациональные инвестиции».

Фактический результат немного выше, т.к. стратегия на счете ИИС, по которому дивиденды зачисляются на другой, обычный счет. Соответственно, поступления от Новатека и Сбербанка в результате стратегии не учитывались. Если кому-то интересен текущий состав:

( Читать дальше )

markets report 1/6/23

- 01 июня 2023, 10:17

- |

Всем 1й день лета! Выпуск 289

Российский фондовый рынок слегка удивляет своей стокойстью или пофигизмом, это кому как больше нравится. На него по идее должна была снова ворваться геополитика вместе с прилетевшими в столицу дронами. Однако быстрый откуп индексов, и укрепление назад улетевшего чуть наверх рубля говорят об обратном. По итогам дня конечно был зафиксирован минус в индексах, но он можно сказать номинальный. Наш фондовый рынок эта мягко говоря тревожная ситуация реально похоже не тревожит, и на второй день индексы снова подрастают, а USDrub конечно ослаб, но есть мнение что уже собирается либо тут закрепляться либо крепнуть назад. И кстати хочу вручить премию «нервы канаты 2023», 3 девушкам, которые не проснулись от того, что к ним на балкон попал дрон. В трейдинге такое спокойствие пригодилось бы.

Кроме прочего на нашем рынке снова встрепенулся KMAZ, вроде как гендир сказал, что высока вероятность выплаты дивидендов, но они не ожидаются какими-то космическими, а наоборот типа меньше % по доходности.

( Читать дальше )

Фундаментальный анализ компании Сбер

- 01 июня 2023, 09:12

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это. Отдельное спасибо тем, кто сможет рассказать о причинах просадки операционных показателей в 2021 году, так как мне ответа на этот вопрос найти не удалось.

Ссылка на файл с анализом:

disk.yandex.ru/i/vb0vx5b_-H1ZzQ

Анализ рынка. Прогноз курса Доллара. СБЕР. Газпром. Северсталь. НЛМК. В Июне все решится...

- 31 мая 2023, 16:35

- |

Подписывайтесь, что бы не пропускать видео

С Вас Лайк и Комментарий под видео👍

🇷🇺Рынок РФ: что нас ждёт 31 Мая 2023 г.

- 31 мая 2023, 09:08

- |

IMOEX: -1,22% $=81.15

🕯Что нового?

Рынок акций РФ откатился ниже 2700п по индексу МосБиржи из-за падения нефти и роста геополитических рисков. Риски геополитики не снижаются, об этом мы часто говорим в обзорах на Ютюб и телеграм. Помните о рисках. Рынок акций РФ днем во вторник попытался развить восходящее движение, обновив годовой максимум по индексу МосБиржи, но ближе к вечеру инвесторы начали фиксировать прибыль по мере усиления ценового снижения в нефти. Доллар США и евро выросли на Московской бирже по итогам торгов вторника; рубль подешевел к бивалютной корзине на фоне сильно упавшей нефти.

Нефть ускорила падение, Brent — ниже $74 за баррель. Цены на нефть ускорили падение вечером во вторник на опасениях из-за потолка американского госдолга и вероятного снижения спроса.

Фондовые индексы крупнейших стран Западной Европы завершили торговую сессию во вторник снижением на фоне неопределенности в отношении потолка госдолга США.

НОВАТЭК планирует построить в Мурманской области СПГ-завод мощностью 20.4 млн тонн. Это больше Ямал СПГ — ключевого проекта Новатэка.

( Читать дальше )

Еженедельный обзор инвестидей 29 мая - 2 июня 2023

- 30 мая 2023, 14:29

- |

По нашим идеям, самая главная новость вышла по Самолету. Совет директоров, видя сильную недооценку акций (с чем мы согласны), решил вместо выплаты дивидендов потратить 10 млрд. рублей на обратный выкуп акций. Учитывая невысокий free-float бумаг Самолета, байбэк может, по нашему мнению, легко удвоить цену акций. Поэтому надеемся, что акции наконец-то сдвинуться с мертвой точки, в которой они уже находятся год.

По остальным идеям отметим общий подъем цен, вызванный приходом дивидендов на рынок, о чем мы писали выше.

( Читать дальше )

🇷🇺Рынок РФ: что нас ждёт 30 Мая 2023 г.

- 30 мая 2023, 09:58

- |

IMOEX: +1,86% $=80.8

Рынок акций РФ начал неделю с уверенного роста на фоне корпоративных новостей и улучшения внешней фондовой конъюнктуры после известий о достижении в США окончательного соглашения по потолку госдолга страны. Индекс МосБиржи в очередной раз обновил максимум с начала апреля 2022 года. Рубль к концу торгов понедельника усилил темпы падения к доллару и евро на фоне завершения налоговых выплат мая. Цены на нефть продолжают снижаться вечером в понедельник на фоне опасений в отношении спроса. А Рынки акций Западной Европы завершили торги понедельника в минусе.

Нерезиденты сократили инвестиции в ОФЗ в апреле на 17 млрд руб., их доля снизилась до 9,3% — ЦБ РФ

В то же время объем рынка ОФЗ в апреле вырос на 237 млрд рублей, или на 1,3%, до 18,693 трлн рублей.

Доля нерезидентов в ОФЗ в апреле снизилась до 9,3% с 9,5%. Значение этого показателя на 1 мая стало минимальным с 1 августа 2012 года, когда доля нерезидентов составляла 9,1%. Говорили об этом в прошлом обзоре на YouTube, деньги приходят на рынок инвестировать будем в свою страну, хороший сигнал для рынка.

( Читать дальше )

VKCO

- 29 мая 2023, 23:01

- |

Нравится VKCO

Бумага растет 3ю неделю к ряду и, в отличии от резкого роста, который случился после возобновления торгов в марте 22го, текущий рост выглядит более уверенным, а тот, как видно на графике, был полностью обнулен за пару месяцев.

почему long VKCO выглядит хорошей идеей?

технически: бумага как надо (с ретестом) наконец пробила долгое сопротивление на уровне ₽500 и таким образом из формации сужающегося треугольника акция вышла вверх. По технике движение скорей всего продолжится в заданном направлении. То есть бумага с большой вероятностью вышла из длительного сужающегося боковика и начала UP trend.

фундаментально: отчет за 22 год был крайне успешный, компания показывает прибыль и растущие финансовые показатели, а значит, если цена акции при этом сильно не растёт, то потом она будет “догонять” подорожавшую ценность бизнеса. VK, судя по всему, будет поддерживаться государством в качестве импортозамещения убежавших social media. В моменте ежедневная аудитория VK уже превышает ютюб с телегой вместе взятые, это ли не достижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал