акции Сша

Торговля Американскими Акциями на NYSE и Nasdaq

- 15 марта 2024, 14:01

- |

Я новичок здесь. Это моё первое сообщение. Если отправляю не туда — то извиняюсь (подскажите куда следуюет)

Вопрос такой. ГДЕ и КАК можно получить доступ к торговле Американскими Акциями? Я имею в виду полному списку акций, торгуемых на Найсе и Насдаке, а не «избранным» бумагам типа Apple, Google, Tesla и так далее.

Интересуют брокеры и платформы для торговли с полным (необходимым) функционалом.

Стиль торговли — интрадей. Торговля пробоев, ЛП. Логика входа по фигурам тех. анализа (треагольник и уровни) и понимание VSA. Возможно возьму что-то из скальпинга… Но это не точно.

Зарегался в Фридом Финанс (казахстанский брокер) — акции все есть. Функционал — для инвестора.

Поэтому прошу помочь знающих и торгующих людей.

- комментировать

- 348

- Комментарии ( 5 )

Apple приобрела канадский стартап DarwinAI

- 15 марта 2024, 11:40

- |

Apple приобретает канадский стартап DarwinAI на фоне ускорения гонки вооружений в области искусственного интеллекта.

DarwinAI — с 2020 года работал с:

— концерн Audi,

— Intel ( INTC ),

— Nvidia ( NVDA ),

— Honeywell ( HON )

— Lockheed Martin ( LMT )

✅Ожидаемая доходность: 4%

💵Потенциальная прибыль: $700

Продолжение

markets report 15/3/24

- 15 марта 2024, 09:46

- |

Всем солнечная пятница! Выпуск 363

Самой яркой новостью на нашем рынке вчера стала возможная интеграция ROSB в ТCS групп, то есть, по сути, объединение 2х банков в одну финансовую группу. Однако пока считается, что акции сохранятся и будут торговаться отдельно. Получается материнский в такой ситуации TCSG никак не отреагировал на происходящее, потому что он еще не торгуется в связи с процедурой переезда домой. Но уже известно, что торги продолжатся 18 марта, то есть в ближайший понедельник. Ранее ожидался немалый гэп вниз, связанный с навесом продаж нежелающих переезжать, но в связи с последними новостями просадка ожидается небольшой, даже не смотря, на то, что группа собирается провести допэмиссию на покупку акций ROSB. TCSG сейчас стоит на локально неплохой поддержке, не думаю, что просадка будет сильной, если вообще будет. Таргеты у аналитиков немного отличаются, но все согласны, что акция прибавит и не слабо. Минимальный таргет находится выше 4000р, я считаю, что в течении года TCSG вполне может и удвоиться.

( Читать дальше )

Ark Invest Кэти Вуд продает акции Nvidia и покупает акции искусственного интеллекта (ИИ)

- 13 марта 2024, 19:52

- |

Кэти Вуд — генеральный директор и главный инвестиционный директор Ark Invest, компании по управлению активами, специализирующейся на прорывных инновациях. Вуд и ее команда управляют несколькими тематическими индексными фондами, которые предлагают доступ к таким технологиям, как искусственный интеллект (ИИ).

Ark продавала свои позиции в Nvidia в течение февраля, продажи продолжились и в марте. Это может показаться читателям странным, учитывая, что чипы Nvidia являются золотым стандартом в инфраструктуре искусственного интеллекта. Но акции Nvidia за последний год выросли на 260%, так что, похоже, Ark фиксирует прибыль и реинвестирует капитал в другие компании, занимающиеся искусственным интеллектом.

Например, Вуд и ее команда покупали акции Tesla (NASDAQ: TSLA) в марте. Вот что инвесторы должны знать о производителе электромобилей.

Tesla по-прежнему остается лидером рынка аккумуляторных электромобилей.

Tesla сообщила о разочаровывающих финансовых результатах за четвертый квартал.

( Читать дальше )

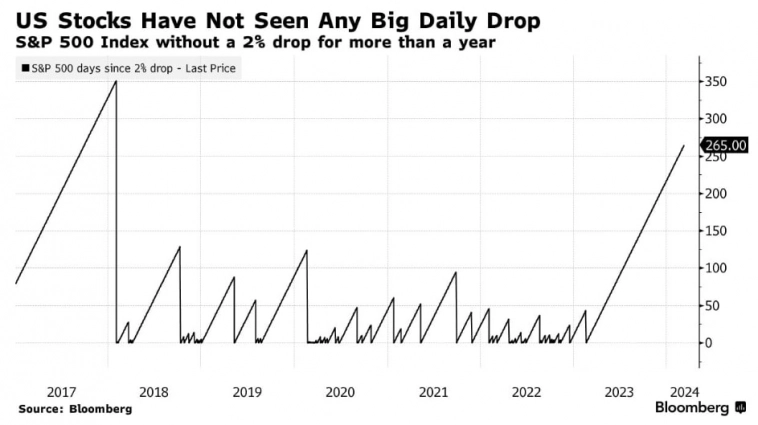

Как долго будет продолжаться рост?

- 13 марта 2024, 16:05

- |

S&P 500 не падал более чем на -2% за день уже больше года.

bloomberg.com

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Хаос в Boeing ударил по Southwest Air, акции упали сильнее всего со времен COVID

- 13 марта 2024, 15:53

- |

Boeing сообщил авиакомпании, базирующейся в Далласе, что в этом году ожидается поставка только 46 моделей Max по сравнению с 79: «Компания Boeing сообщила, что в 2024 году ожидается поставка 46 самолетов 737-8 (»-8"), что меньше предыдущего прогноза компании в 79 самолетов 737 MAX, который включал 58 самолетов "-8".

( Читать дальше )

Актуальные инвестидеи: покупка акций «Полюса» и Ciena

- 13 марта 2024, 15:47

- |

«Полюс»

Тикер |

PLZL |

Идея |

Long |

Срок идеи |

4-6 недель |

Цель |

14 900 руб. |

Потенциал идеи |

27,9% |

Объем входа |

5% |

Стоп-приказ |

10 590 руб. |

💼 К фундаментальным факторам роста можно отнести увеличение средней расчетной цены реализации и рентабельность собственного капитала бизнеса, которая кратно выше безрисковой ставки.

📈 Котировки преодолели уровень сопротивления февраля 2024 года на дневном тайм-фрейме. При объеме позиции 5% и выставлении стоп-заявки на уровне 10 590 руб. риск на портфель составит 0,45%. Соотношение прибыль/риск 3,07.

Ciena Corporation

Тикер |

CIEN |

Идея |

Long |

Срок идеи |

2-4 недели |

Цель |

$60,49 |

Потенциал идеи |

17,4% |

Объем входа |

10% |

Стоп-приказ |

$49,69 |

👨💻 Ciena Corporation сохраняет за собой лидерство в отрасли, на несколько лет опережая своих конкурентов по уровню технологий. В 2023 году Ciena, первая в мире, представила решение, поддерживающее скорость передачи данных до 1,6 Тбит/с. Поставки технологии начнутся уже в первой половине 2024 года.

( Читать дальше )

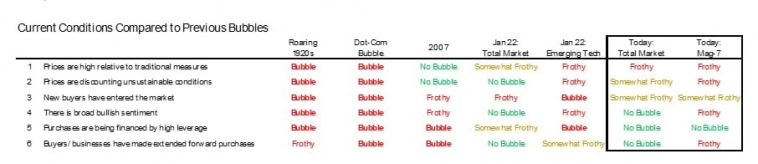

Пузырь доткомов VS Бум ИИ. Статья Рэя Далио.

- 13 марта 2024, 11:16

- |

Интересная статья вышла недавно у Рэя Далио тут.

Там он задается вопросом, надулся ли сейчас пузырь в акциях США. И, так как я сейчас читаю его книгу, в которой, в том числе, речь идёт о пузырях, мне было интересно почитать.

У меня тоже возникало такое подозрение, но интуитивно я отвечал на этот вопрос: нет, это ещё не пузырь.

Рэй Далио также отвечает, что пока пузыря нет. Хотя акции и несколько дороги. Его подход прост и логичен: он смотрит на совокупность метрик, и сравнивает их со теми значениями, которые имели акции во время предыдущих пузырей.

Есть некоторые признаки «пузырьковости» в акциях M7, но в целом, на макро-уровне, пузыря пока нет.

Что я выделил для себя лично в этой статье? Прежде всего, мне интересна его методика. Меня меньше интересуют конкретные ответы на вопросы, но больше — КАК человек приходит к умозаключениям.

1. Он оценивает совокупность метрик.

2. Из этой совокупности он получает сводный индекс.

3. Он опирается на историю.

Рынок США сейчас закладывает в цены то, что ИИ сильно повысит продуктивность. Окажется ли это правдой? Думаю, в значительной степени да.

( Читать дальше )

markets report 13/3/24

- 13 марта 2024, 08:26

- |

Всем солнечная среда! Выпуск 362

Наш любимый и родной российский фондовый рынок постепенно раскачивается и начинает демонстрировать более яркие движения, пока без каких-либо отдельных резких новостей, но похоже уже постепенно готовясь к президентским выборам. Наша валюта, совсем немного не дойдя до знакового уровня в 90 рублей против доллара, вчера продемонстрировала достаточно резкий отскок, за одну сессию подойдя почти сразу к 92 рублям. Возможно движение продолжится и на этом запале курс сможет приблизится к 94 на этой неделе. Повышенная волатильность с большой вероятностью продолжится, ибо рубль всегда нервничает в преддверии крупных событий, а выборы президента как раз такое.

Индекс RTS как водиться на это ответил небольшим снижением, тем более по учебнику как раз нужно откатиться слегка от тройной вершины, даже если индекс намерен дальше к росту вернуться. Не думаю, что тут будет что-то криминальное. iMOEX же по-прежнему любит ослабление рубля, поэтому совсем маленькими темпами рост продолжил, но это фактически закрепление у нового максимума, который вообще минимально отличается от предыдущего. Кажется, что индекс будет удерживать зону НАД 3300 пунктов в ближайшее время.

( Читать дальше )

❓Пора ли покупать подешевевший финансовый сектор?

- 12 марта 2024, 21:06

- |

🏦 Компании финансового сектора в США, особенно банки, сильно пострадали от кризиса в коммерческой недвижимости и венчурной индустрии. Bank of America, Morgan Stanley, City Group, JP Morgan и другие гиганты показали в основном негативные отчеты в последнем квартале.

📉 Как итог — акции банковского сектора до сих пор не преодолели максимумы 2021 года. Проблемы отдельных банков вроде #NYCB еще больше негативят сектор, особенно компании средней и малой капитализации. Добивает все сохраняющаяся жесткая денежно-кредитная политика ФРС.

Однако похоже, ситуация начинает меняться. Тот же New York Community Bancorp сумел найти необходимый капитал ($1 млрд.) и избежать банкротства и акции компании отскочили от минимумов, а бумаги JP Morgan и вовсе преодолели исторический максимум.

⚠️ Если ФРС все же начнет смягчать монетарную политику, а нового негативного фона не случится, акции финансового сектора в США могут начать бычий тренд в краткосрочной и среднесрочной перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал