авторынок РФ

Авторынок в России может восстановиться до уровня 2024 г. уже в 2026-м, но до пиков десятилетней давности пока далеко. Ключевыми драйверами аналитики называют смягчение ДКП и отложенный спрос — Ъ

- 17 июня 2025, 07:46

- |

По прогнозу компании «Технологии Доверия» (экс-PwC), продажи новых легковых автомобилей в России могут вновь достичь 1,57 млн штук уже в 2026 году, то есть вернуться к уровню 2024 года. Ключевыми драйверами восстановительного роста аналитики называют смягчение денежно-кредитной политики и отложенный спрос.

Варианты развития:

Базовый сценарий — восстановление в 2026 году до 1,57 млн машин.

Стабилизирующий — рост до 1,64 млн при снижении ключевой ставки и росте ассортимента.

Пессимистичный — только 1,36 млн, если останется высокая ставка и ослабнет рубль.

Эксперты сходятся, что ключевая ставка ЦБ должна быть не выше 17–18%, а для активного роста кредитов и лизинга — даже 12–14%, как в 2023 году. При этом долгосрочный ориентир в 2 млн автомобилей к 2030 году остается реалистичным.

Китайские бренды, такие как Chery, активно расширяют локальное производство и могут войти в топ-10 автопарка уже в ближайшие 2–3 года. Пока же в десятке лидеров остаются Lada, Toyota, Hyundai и другие ушедшие бренды.

( Читать дальше )

- комментировать

- 193

- Комментарии ( 0 )

Продажи новых легковых авто в России в мае составили 91,22 тыс. штук, что на 10,7% ниже м/м и на 28,3% меньше г/г. С начала года рынок просел на 26% г/г, до 440,3 тыс. машин — Автостат — Ъ

- 04 июня 2025, 08:17

- |

После кратковременного роста в апреле, в мае продажи новых легковых автомобилей в России сократились на 10,7% по сравнению с предыдущим месяцем — до 91,2 тыс. штук, сообщает «Автостат». В годовом выражении спад составил 28,3%. Причины — майские праздники, высокий уровень ставок и ограниченный платежеспособный спрос.

С начала года рынок просел на 26%, до 440,3 тыс. машин. Лидерами остаются Lada (–10,3%), Haval (–17,8%) и Chery (–10%). Самыми продаваемыми моделями стали Lada Granta, Lada Vesta и Haval Jolion.

Дилеры отмечают, что рынок поддерживают скидки и акции, особенно в массовом и китайском сегменте, однако прямые дисконты постепенно заменяются альтернативными форматами стимулов. Запасы автомобилей на складах остаются высокими — примерно 500 тыс. штук, или 6–7 месяцев продаж, что провоцирует дополнительные скидки.

Ожидается, что июнь будет стабильным за счёт юрлиц и крепкого рубля, но в целом рынок остаётся перегрет предложением: у одних брендов запасы на 10 месяцев вперёд, у других уже формируется дефицит отдельных моделей.

( Читать дальше )

Автодилеры просят ФАС запретить производителям и дистрибьюторам продавать автомобили напрямую потребителям, включая онлайн-каналы — Ведомости

- 02 июня 2025, 07:18

- |

Ассоциация «Российские автодилеры» (РоАД) направила в ФАС предложение запретить производителям и дистрибьюторам продавать автомобили напрямую потребителям, включая онлайн-каналы. Это обращение направлено в контексте подготовки Национального плана по развитию конкуренции на 2026–2030 годы, где предполагается, что к 2026 году не менее 5% продаж автомобилей должно приходиться на онлайн-каналы.

Дилеры аргументируют свою позицию защитой прав потребителей, сохранением конкуренции и наличием у них необходимой сервисной инфраструктуры. В то же время они опасаются ущемления своих интересов: навязывания невыгодных условий, поставок неликвидных моделей и перехода к агентской модели, при которой дилеры теряют контроль над ценообразованием.

Фактов полноценной прямой продажи авто от производителя покупателю на российском рынке пока не зафиксировано. Даже Great Wall Motor, реализующая модели через своё приложение, оформляет передачу автомобиля через дилеров. То же касается онлайн-продаж «АвтоВАЗа», Ozon, Wildberries, ВТБ и других: машины продаются онлайн, но выдаются и обслуживаются через традиционные дилерские сети.

( Читать дальше )

Продажи новых автомобилей в России в первую неделю апреля выросли на 16% м/м, но высокого спроса пока не наблюдается из-за сохраняющихся высоких ставок по автокредитам – Ъ

- 08 апреля 2025, 07:31

- |

Первая неделя апреля принесла умеренное оживление российскому авторынку: продажи новых легковых автомобилей выросли на 16% по сравнению с последней неделей марта и достигли 24,4 тыс. машин. По мнению аналитиков, рынок начал медленно восстанавливаться, но высокого спроса пока не наблюдается из-за сохраняющихся высоких ставок по автокредитам.

Стимулом для спроса стали активные скидки от дилеров и импортеров на фоне затоваривания. Прогнозы на апрель колеблются: эксперты ожидают от 82 до 87 тыс. проданных автомобилей, тогда как в марте было реализовано 79,8 тыс. машин. Однако длинные майские праздники, дачный сезон и на один день короче календарь месяца могут нивелировать рост первой недели.

Аналогичная динамика наблюдается и в сегменте легких коммерческих автомобилей: рост составил 20% (2 тыс. машин), в грузовом сегменте — лишь 4%. Однако спрос на грузовики остается слабым из-за избытка техники и изъятий от лизингодателей.

Участники рынка едины во мнении: устойчивый рост продаж возможен только при снижении ключевой ставки. По мере распродажи складских запасов и окончания акционных программ цены на авто начнут расти, что может снова охладить спрос.

( Читать дальше )

Основные причины падения продаж легковых авто в I кв 2025 — высокая ключевая ставка, ужесточение условий кредитования и ожидания покупателей относительно возвращения на рынок ушедших брендов

- 04 апреля 2025, 08:29

- |

В первом квартале 2025 года в России было продано 244 988 новых легковых автомобилей, что на 26% меньше, чем годом ранее. В марте падение оказалось еще сильнее — 46% в годовом выражении (79 127 авто). Основные причины снижения продаж — высокая ключевая ставка, ужесточение условий кредитования и ожидания покупателей относительно возвращения на рынок ушедших брендов.

Продажи Lada в марте сократились на 33% (28 699 шт.), а за квартал — на 17% (76 217 шт.). В целом рынок новых легковых и легких коммерческих автомобилей (LCV) упал на 26% до 254 069 машин. Влияние оказал и завезенный в 2024 году большой запас автомобилей иностранных брендов, что привело к демпингу цен.

Ряд китайских марок предложил скидки до 100 000 руб. для поддержки спроса, а средние цены снизились на 4%. Однако высокая ставка ЦБ делает автокредитование менее доступным. Эксперты ожидают оживления рынка во втором полугодии при снижении ключевой ставки и стабилизации курса рубля.

Источник: www.vedomosti.ru/auto/articles/2025/04/04/1102289-prodazhi-novih-legkovih-avtomobilei-snizilis?from=newsline_south

( Читать дальше )

Сезонного роста спроса на новые авто в первой половине марта в этом году не произошло, вопреки надеждам дилеров. В годовом выражении рынок может просесть на 40% – Ъ

- 20 марта 2025, 07:00

- |

Первая половина марта 2025 года не оправдала надежд автодилеров — сезонного роста спроса не произошло. По данным «Автостата», продажи новых автомобилей в первой половине месяца составили чуть более 40 тысяч штук, а к концу марта прогнозируется около 80–85 тысяч. Это на 2,6% выше слабого февраля, но примерно на 10% ниже января. В годовом выражении рынок может просесть на 40%.

Эксперты объясняют ситуацию несколькими факторами. Во-первых, высокая ключевая ставка побуждает граждан копить деньги на депозитах, а не тратить их. Во-вторых, покупатели ждут дальнейшего укрепления рубля и возможного снижения цен. Также ходят слухи о возвращении некоторых зарубежных брендов, что дополнительно сдерживает спрос.

Дилеры отмечают снижение продаж в марте примерно на 15% по сравнению с февралем. В последние дни месяца ситуация начала стабилизироваться, но говорить о полноценном восстановлении пока рано.

Несмотря на текущий спад, аналитики ожидают отложенный спрос, который может проявиться летом. Дополнительный стимул для роста могут дать скидки и программы поддержки от дилеров и импортеров.

( Читать дальше )

Автодилеры просят государство о льготных кредитах на фоне падения продаж на 25% в феврале 2025 года – Ведомости

- 13 марта 2025, 08:48

- |

Ассоциация «Российские автомобильные дилеры» (РоАД) направила правительству просьбу о поддержке в условиях падения продаж на 25% в феврале 2025 года. Дилеры предлагают ввести льготное кредитование с максимальной ставкой 10% как для бизнеса, так и для покупателей.

В 2025 году рынок новых авто может сократиться до 1–1,2 млн машин, что приведет к убыткам трети дилеров и потере 150 000 рабочих мест. РоАД оценивает негативный эффект для экономики в 5 трлн руб., а недополученные налоговые поступления — в 1 трлн руб.

Сейчас дилеры работают с минимальной прибылью или в убыток, рассчитывая на бонусы от производителей. Кредиты по текущей ключевой ставке 21% они считают неподъемными.

Эксперты сомневаются в реализации этих мер. Государство уже выделило 36 млрд руб. на льготное автокредитование и 27 млрд руб. на лизинг, но возможно расширение поддержки в ближайшие месяцы.

( Читать дальше )

К концу 2024 года на складах российских дилеров накопилось более 350 тыс. китайских авто. Стоков хватит минимум до апреля, при этом снижать цены на свою продукцию производители вряд ли будут – Ъ

- 26 декабря 2024, 08:00

- |

К концу 2024 года на складах российских дилеров накопилось более 350 тыс. китайских автомобилей, что значительно превышает уровень прошлого года (175 тыс.). Избыток связан с завышенными планами поставок и охлаждением спроса из-за повышения ключевой ставки ЦБ.

Основные причины затоваривания:

- Увеличение поставок перед ростом утильсбора.

- Снижение покупательской активности с ноября, несмотря на рекордные продажи в сентябре-октябре.

- Логистическая инерция, не позволившая оперативно сократить объемы импорта.

Прогнозы экспертов:

- Снижения цен на автомобили ожидать не стоит, даже с учетом высоких затрат на содержание складов. Большие скидки возможны только на модели прошлого года.

- Цены на новые китайские машины в 2025 году могут вырасти в среднем на 10%.

- Накопленных запасов хватит минимум до апреля, а снижение импорта не изменит общей тенденции.

В январе-феврале 2025 года продажи новых легковых автомобилей, по прогнозам, составят менее 100 тыс. штук, что указывает на продолжение охлаждения рынка.

( Читать дальше )

Продажи новых легковых авто в ноябре упали на 28,8% м/м, но выросли на 11,1% г/г. Эксперты ожидают роста продаж в декабре за счет скидок от импортеров и активности корпоративных клиентов – Ъ

- 04 декабря 2024, 08:27

- |

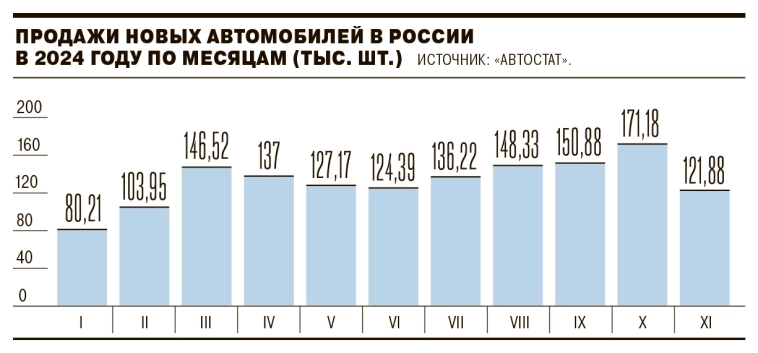

В ноябре 2024 года в России продано 121,88 тыс. новых легковых автомобилей, что на 28,8% меньше октября. Это один из самых слабых месяцев года — ниже продажи были только в январе и феврале. Однако в годовом выражении рынок вырос на 11,1%.

Падение связывают с вымыванием спроса в сентябре и октябре на фоне ожиданий роста цен и высокой ключевой ставки ЦБ, что снизило доступность кредитов. Несмотря на это, декабрь обещает быть более успешным благодаря скидкам от импортеров, активности корпоративных клиентов и стремлению граждан приобрести авто до индексации утилизационного сбора. Ожидается рост продаж на 5–10%.

Лидером рынка остается Lada, занявшая 31% с объемом продаж 37,85 тыс. штук (+15,9% год к году). Среди иномарок первое место у Haval (15,43 тыс. штук, +7,1%), за ним Chery (11,06 тыс., –2,2%). Белорусский бренд Belgee показал лучший рост, увеличив продажи почти в 13 раз.

Самыми продаваемыми моделями остаются Lada Granta, Lada Vesta и Haval Jolion.

Источник: www.kommersant.ru/doc/7345836?from=doc_lk

( Читать дальше )

Автоэлектроника для КАМАЗа подорожала в 4 раза с 2021г., тогда как сами автомобили только на 40% - гендиректор Когогин

- 31 мая 2024, 12:55

- |

Стоимость поставок российским автопроизводителям автоэлектроники отечественного производства взлетела в четыре раза с докризисного 2021 года, в то время как цены на сами автомобили были повышены лишь на 40%, заявил гендиректор ПАО «КАМАЗ» Сергей Когогин.

«Пример автоэлектроники — это очень хороший пример с точки зрения плановых действий. Но для нас, автопроизводителей, сегодня — это очень болевая точка. Вот эти два товарища слева сидят — они рассказывают всему миру о том, как у нас дорого стало по автокомпонентам. А если сравнить цены, по которым они нам поставляли продукцию в 2021 году и сегодня, то разница в 4 раза. Вот мы с Максимом Юрьевичем (Соколовым, главой „АвтоВАЗа“ — ИФ) сейчас обменялись (мнениями — ИФ). Вот автомобиль подорожал на 40%. Это компания (НПП Итэлма — ИФ), которая получает сегодня сверхдоходы и паразитирует на проблемах», — заявил Когогин на выездных парламентских слушаний Совета Федерации по автопрому..

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал