Юнисервис капитал

Франшиза «Грузовичкоф» — единственная в своем роде

- 13 сентября 2023, 07:35

- |

На сегодняшний день на российском рынке ООО «Круиз» — это единственная логистическая компания, имеющая собственный франчайзинговый проект. Франчайзи-партнеры эмитента работают в 36 крупных городах России и 10 городах за рубежом.

Проект стартовал в 2016 году. Сегодня он успешно развивается на территории России, Беларуси, Казахстана, Узбекистана и Таджикистана.

Привлекательность проекта очевидна — новые партнеры сервиса получают готовый бизнес с полностью автоматизированными операционными процессами, доступ к обучающим программам сервиса и уникальному программному обеспечению (ПО), адаптированному под потребности бизнеса грузовых перевозок.

К услугам франчайзи собственный колл-центр и телефония. Большинство рисков ООО «Круиз» берет на себя, оказывая партнерам комплексную поддержку на каждом из этапов развития.

Также, приобретая франшизу, потенциальный партнер получает возможность работать с крупными партнерами «Грузовичкоф», среди которых «Метро», «Детский Мир», «М. Видео», «Леруа Мерлен», «Газпром», «Лукойл», «Сбербанк» и другие.

( Читать дальше )

- комментировать

- 268

- Комментарии ( 0 )

Чистая прибыль НЗРМ по итогам 6 месяцев 2023 года увеличилась на 75,7% к АППГ

- 12 сентября 2023, 12:29

- |

Эмитент завершает первое полугодие 2023 года, ощутимо увеличив чистую прибыль и EBITDA LTM относительно аналогичного периода прошлого года. Подробнее об итогах деятельности завода — в нашем аналитическом обзоре.

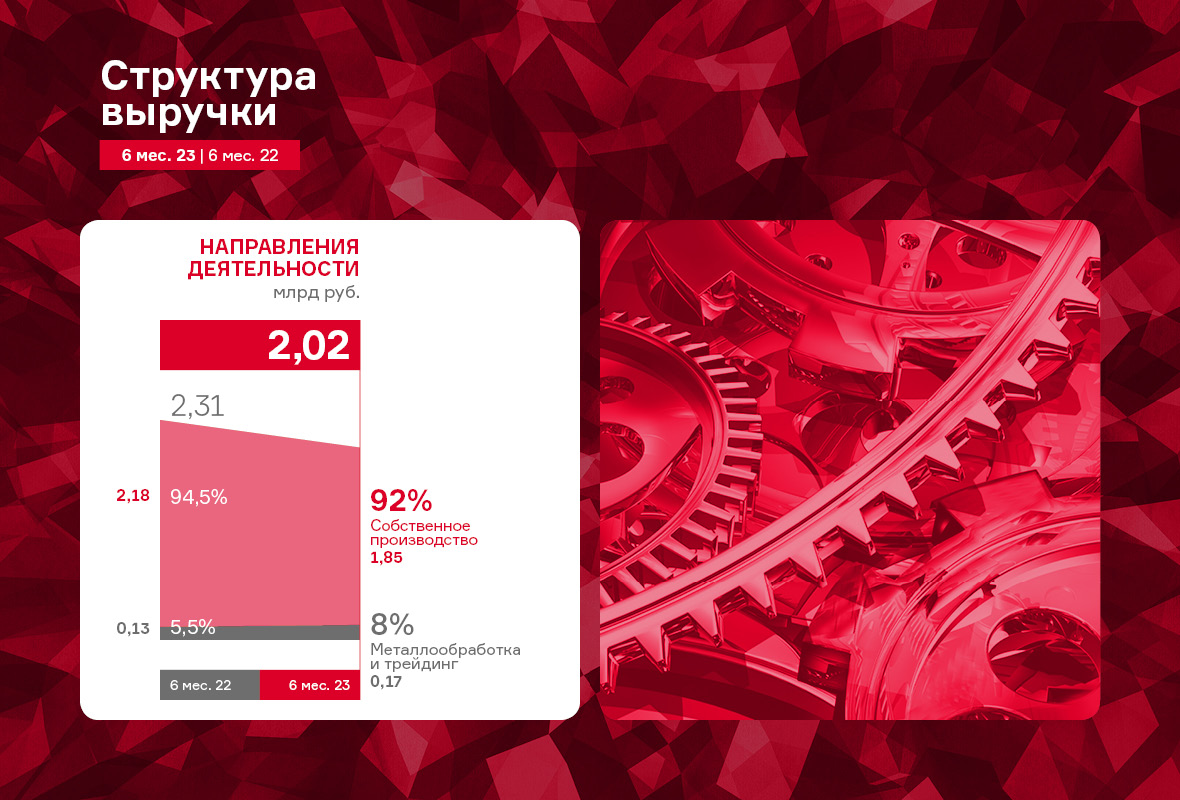

Напомним, что сегодня деятельность ООО «НЗРМ» можно разделить на три основных направления — собственное производство продукции, услуги по металлообработке и металлотрейдинг (оптовая купля и продажа листового металлопроката). На 30.06.2023 г. львиную долю в выручке завода (91,6%) занимает собственное производство, на металлообработку и трейдинг приходится по 5,7% и 2,7%, соответственно. Причины формирования подобной структуры выручки — стабильный спрос со стороны горнодобывающей, машиностроительной, энергетической и прочих отраслей.

Выручка по итогам первого полугодия 2023 г. составила 2 015,8 млн руб., сократив свое значение на 12,7% относительно АППГ. Снижение показателя напрямую связано с падением цен на металл, которые в первом полугодии 2022 года были существенно выше значений 6 месяцев 2023 года. Данный фактор также повлиял и на себестоимость, которая снизилась на 17,8% за те же сравниваемые периоды.

( Читать дальше )

ПК «СМАК» разместила второй выпуск биржевых облигаций

- 11 сентября 2023, 12:24

- |

8 сентября завершилось размещение второго облигационного выпуска ООО ПК «СМАК». Объем эмиссии составляет 60 млн руб., число сделок с инвесторами — 400. Бумаги компании доступны на вторичных торгах по ISIN-коду: RU000A106UA9.

Эмитент привлекал средства с целью пополнения оборотного капитала для закупа сырья, в том числе для развития нового вида продукции — ястычной лососевой икры.

Размещение выпуска СМАК БО-ПО2 проходило по открытой подписке в течение 2-х торговых дней с 7 по 8 сентября. За это время состоялось 400 сделок. Максимальный объем одной заявки — 5 млн руб., минимальная сумма покупки — 1 тыс. руб., средняя заявка зафиксирована на уровне 150 тыс. рублей, а самая популярная — 1 тыс. руб.

Напомним параметры второго выпуска облигаций:

- Объем выпуска: 60 млн руб.

- Номинал одной бумаги — 1000 руб.

- Срок обращения: 4 года.

- Выплата купонного дохода будет осуществляться ежемесячно, ставка составит 16% годовых с 1 по 12 купонные периоды, 15,25% годовых с 13 по 24 к. п., 15% годовых с 25 по 36 к. п. и 14% годовых с 37 по 48 к. п. Доходность к погашению (YTM): 16,4%.

( Читать дальше )

ООО ТК «Нафтатранс плюс» нарастило чистую прибыль на 32%

- 08 сентября 2023, 08:13

- |

В первом полугодии ООО ТК «Нафтатранс плюс» совместно с партнерами начинает работу над новым проектом — созданием комплекса придорожного сервиса, включающего АЗС, кафе, гостиницу, стоянку для большегрузов и СТО. Относительно финансовых показателей — по итогам работы за первое полугодие 2023 г. отмечается значительное улучшение: объем продаж вырос на 17%, валовая прибыль и EBITDA adj LTM — на 33%.

Напомним, что под управлением партнера эмитента ООО «АЗС-Люкс» в Новосибирске располагается 13 АЗС под брендами NAFTA24 (8 АЗС) и по франшизе Teboil (4 АЗС), одна АЗС находится на реконструкции. Её и планируют переделать под новый формат — работа над проектом уже в разгаре. Также до конца года планируется расширение сети АЗС как минимум на две автозаправочные станции.

Рассмотрим более подробно итоги работы первого полугодия 2023 г. ООО ТК «Нафтатранс плюс».

Эмитент продемонстрировал положительную динамику результатов своей финансово-хозяйственной деятельности в сравнении со значениями за аналогичный период прошлого года.

( Читать дальше )

«НТЦ Евровент»: новые крупные проекту и уникальные разработки

- 08 сентября 2023, 08:03

- |

Компания поставила амбициозную цель, которую планирует реализовать до конца 2023 года, — достичь товарооборота в 1 600 млн руб. Выйти на указанный результат предприятие намерено с помощью внушительного клиентского портфеля и собственных прогрессивных разработок.

Как мы писали ранее, «НТЦ Евровент» уже в июле заключил объем контрактов, обеспечивающих загрузку завода до конца текущего года. Эмитент поделился информацией про наиболее крупные заказы, по которым были недавно оформлены договоры.

В качестве примера отметим работу с объектом здравоохранения в Новом Уренгое, а точнее с его отделениями радиотерапии и хирургии. Данный контракт будет реализован в 2023 году.

Другой крупный партнер — «Казанский вертолётный завод». Это предприятие авиастроительной отрасли, которое осуществляет полный цикл работ по созданию винтовой техники. Вертолёты производства завода совершают полеты не только по всей России, но и за её пределами в 92 странах мира.

( Читать дальше )

«Фабрика ФАВОРИТ» расширяет географию поставок в России и за рубежом

- 06 сентября 2023, 13:27

- |

Одно из приоритетных направлений работы эмитента в 2023 г. — продвижение продукции как в России, так и за рубежом. Упор сделан на расширение ассортимента в крупнейших региональных сетях.

Ранее мы уже рассказывали о предыдущих достижениях компании. Среди последних успехов: в августе начались отгрузки сыра сулугуни марки «Чулымский маслосырзавод» в 178 магазинов сети «Батон» в Красноярске. А в Екатеринбурге удалось наладить поставки сыров в крупнейшие гипермаркеты «Сима-Лэнд».

Также успешно завершились переговоры с сетью «Магнит», и в августе стартовали первые отгрузки эксклюзивной позиции — сыра для жарки и гриля «Чулымский» в магазины Кузбасса. Данная позиция — это аналог сыра «Халуми» бренда FAVORIT Cheese. Принципиальная разница — уменьшенный до 100 грамм вес порции. Такой продукт подходит для употребления за один прием пищи.

Переговоры с «Магнит» проходили в несколько этапов.

( Читать дальше )

Размещение второго выпуска ООО ПК «СМАК» состоится 7 сентября

- 05 сентября 2023, 14:33

- |

ООО ПК «СМАК» готовится разместить 2-й облигационный выпуск. Размещение состоится в четверг, 7 сентября 2023 года. Раскрыты окончательные параметры выпуска.

Эмитент подтвердил озвученные ранее параметры по второму выпуску облигаций №4B02-02-00564-R-001P от 01.09.2023:

- Объем выпуска: 60 млн руб.

- Срок обращения: 1440 дней.

- Выплата купонного дохода будет осуществляться ежемесячно, ставка составит 16% годовых с 1 по 12 купонные периоды, 15,25% годовых с 13 по 24 к. п., 15% годовых с 25 по 36 к. п. и 14% годовых с 37 по 48 к. п.

- Доходность к погашению (YTM): 16,4%.

- Амортизация: ежеквартально по 10% от номинальной стоимости облигаций начиная с 33 купонного периода, и 50% в дату окончания 48 к. п.

- Предусмотрено два call-опциона (досрочное погашение) в даты окончания 24 и 36 купонных периодов по усмотрению эмитента.

- Дюрация: 2,8 года.

- Дата начала торгов: 7.09.2023.

Цель привлечения средств — пополнение оборотного капитала для закупа сырья, в том числе для развития нового вида продукции — ястычной лососевой икры.

( Читать дальше )

Деньги в реальный сектор

- 05 сентября 2023, 13:46

- |

Инвестиционная компания «Юнисервис Капитал» проведет вебинар для финансовых и генеральных директоров компаний, на котором расскажет о возможностях привлечения инвестиций на бирже.

Мероприятие пройдет 21 сентября в 16:00 по новосибирскому времени в онлайн-формате при поддержке Межрегиональной ассоциации руководителей предприятий и Новосибирского банковского клуба.

На вебинаре планируется обсудить основные вопросы, которые возникают у представителей малого и среднего бизнеса при выходе на биржу. Среди них: какие компании могут выйти на публичный рынок и сколько это стоит, кто и как может помочь привлечь инвесторов и какие субсидии может предоставить государство.

Спикером на мероприятии выступит руководитель отдела по связям с общественностью и IR-сопровождению «Юнисервис Капитал» Артем Иванов. В ходе вебинара планируется разобрать практические кейсы от растущих компаний России. Все участники смогут запросить независимое мнение о перспективах выхода на Московскую биржу и рекомендуемые параметры выпуска облигаций от экспертов инвестиционной компании.

( Читать дальше )

ООО ПК «СМАК»: второй выпуск облигаций зарегистрирован

- 04 сентября 2023, 09:20

- |

Готовящийся второй выпуск биржевых облигаций производственной компании «СМАК» серии БО-ПО2 зарегистрирован 1 сентября Московской Биржей под номером 4B02-02-00564-R-001P.

Напомним, что ООО ПК «СМАК» готовится разместить второй выпуск биржевых облигаций, зарегистрированный Московской Биржей под номером 4B02-02-00564-R-001P от 01.09.2023, уже в текущем месяце.

Напомним предварительные параметры второго выпуска: объем составит 60 млн руб., номинал одной бумаги — 1 000 руб., срок обращения — 4 года. Выплата купонного дохода будет осуществляться ежемесячно, ориентир ставки — 16% годовых с 1 по 12 купонные периоды, 15,25% годовых с 13 по 24 к. п., 15% годовых с 25 по 36 к. п. и 14% годовых с 37 по 48 к. п. Ориентир доходности (YTM) — 16,4%. Предусмотрено частичное досрочное погашение в размере 10% от суммы выпуска ежеквартально, начиная с 33 купонного периода, и 50% в дату окончания 48 к. п. А также два call-опциона в даты окончания 24 и 36 купонных периодов по усмотрению эмитента.

( Читать дальше )

Дайджест отчётностей в сегменте ВДО за первое полугодие 2023 года

- 03 сентября 2023, 09:18

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал