Юнипро

Юнипро придется привлекать финансирование - Sberbank CIB

- 05 марта 2021, 15:49

- |

— Менеджмент считает, что третий энергоблок Березовской ГРЭС начнет получать плату за мощность с 1 апреля. Это, видимо, послужит катализатором для повышения дивидендных выплат в 2021 году до 20 млрд руб. (доходность 11%). Компания пока не решила, как эти 20 млрд руб. будут распределены между двумя платежами. Вероятно, решение будет принято в начале мая.

-Теперь на 2021-2024 годы запланированы дивиденды в размере 20 млрд руб., однако менеджмент отметил, что в 2023-2024 годах выплаты могут быть ниже в случае высоких капвложений в связи с «глубокой модернизацией» (компания может направить 20-25 млрд руб. на замещение примерно 600 МВт имеющихся мощностей меньшим по мощности энергоблоком ПГУ) или с проектами в области возобновляемой энергетики (это новая сфера интересов компании — Юнипро рассматривает варианты строительства солнечных станций и ветропарков и планирует участвовать в следующем тендере по распределению этих проектов). Менеджмент не назвал конкретного объема капвложений или долга, которые могут негативно отразиться на дивидендах, однако финансовый директор выразил личное мнение, что компания электроэнергетической отрасли, занимающаяся в основном проектами с гарантированным доходом, легко может поддерживать коэффициент «чистый долг/EBITDA» на уровне 2. На данный момент у Юнипро нет долга, однако для выплаты запланированных 20 млрд руб. дивидендов (по нашим приблизительным оценкам, они составят 11 млрд руб. с учетом прогноза капвложений) Юнипро придется привлекать финансирование. С учетом нашего прогноза EBITDA и коэффициента «чистый долг/EBITDA» на уровне 2,0, в ближайшие годы компания, возможно, привлечет до 55 млрд руб. дополнительных заимствований.

— Около 4 млрд руб. капвложений в Березовскую ГРЭС все еще стоят в планах на 2021 год, т. е. в этом году капвложения могут достичь 13 млрд руб., из которых 5 млрд руб. пойдет на поддержание текущих мощностей и приблизительно 4 млрд руб. — на восстановление Березовской ГРЭС и модернизацию Сургутской ГРЭС по ДПМ-2.

— Менеджмент дал понять, что продажа Березовской ГРЭС пока в планах не стоит.

Дивиденды в размере 20 млрд руб., которые предполагается выплатить в 2021-2024 годах, соответствуют нашему базовому прогнозу. Столь высокие дивидендные выплаты представляются нам довольно привлекательными, однако мы полагаем, что рынок уже заложил в оценки эти суммы, и, соответственно, не ожидаем, что они окажут существенное влияние на котировки акций. Более того, по нашим расчетам, для поддержания такого размера дивидендных выплат (особенно после завершения ДПМ на Березовской ГРЭС в 2024 году) Юнипро придется увеличить долговую нагрузку, а значит, эти уровни не стоит рассматривать как долгосрочные и устойчивые. Мы сохраняем нейтральную оценку акций Юнипро.Sberbank CIB

- комментировать

- 427 | ★1

- Комментарии ( 0 )

Анализ рынка 5.03.2021 / Встречаем коррекцию / отчеты Сбербанк, mail, юнипро, МТС, Мвидео

- 05 марта 2021, 09:07

- |

Комментарии по рынку: Юнипро, МТС, Сбербанк,М.Видео-Эльдорадо,Mail.ru Group

- 04 марта 2021, 20:34

- |

Финансовые результаты Сбербанка за 2020 г. по МСФО. Операционные доходы Сбера выросли 8,5% по сравнению с 2019 г. – до 2193,2 млрд руб. Чистая прибыль снизилась на 10% – до 760,3 млрд руб.

Результаты Сбербанка ожидаемо сильные, снижение связано с созданием резервов под обесценение в размере 412 млрд руб. Сбер заложил кредитные риски под невыплаты по кредитам со стороны клиентов из-за влияний вызванных пандемией COVID-19.

Дивиденды Сбербанка. А вот здесь была неожиданность, Герман Греф сообщил, что Сбербанк может направить на выплату дивидендов за 2020 г. ту же сумму, что и за 2019 г., а именно 56,2% от чистой прибыли за 2020 г. по МСФО. Таким образом, дивиденд на акцию составит 18,7 руб., текущая дивидендная доходность по привилегированным акциям составляет 7,4%. #SBER

Дивиденды М.Видео. Менеджмент компании сообщил о планах выплатить

( Читать дальше )

Финансовые результаты Юнипро окажут умеренное влияние на котировки - Промсвязьбанк

- 04 марта 2021, 19:17

- |

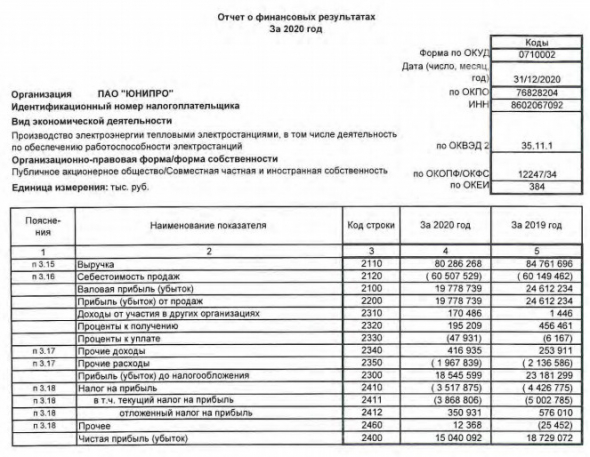

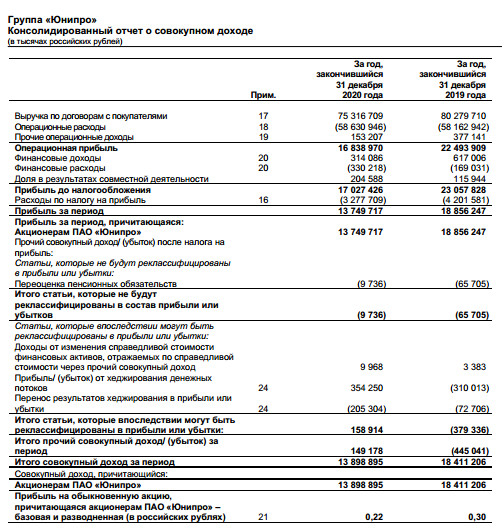

Выручка за отчетный период составила 75,3 млрд руб. (-6,2% г/г), EBITDA — 26,4 млрд руб. (-10,8% г/г), чистая прибыль — 13,7 млрд руб. (-27,1%).

Снижение выручки обусловлено сокращением выработки и падением цен реализации электроэнергии на фоне теплой погоды в начале 2020 года, пандемии коронавируса, усиления со стороны гидрогенерации из-за высокого притока воды в водохранилища.

Снижение EBITDA и чистой прибыли обусловлено в основном сокращением выработки электроэнергии, а также уменьшением платежей по ДПМ, что связано со снижением доходности облигаций и корректировкой коэффициента РСВ, используемого при расчете цены ДПМ.

Компания рассчитывает получить в этом году EBITDA на уровне 25-30 млрд руб. против 26,2 млрд руб. по итогам 2020 года, при этом в 2022 году возможно увеличение показателя до 33-37 млрд руб. Рост финансовых показателей ожидается благодаря запуску третьего энергоблока Березовской ГРЭС после восстановления, что компенсирует снижение прибыли, вызванное окончанием ДПМ для всех блоков ПГУ.

В 2021 году Юнипро планирует выплатить дивиденды в размере 20 млрд руб., или 0,317 руб. на одну акцию (дивидендная доходность около 11,2%), при условии пуска и стабильной работы третьего энергоблока Березовской ГРЭС. Выплаты в течение 2022 года также составят 20 млрд руб.

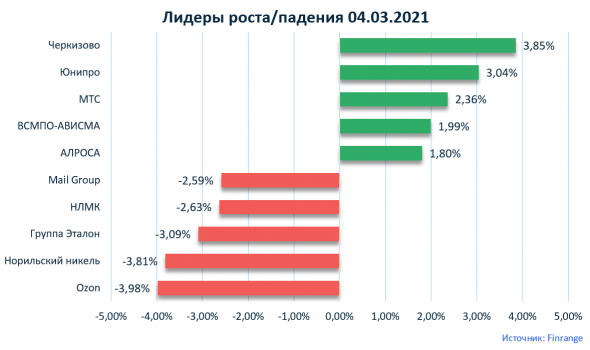

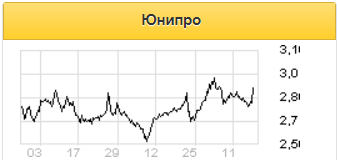

Представленные финансовые результаты в целом ожидаемы и, по нашему мнению, окажут умеренное влияние на котировки. На наш взгляд, акции компании интересны как дивидендная история. Наша целевая цена для акций Юнипро составляет 3,14 руб./акция. Мы рекомендуем держать акции Юнипро.Лящук Владимир

«Промсвязьбанк»

Капзатраты Юнипро в 21 ожидаются в ₽13 млрд

- 04 марта 2021, 15:33

- |

Что касается текущих капитальных затрат, ничего не изменилось — это примерно 5 миллиардов в год… К этому нужно добавить в 2021 году по сути два показателя. Один — это капзатраты на «Березу» (Березовскую ГРЭС — ред.),… 4 миллиарда на этот год. И часть капзатрат должны быть потрачены на… модернизацию, это составляет аналогичный объем

источник

Uniper прекратил финансировать Северный поток 2 - руководитель

- 04 марта 2021, 14:40

- |

Я не могу подтвердить вышеупомянутый объем инвестирования по проекту, мы его и в прошлом не комментировали… В будущем выплат не будет

Uniper стала четвертым из пяти европейских партнеров "Газпрома" по проекту «Северный поток 2», объявившим о завершении финансирования.

На данный момент такого объявления не сделала только французская Engie.

источник

Вероятность дальнейших задержек с запуском энергоблока Березовской ГРЭС невелика - Sberbank CIB

- 04 марта 2021, 13:57

- |

Согласно схеме ввода в эксплуатацию, представленной компанией, остался всего один этап — пуск агрегата. Как мы понимаем, это означает, что перезапуск, скорее всего, уже скоро состоится и вероятность дальнейших задержек невелика. Возможно, компания прояснит этот вопрос в ходе телефонной конференции, которая состоится сегодня в 14:00 мск.Корначев Федор

Ержанов Ильяс

Sberbank CIB

Чистая прибыль Юнипро в 20 г МСФО -27%

- 04 марта 2021, 13:15

- |

Выручка компании по договорам с покупателями снизилась на 6%, до 75,3 миллиарда рублей,

прибыль до налогообложения — на 26% и составила 17,03 миллиарда рублей.

отчет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал