Черкизово

Продажи в июле у Черкизово снизились г/г в сегментах курица, свинина, мясопереработка и выросли у Самсона и индейки

- 10 августа 2021, 15:50

- |

Группа "Черкизово" в июле снизила объем продаж мяса курицы на 2% по сравнению с аналогичным периодом прошлого года — до 58,56 тысячи тонн, а объем продаж мяса индейки подскочил на 60% и составил 4,98 тысячи тонн.

Средняя цена реализации мяса курицы в июле выросла на 27% по сравнению с июлем прошлого года и составила 136,66 рубля за килограмм, мяса индейки — снизилась на 3%, до 177,8 рубля.

Продажи свиных полутуш в июле упала на 62% в годовом выражении, до 2,98 тысячи тонн, средняя цена реализации выросла на 15%, до 174,97 рубля за килограмм. Продажи отрубов увеличились на 14%, до 3,55 тысячи тонн, при росте средней цены реализации по сравнению с июлем 2020 года на 7%, до 240,73 рубля за килограмм.

Продажи группы в мясопереработке в июле выросли на 23%, до 11,18 тысячи тонн, средняя цена реализации — на 22%, до 227,37 рубля за килограмм.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Группа Черкизово выкупила курские активы холдинга Белая птица за ₽5,36 млрд

- 30 июля 2021, 18:12

- |

Группа «Черкизово» купила на торгах производственные мощности холдинга «Белая птица» в Курской области. Сумма сделки составила 5,36 млрд рублей.

Единственным участником открытых торгов, на которых было реализовано имущество ООО «Белая птица — Курск», стало липецкое АО «Куриное царство» (входит в группу «Черкизово»).

В состав приобретенных активов вошли 7 площадок выращивания, а также птицеперерабатывающий завод в Горшеченском районе.

Производственная мощность комплекса «Белая птица-Курск» составляет 120 тыс. тонн мяса птицы в год (в 2017 году компания занимала 5% российского рынка мяса бройлеров в натуральном выражении).

Группа «Черкизово» выкупила курские активы холдинга «Белая птица» | Новости партнеров на РБК+ Черноземье (rbc.ru)

🥩 Черкизово (GCHE) - обзор мясного бизнеса и перспективы

- 25 июля 2021, 13:26

- |

Черкизово — крупнейший производитель мяса в России, является производителем и переработчиком мяса птицы, свинины и комбикормов.

Подписывайтесь: t.me/taurenin

▫️ Капитализация: 99 млрд руб

▫️ Выручка 2020:128,8 млрд руб

▫️ P/E TTM 5,3, forward P/E 2021: 3,3

▫️ P/B: 1,4

▫️ Целевая цена: 3 300 руб к концу 2021 — началу 2022

▫️ Прогнозный дивиденд за 2021: 14%

📈 Компания находится в выгодном положении из-за сильного роста цен на продукцию и существенного увеличения объема продаж.

✅ По отчету РСБУ прибыль за 1П2021 составила 9,8 млрд рублей (+214% г/г)

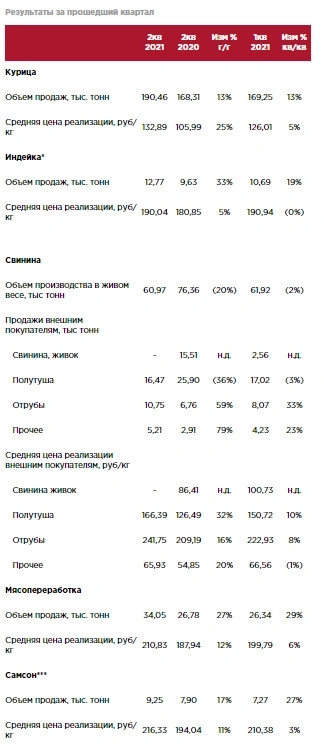

✅ В 2кв2021 цены реализации и объемы продаж существенно увеличились по сравнению с 2кв2020 года:

— курица (цена / объем) +25% / +13%

— индейка+5% / +48%

— свинина +19-30% / -22%

— мясопереработка +19% / +32%

Выручка по мясопереработке по сравнению с 2кв2020 года может вырасти на 57% г/г, по курице — на 41%, по индейке — на 55%.

( Читать дальше )

Операционные результаты по рос. компаниям

- 19 июля 2021, 14:53

- |

💎 Алроса – улучшение операционных результатов за 2 кв. 2021 г. Выросла средняя общая цена реализации алмазов +33% кв/кв (!), что сохранило рост выручки +1% кв/кв (или 13,5х г/г), также восстанавливается добыча алмазов +22% г/г. Улучшение операционных результатов поддерживают ожидания высокой дивидендной доходности в этом году.

🍗 Черкизово – операционные результаты за 2 кв. 2021 г. Выручка выросла +40% (!) г/г, объем продаж курицы и индейки выросли на 13% и 33% г/г соответственно, объем производства свинины в живом весе -20% г/г. Рост цен на свинину должны поддержать финансовые результаты компании. Компания может быть интересна по аналогии с Русагро, так как растут финансовые показатели, EV/LTM EBITDA = 6,3х.

🛒 X5 Retail Group – операционные результаты за 2 кв. 2021 г. Темп роста чистой выручки +10,6% г/г (выше, чем в 1 квартале, но ниже исторического 14,3%), сопоставимые LFL офлайн-продажи выросли на 4,0% (неплохой уровень!). Открыто 336 новых магазинов (с учетом закрытий), рост количества покупателей +22,6% г/г, снижение среднего чека -9,9% г/г. Выручка цифровых бизнесов выросла во 2 кв. на 105,7%.

Анализ рынка 15.07.2021 / Золото, нефть, ммк, черкизово, петропавловск

- 15 июля 2021, 08:52

- |

Продажи Черкизово во 2 кв выросли по всем сегментам, кроме свинины

- 12 июля 2021, 17:04

- |

Группа «Черкизово» объявляет операционные результаты за июнь и 2-й квартал 2021 года (cherkizovo.com)

Продовольствие - разворот вниз. Удобрения на очереди

- 08 июля 2021, 12:15

- |

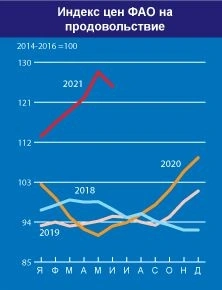

Индекс продовольственных цен ФАО в июне -2,5% к майским показателем, 124,6 пункта, но все еще на 33,9% выше, чем годом ранее. Падение объясняется снижением цен на растительные масла, зерновые и, в меньшей степени, на молочную продукцию, которое с лихвой перекрыло рост котировок мяса и сахара, поясняется в сообщении.

- Индекс цен на растительные масла -9,8%, достигнув самого низкого за последние 4 месяца уровня.

- Индекс цен на зерновые -2,6% м/м, но при этом он все еще на 33,8% выше значения за соответствующий месяц 2020 года.

- Цены на кукурузу -5% в результате роста предложения за счет нового урожая, объемы которого оказались больше, чем ожидалось.

- Международные цены на пшеницу в июне -0,8%.

- Индекс цен на молочную продукцию -1%. Наибольшее снижение — сливочное масло.

( Читать дальше )

Временная остановка Алтайского бройлера не окажет существенного влияния на операционные и финансовые показатели Черкизово - компания

- 06 июля 2021, 09:37

- |

Административный корпус и основное производственное оборудование «Алтайского бройлера» серьезно не пострадали.

Птичники, в которых выращиваются бройлеры, находятся на достаточном удалении от производственных площадок, поэтому пожар не представлял опасности для поголовья.

В настоящее время причина пожара устанавливается. Размер ущерба, нанесенного «Алтайскому бройлеру», будет определен совместно со страховой компанией.

Временная приостановка деятельности «Алтайского бройлера» не окажет существенного влияния на операционные и финансовые показатели Группы «Черкизово». В общем объеме производства мяса курицы Группы доля предприятия составляет около 8,5%. Его доля в общей выручке компании — около 5%.

Группа «Черкизово» планировала вложить 2,6 млрд рублей в дополнительное увеличение производственных мощностей «Алтайского бройлера». Данные планы остаются в силе, при этом компания планирует ускорить сроки их реализации.

О пожаре на предприятии «Алтайский бройлер» (cherkizovo.com)

Сгоревший в Бийске цех Черкизово был застрахован, размер ущерба уточняется

- 05 июля 2021, 15:44

- |

Заместитель Председателя Правительства Алтайского края Александр Лукьянов и основатель Группы «Черкизово» Игорь Бабаев провели рабочее совещание по вопросу возобновления производственной деятельности птицефабрики «Алтайский бройлер» (входит в Группу «Черкизово»).

От пожара пострадали цех тары, склад готовой продукции, частично — цех забоя птицы.

Производственный корпус был полностью застрахован, поэтому руководство Группы «Черкизово» рассчитывает на возмещение ущерба, размер которого в настоящее время уточняется. Группа планирует восстановить работу производственного подразделения в кратчайшие сроки.

Игорь Бабаев особо подчеркнул, что Группа «Черкизово» продолжит инвестиционную деятельность в Алтайском крае. Более того, после пожара темпы модернизации производственных мощностей планируется ускорить.

В Бийске горит птицефабрика компании Черкизово

- 03 июля 2021, 14:05

- |

Ранее сообщалось, что пожар возник на площади 1,5 тысячи квадратных метров. На момент прибытия пожарных горела кровля одного из цехов, в нем, предположительно, находился цех по переработке готовой продукции птицефабрики. Информация о пострадавших не поступала, работники фабрики самостоятельно эвакуировались.

www.interfax.ru/amp/776200

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал