Хедж

Нельзя вот так просто взять и стать профитным трейдером! Или все-таки можно?

- 25 октября 2023, 12:29

- |

Грааль — не в секретных техниках, а в обучении и работе с алгоритмами, которые повышают процент профитных сделок. Грааль кроется в умении собирать статистику инструментов, в математических подсчетах, в понимании механики рынка.

Те, кто ждет от рынка подарков, кто рассчитывает на удачу, будут разочарованы. Ни один из известных трейдеров не торгует на удачу. Все, кто остался в рынке, используют систему.

Мы предлагаем вам систему. И она будет работать, вне зависимости от фазы рынка.

Эта система оттестирована на трейдерах Live Investing Group, на десятках учеников, которые впервые в жизни смогли выйти в стабильный профит.

26 октября пройдет вводное занятие на авторском курсе Сергея Алексеева “Полное Погружение 2.0. Квадрохедж”. Этого обучения многие ждали. Впервые для учеников мы откроем новую методику торговли — “Квадрохедж”. Это дополнительный блок обучения. 7-я неделя полностью посвящена разбору и практике данного прохода.

https://schoollive.ru/obuchenie/pp20

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Метод торговли "Квадрохедж": как вывести в плюс даже убыточные позиции в трейдинге?

- 17 октября 2023, 14:28

- |

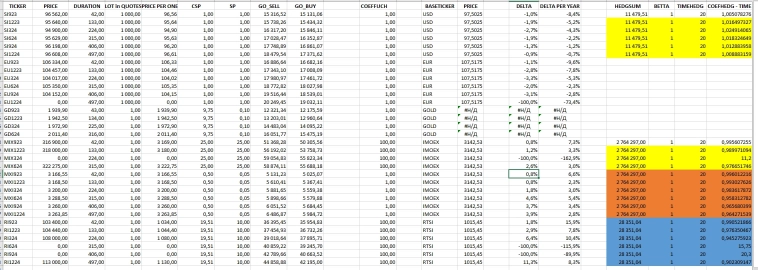

Стратегия торговли «Квадрохедж» — это алгоритм, разработанный командой трейдеров Live Investing Group для безубыточной торговли и стабильного профита на Московской бирже. Квадрохедж позволяет работать с убыточными сделками и в 10 раз повышает возможность превратить их в прибыльные.

Сергей своим примером показывает, что даже с небольшим депозитом в 1 млн рублей можно прийти к стабильным профитам в размере не менее 240% годовых. Он открыто торгует на YouTube и в Телеграм, ежедневно публикует свои финрезы, чтобы показать реальную картину в трейдинге.

Получать профит с трейдинга на Московской бирже можно вне зависимости от фазы рынка. Но сделать это без прибыльного алгоритма будет непросто.

23 октября в 19:00 Сергей Алексеев проведет закрытый тренинг «Квадрохедж» для тех трейдеров, которые хотят освоить торговлю с мультиаккаунта и готовы перейти на новый уровень профессионализма.

Регистрируйтесь, чтобы попасть на тренинг и задать Сергею вопросы о его стратегии в прямом эфире.

На тренинге вас ждут:

( Читать дальше )

Эльвирогеддон и чем его хеджировать

- 30 сентября 2023, 20:54

- |

Итак, что у нас произошло в этом году:

- Полгода рубль падал, а индекс Мосбиржи пропорционально переоценивался. В долларах ничего не выросло, но в рублях получилось мощное ралли.

- Когда курс подошел к 100, в ЦБ раздался звонок.

- ЦБ в панике поднял ставку.

- Рубль остановился и посмотрел на ЦБ как на ***.

- ЦБ снова поднял ставку.

- Рубль вальяжно пошел обесцениваться дальше.

Что в этой истории мне, как простому инвестору / спекулянту, понятно:

- Рубль – кот.

- Кто-то выводит из страны даже не деньги, а деньжища.

- ЦБ не может не знать, кто и куда.

- Значит эти деньги — кого надо деньги.

- Значит, у ЦБ нет возможности повлиять на ситуацию.

- Но, поскольку от него требуют удерживать курс, ЦБ продолжит бомбить Воронеж и держать высокие ставки.

С такими ставками экономика долго не протянет. С другой стороны, Эльвира Сахипзадовна тот еще боевой хомячок, и просто так удавку не отпустит, а это значит, что пора хеджироваться.

Хеджироваться опционами в такой ситуации мало смысла, т.к. все идет не к резкому обвалу, а к медленному сползанию, поэтому логичнее просто добавить в портфель шорты фьючей на какой-нибудь мусор.

( Читать дальше )

Что будет с рублём дальше? Технический анализ валютной пары Доллар/рубль. 13.07.2023

- 13 июля 2023, 22:48

- |

Технический анализ валютной пары Доллар/рубль по методу волн Эллиотта и пропорций Фибоначчи c прогнозом дальнейшего движения к целевым уровням на 13.07.2023 г.

Больше информации в Telegram-канале: t.me/simplewaves_trading

Закрытый урок по разнонаправленной торговле от Сергея Алексеева. Регистрация в посте.

- 21 июня 2023, 14:37

- |

Золотые облигации versus ОФЗ ИН

- 20 апреля 2023, 11:30

- |

Касательно золотых облигаций «Селигдара». Напомню, в чем суть: золотопромышленник «Селигдар» занимает на 5 лет с индексацией тела займа в золоте (подробнее https://goldbond.seligdar.ru/ ). Цена облигации к погашению один грамм золота по курсу в рублях, сколько бы он не стоил. Плюс 5.5% годовых в рублях сверхэтого дела. Некоторые даже объявили это революцией. Можно ведь пойти еще дальше: нефтяникам занимать с индексацией по стоимости нефти, металлургам в металле, строителям в жилом метре, и т.д.

Новость хорошая — чем больше вариантов, тем лучше. Но все же немного умерю пыл, прежде всего свой.

С чем бы я сравнивал золотые облиги, так, чтобы сказать «вот это точно супер!» Обычно сравнивают с бумажным золотом в виде банковских ОМС, биржевого GLDRUBи всяческих етф. Арифметика тут нехитрая: за етф ты платишь комисс и заранее готов на потери управов, за ОМС дикий спред, за GLDRUBничего, а за облиги платят тебе 5.5% годовых. Казалось бы, выбор очевиден и это вау.

( Читать дальше )

Срочка.... Она Такая....

- 21 марта 2023, 20:53

- |

Коррекция возможна на хеджах.....

Тупо на ровном месте.

Тупо Хедж....

Крипта вас спасет

- 16 февраля 2023, 07:43

- |

Самое интересное, что по факту ещё ничего и не произошло, мы увидели снижение кредитных спредов, небольшого роста ликвидности, но даже этого хватило на такое ралли в крипте.

У меня вопрос, если это только начало, то сколько будут стоить все крипто активы, когда произойдут все сценарии?

— Снижение ставки

— Прекращение расчищения баланса ФРС

— Снижение объемов обратного РЕПО

— Снижение кредитных спредов до уровней до пандемийных

— Ликвидность со стороны всех ЦБ мира

— Новый виток роста инфляции после всех смягчений

?????

Есть также и хвостовые сценарии, если они произойдут, то апсайда должно быть ещё больше, они, возможно, похожи на просто фантазии, но в этом мире всё может быть.

— Принятие BTC в качестве резервов ЦБ (об этом намекает Harvard, дальше смотрим на опыт Ирана чтобы обойти санкции). Даже если мир будет хранить хотя бы 1% от общего кол-во, это даст огромный апсайд.

— Крах финансовой системы из-за политики ужесточения (нам нужны активы, которые дадут возможность проводить платежи, тут возможна сильная просадка как это было в 2008 со всеми активами, но затем ралли неизбежно)

— Гиперинфляция (если ЦБ снова начнут очень сильно накачивать деньгами)

— Карибский кризис 2.0/крах США (капитал побежит в развивающиеся рынки и в крипто, BTC имеет крайне низкую капитализацию по сравнению с другими классами активов, апсайд при таком сценарии огромен, т.к все деривативы в мире оцениваются в около 2 квадриллионов долларов, при капитализации биткоина всего в 500 млрд долларов, также мы не знаем размеры теневой банковской системы).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

Закрытый урок по разнонаправленной торговле от Сергея Алексеева.

Закрытый урок по разнонаправленной торговле от Сергея Алексеева.