ХЕДЖИРОВАНИЕ

Прибыль 1.3% за неделю, в среднем, в долларах. Усреднение, по теханализу, без стопов-11…

- 23 января 2023, 22:04

- |

Как видите, в среднем, за неделю мы заработали 1.3%, что является весьма хорошим заработком, индекс продолжает расти. Мы этим пользуемся и покупаем на откатах, чтобы заработать больше. Это стратегия нам помогает. Я думаю, что цена продолжит расти и мы будем вовремя заходить и выходить из позиций. Сделки вы видите на рисунке, они сами говорят за себя. Все пока идет ровно, но, если возникнут проблемы, то у нас хватит денег пересидеть проблемы.

Как видите, мы заработали 63 цента, на наш первоначальный капитал в 50 долларов. Именно эта сумма нам нужна на данном этапе, когда цена индекса около 4000 и у нас минимальный оборот 2500 долларов. Это очень хороший результат, ведь по сути, это 1.3% прибыли на вложенные деньги (за неделю). Мы просто сидим и усредняемся, как это делают обменные пункты, которые раньше стояли везде на улице. Но, если заметим, что надо уходить из рынка, то мы просто не будем участвовать, как это делают обменники, когда видят шаткость национальной валюты. Они просто придерживают евро и доллары и не продают их. Мы долго сидели на заборе и ничего не делали, а сейчас наш час настал.

( Читать дальше )

- комментировать

- 266

- Комментарии ( 0 )

Усреднение, по теханализу, без стопов-10… Прибыль 0.8% за сутки.

- 21 января 2023, 00:46

- |

Несколько дней не было вестей с нашего счета. Дело в том, что цена падала и мы закупали индекс. А теперь пришла пора роста и, как видим, есть результаты. Они весьма хороши. Мы заработали 0.8% за один день, что является прекрасным результатом. Не думаю, что кто-то из нас не знает принцип усреднения, который используют обменники, но лучше, если вы знаете теханализ, чтобы не открывать лишних позиций против тренда.

Как видите, мы заработали 40 центов, на наш первоначальный капитал в 50 долларов. Именно эта сумма нам нужна на данном этапе, когда цена индекса около 4000 и у нас минимальный оборот 2500 долларов. Это очень хороший результат, ведь по сути, это 0.8% прибыли на вложенные деньги (за день). Мы просто сидим и усредняемся, как это делают обменные пункты, которые раньше стояли везде на улице. Но, если заметим, что надо уходить из рынка, то мы просто не будем участвовать, как это делают обменники, когда видят шаткость национальной валюты. Они просто придерживают евро и доллары и не продают их. Мы долго сидели на заборе и ничего не делали, а сейчас наш час настал.

( Читать дальше )

Зарабатываем независимо от того, куда пойдет цена….

- 17 января 2023, 22:16

- |

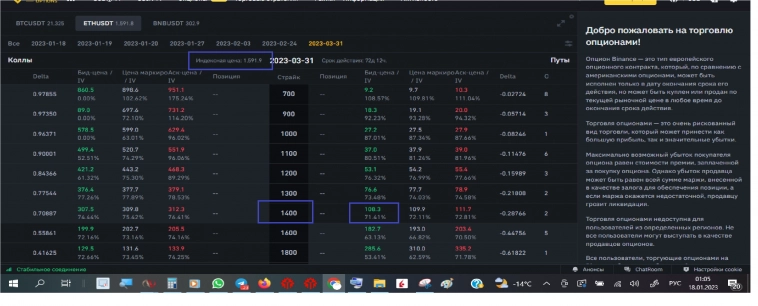

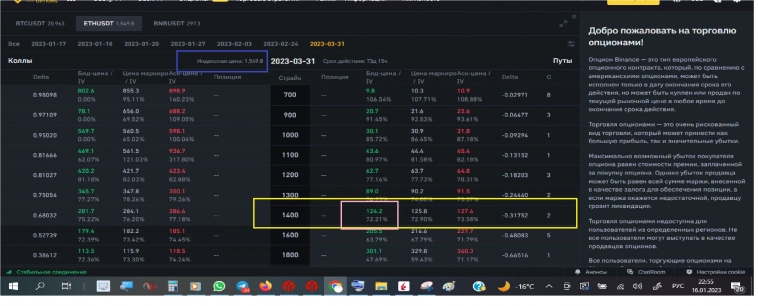

Как видите, эта картинка нам говорит о том, что мы можем получить 4 доллара прибыли, что составляет порядка 0.61% за 4 дня. Это является прекрасным результатом, но, к сожалению, мы должны думать о последствиях, а последствия таковы, что, если мы сейчас закроем нашу позицию, то мы не сможем открыть другую позицию, ведь у нас нет промежуточного пута 1500, есть только 1400, который у нас сейчас есть и 1600, который нам не хотят отдавать по приемлемым ценам. Поэтому, придется сидеть дальше и упускать прибыль.

Но, благо, что нам без разницы, 1700 или 1400- все равно получим профит.

&t=109s

Зарабатываем, даже тогда, когда цена топчется на месте! - торговля волатильностью

- 16 января 2023, 20:12

- |

Хочу разобрать интересный момент- мы сейчас заработали прибыль, хотя цена стоит фактически на месте. Если вы помните, мы покупали эфириум по 1552.8, а сейчас, в синем квадрате, вы можете видеть цену- бид и там 1549.8. Грубо говоря, мы потеряли доллар по эфириуму, но заработали порядка 9 долларов по нашему опциону. Я говорю про розовый бид, по которому можем продать сейчас то, что ранее купили по красной цене-аск. На чем мы хорошо заработали более 1.25%, за 2 дня, если цена никуда толком не пошла, ведь мы же зарабатываем либо на сильных движениях цены, которые медленные по срокам, либо при умеренном движении цены, но быстрых по срокам? Это произошло потому, что мы покупали волатильность 68.24%, а сейчас она 72.21%. Если цена продолжит также стоять на месте, а волатильность вырастет до стандартных 95%, то я закрою позиции и буду ждать, пока не упадет до 75%, хотя бы.

Инвестор - это крутость или глупость?

- 15 января 2023, 08:46

- |

При относительно спокойном и растущем рынке быть инвестором это не только круто, но и очень разумно: мало того, что твои бумаги растут, увеличивая твой капитал, так и еще и дивиденды капают, которые порой бывают весьма значительны.

Что происходит тогда, когда бумаги сильно падают в цене? Во многих книгах по трейдингу есть рекомендации про стоп-заявках и оценивания их уровней. Или просто определение уровней, при достижении которых рекомендовано закрывать позицию. Где-то 2%, где-то даже 20% допускается, но при условии, что речь идёт о некоторой без убыточной цене. Итак, давайте оцените при данных рекомендациях действия людей, которые терпят просадку депо не то, что в 20%, но и 70%. Это инвестиции или глупость? Я убежден, что это глупость или тупая принципиальность поддержания своего имиджа «инвестор». И что происходит потом? Изливания потока негатива на всех и на все: рынок виноват, политики, аналитики и т.д. и т.п. А закрыть или существенно сократить объем бумаг нельзя?

( Читать дальше )

Примеры облигаций, которыми можно захеджировать риск девальвации рубля

- 12 декабря 2022, 07:53

- |

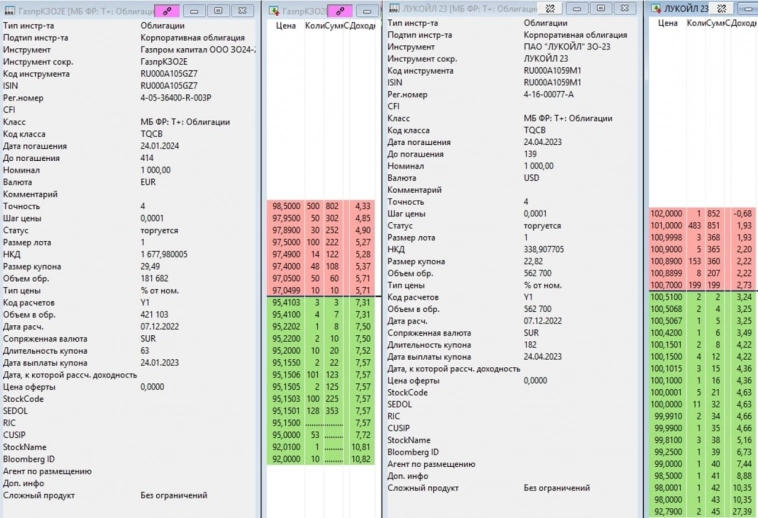

Наблюдаю за динамикой доллара, евро и юаня к рублю, опасаясь, что однажды рубль в парах с ними окажется слабым партнером.

Предлагаю 2 примера из того, что можно купить за рубли как аналог долларовой или евровой облигации. См. иллюстрации выше. Это 2 бумаги, одна в долларах, вторая в евро, обе торгуются и рассчитываются в рублях как сопряженной валюте. Т.е. при их покупке за рубли вы получите в качестве дополнительного дохода или убытка положительную или отрицательную курсовую разницу.

Список ограничен короткими (погашение в долларах через 5 месяцев, в евро – через 13 месяцев) и относительно ликвидными высокорейтинговыми облигациями. При таких критериях вы и найдете на МосБирже только эту пару бумаг (может, что-то еще из похожего, но тоже единичные варианты).

Аналогичных по длине облигаций в юане мы не обнаружили. Здесь при необходимости будем полагаться на экспромт.

( Читать дальше )

Инструменты гигантов. Глава: Богатство. Секреты успеха, приемы повышения продуктивности и полезные привычки выдающихся людей. Тим Феррис

- 03 декабря 2022, 10:34

- |

Запуск опционов на акции. Будете торговать?

- 13 ноября 2022, 17:42

- |

Тут на неделе МосБиржа объявила о запуске расчетных премиальных опционов на 21 акцию российских эмитентов. Кстати, если покопаться на сайте Биржи, можно найти спецификацию, в которой, помимо уже запущенных, можно найти еще 17 акций, например МТС и Фосагро, которых нет в текущем списке.

Пока объемы торгов небольшие, но и доступ к инструменту многие брокеры еще не предоставили. Тот же Тинькофф, по сообщениям поддержки, реализует это в лучшем случае к следующим выходным, через приложение.

Я по своей профессиональной деятельности занимаюсь именно опционами на внебиржевой рынке. А теперь появилась возможность использовать их самому, для реализации собственных инвестиционных стратегий. Потому мне интересно, заинтересовал ли вас данный инструмент, будете ли вы его использовать, и если да, то как? Станете хеджировать собственные позиции перед, например, выходом отчетов эмитентов, или будете спекулировать на торговле опционами?

Юр лица и физ лица

- 17 октября 2022, 19:08

- |

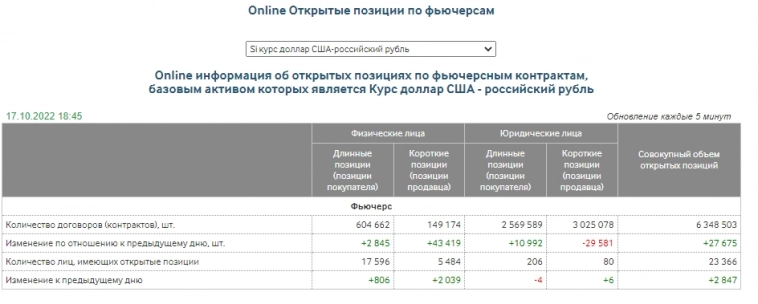

Наткнулся на табличку юр лиц/физ лиц и наблюдал какое-то время. Если с си и ри все понятно, как например сегодня, си падал, а юр лица в лонг набиралась( скорее всего хедж, разделения никакого нет приходится догадываться).

А что за история тогда с комодитис и драг металлами? Бред полный, когда золото идёт вниз, а юры набираются в лонг, хеджишровать то им на рос рынке нечем тут, опционы полный неликвид, каких-то ещё инструментов для хеджа на рос рынке кроме опционов я не знаю.

А в чем прикол тогда набираться против рынка по несколько дней подряд? Причём это не sell to buy, просто против рынка идут юры.

yeah.

Динамическое хеджирование опционов

- 04 октября 2022, 22:17

- |

Это будут действительно грубые основы динамического хеджирования без математики. Именно так преподается эта тема в учебных классах Salomon Brothers и Bridgewater Associates. Только основные понятия. Это важно понимать.

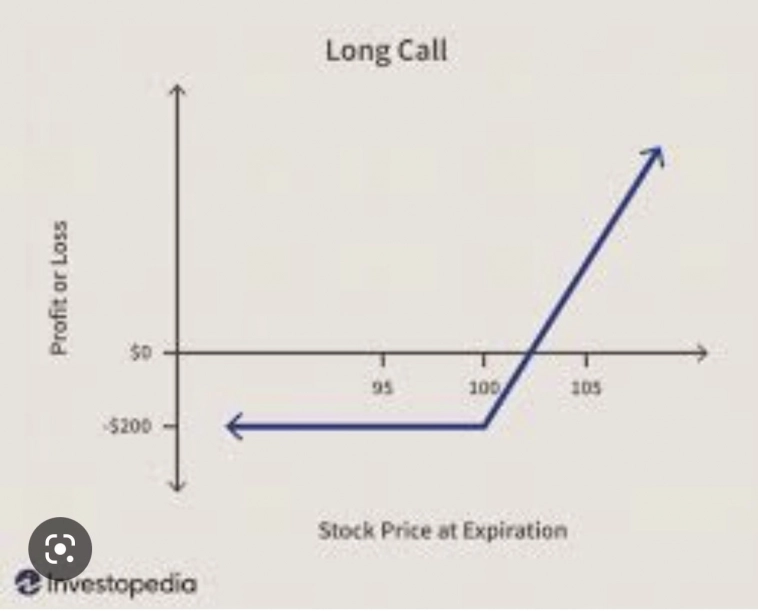

Деятельность по хеджированию на рынке доминирует над всеми остальными потоками. Так что же это такое? В основном, когда у кого-то есть опцион в длинной позиции, и все, что они хотят получить, — это разница между подразумеваемой волатильностью, оплаченной, и реализованной волатильностью, которую они получают. Многие участники рынка хотят такой экспозиции. Многим другим она навязывается как маркет-мейкерам опционов. Итак, давайте объясним, как это работает. Сначала вы, вероятно, видели этот график выплат:

Это 100-й страйк-колл, когда кто-то заплатил 2 доллара за контракт со стандартным размером контракта в 100 акций за контракт. Обратите внимание, что владелец зарабатывает деньги выше 102 и теряет деньги, ограниченные 200, когда акции падают ниже 102. Также обратите внимание, что потенциал роста выше 102 составляет доллар за доллар с владельца 100 акций. Это истечение срока выплаты. Но до экспирации опцион торгуется более плавно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал