SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ХЕДЖИРОВАНИЕ

Помогите выбрать брокера!

- 09 января 2015, 00:11

- |

Всем привет!

Посоветуйте брокера только из этих чтырех: Открытие, ВТБ24, Промсвязьбанк, Сбербанк.

И если не сложно, вкратце почему и плюсы/минусы?

Первоначально основная цель валютная секция.

Спасибо! :-)

Посоветуйте брокера только из этих чтырех: Открытие, ВТБ24, Промсвязьбанк, Сбербанк.

И если не сложно, вкратце почему и плюсы/минусы?

Первоначально основная цель валютная секция.

Спасибо! :-)

- комментировать

- 108 | ★1

- Комментарии ( 15 )

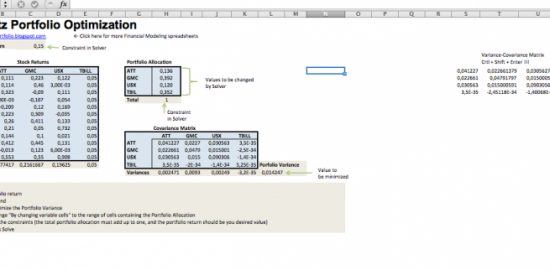

Пример портфеля ценных бумаг по модели Гарри Марковица

- 23 декабря 2014, 13:11

- |

Итак, по многочисленным просьбам, в этой статье поговорим о конкретном примере построения портфеля ценных бумаг по теории Гарри Марковица. Портфель в соответствии с данной моделью придерживается торговой стратегии «only long», однако дополнительно также используются инструменты хеджирования – EURUSD и USDRUB. Естественно, что портфель этот уже не является действующим, но он был рабочим, причем он не только тестировался, но сумел показать определенную доходность и в целом оказался эффективным.

Сразу хочется оговориться – целью данной статьи является лишь показать пример эффективно действующего портфеля. Под этот портфель заводились реальные деньги и инвесторы уже получили свою доходность. Никаких иных целей статья не преследует и на конкуренцию с диссертационными работами не претендует.

Читать далее: http://utmagazine.ru/posts/5752-primer-portfelya-cennyh-bumag-po-modeli-garri-markovica

Вопрос касательно fut ОФЗ

- 10 декабря 2014, 15:14

- |

Рад всех приветствовать! Вопрос все тем, кто хеджировал портфель облигаций с помощью фьючерсов на ОФЗ, или что то знает о практической стороне вопроса. Плюсы и минусы. До падения долгового рынка РФ я слышал такие версии касательно данного инструмента хеджирования: 1) Нет ликвидности (хотя маркет – мейкеры стоят) 2) Короткие бумаги хеджировать незачем, так как они несут мало риска, однако, сегодняшняя ситуация показывает то, что и короткие бумаги могут падать достаточно сильно. Вобщем, рад слышать версии, мысли по данной теме. Всем волатильности и ликвидности!

Хеджирование валютного риска через опционы. Ивайловский Константин. МФД-ИнфоЦентр.

- 09 декабря 2014, 12:58

- |

Второе выступление: «Улыбка волатильности. Мифы и реальность». Лекция Владимира Твардовского, Ай Ти Инвест

Почему ЦБ и Правительство не хеджатся на ФОРТСЕ

- 27 октября 2014, 20:06

- |

Ведь ЦБ знает, что куда пойдет рубль, это основной инсайдер по рублю. Почему не купить колов на ФОРТСе и на форексе, прибыль пускать на интервенции. Правительство могло бы через ВЭБ хэджиться по нефти. Если есть в бюджете заложена цена в 96 баксов, то почему не покупать путы ниже. Уже сейчас можно было поднять денег и не париться, что цена падает. На ФОРТСе контрагентов на такие объемы не будет, но есть западные биржы. Почему никто этим не занимается?

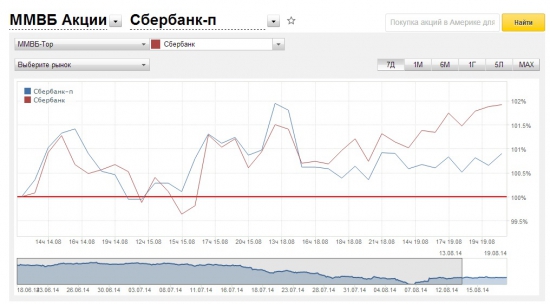

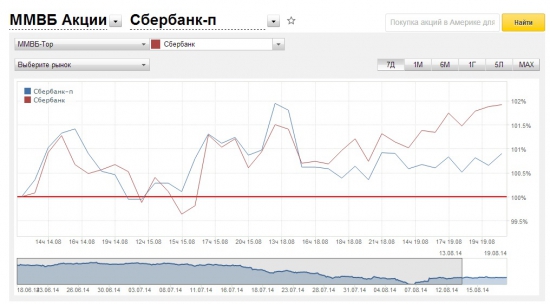

Преферанс со Сбером)

- 20 августа 2014, 10:53

- |

В общем — это мой первый опыт, поэтому много трындеть не буду, прошу не судить строго, но критику приму и обязательно учту в следующий раз.

В общем торгую уже больше года Сбер обычку и иногда хеджируюсь «Префом», а потому постоянно их отслеживаю на сравнительном графике относительно друг друга.

В данный момент мы видим практически максимальное расхождение за год, а следовательно есть халявный способ заработать.

Предлагаю: зашортить обычку и сразу захеджироваться Префом на тот же объем денег. Расхождение судя по истории должно законьчится очень скоро, ну максиммум пару недель (как правило при коррекции), а следовательно пару процентов окажется у вас в кармане, учитывая, что все захеджировано и риски минимальны можно применить хорошее плечо, я в прошлый раз использовал 5-ое при расхождении в 1.5%, и поймал 7.5 процентов к депо, чего и вам желаю!

В общем торгую уже больше года Сбер обычку и иногда хеджируюсь «Префом», а потому постоянно их отслеживаю на сравнительном графике относительно друг друга.

В данный момент мы видим практически максимальное расхождение за год, а следовательно есть халявный способ заработать.

Предлагаю: зашортить обычку и сразу захеджироваться Префом на тот же объем денег. Расхождение судя по истории должно законьчится очень скоро, ну максиммум пару недель (как правило при коррекции), а следовательно пару процентов окажется у вас в кармане, учитывая, что все захеджировано и риски минимальны можно применить хорошее плечо, я в прошлый раз использовал 5-ое при расхождении в 1.5%, и поймал 7.5 процентов к депо, чего и вам желаю!

Реальный хедж риска роста доллара - есть спецы?

- 21 июля 2014, 15:10

- |

Вопрос такой вот, не знаю как к нему подступиться — может посоветуйте куда копать.

Контора занимается крупнооптовой продажей импортного товара (индия, китай, итд).

финансовый цикл занимает порядка 4х месяцев (то есть от момента захода товара, купленного в долларах и формирования себестоимости до момента получения денег от клиентов, конвертации их в доллары и отправке за бугор на закупку нового товара).

Средняя потеря на курсовых разницах составляет 2,5% от оборота.

Вопрос — вроде бы изначально фьючерсы и опционы — они и были придуманы (до того как за них взялись спекули) для хеджирования товарно-денежных рисков с длинным плечом.

Можно ли как-то, условно говоря, за страховую премию в размере 1-1,5% захеджировать риск роста курса доллара в моём случае?

Чего почитать, кому вопрос задать — посоветуйте плз!

Контора занимается крупнооптовой продажей импортного товара (индия, китай, итд).

финансовый цикл занимает порядка 4х месяцев (то есть от момента захода товара, купленного в долларах и формирования себестоимости до момента получения денег от клиентов, конвертации их в доллары и отправке за бугор на закупку нового товара).

Средняя потеря на курсовых разницах составляет 2,5% от оборота.

Вопрос — вроде бы изначально фьючерсы и опционы — они и были придуманы (до того как за них взялись спекули) для хеджирования товарно-денежных рисков с длинным плечом.

Можно ли как-то, условно говоря, за страховую премию в размере 1-1,5% захеджировать риск роста курса доллара в моём случае?

Чего почитать, кому вопрос задать — посоветуйте плз!

Торговые рекомендации на 29.05.14

- 29 мая 2014, 12:35

- |

Здравствуйте..

В Европе что то творится… Что то будет… Ждем -с.))

_________________________

________________________

С Уважением к Вам!

В Европе что то творится… Что то будет… Ждем -с.))

_________________________

________________________

С Уважением к Вам!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал