Фрс

Если ФРС не повысит ставку, то экономика США скатится в рецессию

- 12 октября 2016, 22:05

- |

«Ястребы» Комитета по открытым рынкам (FOMC) считают, что затягивание в повышении ставки может привести к рецессии в экономике США.

Члены FOMC опасаются, что если Федрезерв не начнет ужесточать монетарную политику, то в дальнейшем ему придется действовать куда агрессивнее, а это может послужить причиной снижения ВВП страны.

«Голубиная стая» ссылается на довольно-таки скромные показатели экономики и туманные перспективы инфляции. Напомним, что по итогам первого полугодия ВВП США прибавил около 1%, а динамика роста цен по-прежнему остается ниже целевых уровней регулятора в 2%.

По состоянию на 12 октября вероятность повышения ставки составляла 11,4%, а в декабре 70,6%. Однако в последние дни участники рынка все больше верят в то, что ФРС пойдет на ужесточение монетарной политики в этом году.

Также ФРС снизила прогноз по росту экономики США в 2016 году на 20 базисных пунктов с 2% до 1,8%. Изменению подвергся и прогноз уровня ставки на конец года. Сейчас большинство членов FOMC склоняется к мнению, что ставка должна быть поднята до 0,6%. Напомним, в июне данные ожидания равнялись 0,9%. В следующем году ставка, по их мнению, не превысит 1,6%, против июньского прогноза в 1,9%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Протоколы FOMC

- 12 октября 2016, 21:02

- |

*Протоколы сентябрьского заседания ФРС США показали, что руководители ФРС в сентябре ожидали довольно скорого повышения процентных ставок

*Протоколы ФРС: Руководители ФРС «немного» понизили оценку потенциала экономического роста в среднесрочной и долгосрочной перспективе

*Протоколы ФРС: Руководители ФРС ожидают, что в конце 2016 г уровень безработицы будет оставаться без изменения, а до 2019 г будет постепенно снижаться

*Протоколы ФРС: Руководители ФРС ожидают ускорения роста ВВП во второй половине

*Протоколы ФРС: Руководители ФРС ожидают, что все еще инфляция будет «немного ниже» целевого уровня 2% в 2019 г

*Протоколы ФРС: Был «веский аргумент» в пользу повышения ставок в сентябре

*Протоколы ФРС: Пересмотренные принципы операций с иностранной валютой были одобрены единогласно

*Протоколы ФРС указывают на разногласия среди руководителей ФРС касаемо сроков следующего повышения ставок

*Протоколы ФРС: Несколько руководителей ФРС заявило, что решение оставить ставки без изменения в сентябре не было единогласным

( Читать дальше )

Что будет с облигациями, если процентные ставки пойдут вверх?

- 12 октября 2016, 18:14

- |

Спрос на доходность стимулировал кредитные рынки большую часть 2016 года, что приводило к более узким кредитным спредам, более низким доходностям и щедрым прибылям в большинстве облигационных секторов. Американские облигации инвестиционного класса и высокодоходные облигации дали прибыль 9,4% и 14,7% соотвественно с начала года (по состоянию на 28 сентября). Это значит, что этот рынок стал третьим по уровню доходов за последние 20 лет. Существует две основные причины таких сильных результатов. Во-первых, США вышли из промышленного спада в феврале, что стимулировало рост прибылей в более рискованных секторах фиксированной доходности. Во-вторых, низкие процентные ставки позволили компаниям рефинансировать свои долги по более низким ценам, таким образом улучшив свои балансы и ликвидность. И самое главное, падение ставок составило примерно 67% от ставок по облигациям инвестиционного уровня и 25% от ставок высокодоходных облигаций в этом году. Так что случится, если ставки пойдут вверх?

( Читать дальше )

Основные страхи трейдера, или чем торгуем завтра?

- 12 октября 2016, 12:50

- |

Какой будет Brexit? Жесткий или мягкий? Отскочит ли пара EUR/USD от нижней границы треугольника? Чем примечательная сейчас иена, когда S&P500 может пойти на коррекцию. Нефть будет по 53 или 43? И как влияет ЮАР на дальнейшую перспективу золота?

О главных вещах внутри видео.

( Читать дальше )

По рынку.

- 12 октября 2016, 10:55

- |

Среда. 12.10.2016г.

В мире:

Ситуация на глобальных фондовых рынках накануне изменилась в худшую сторону. Наибольший выход из рисковых активов наблюдался на американских площадках, при этом долговой рынок США вчера также попал под серьёзные распродажи. Похоже, участники рынка продолжают закладываться на политические риски, связанные с выборами в США, а также на необходимое повышение ставки в декабре. Доходность 10-летних облигаций США вчера достигла полугодовых максимумов и если продажи усилятся, то в мире начнётся цепная реакция.

Отчёт алюминиевого гиганта ALCOA, с которого вчера начался сезон корпоративной отчётности в США, сильно разочаровал инвесторов. Акции компании рухнули на 11.5%. В целом, сезон отчётности может принести больше негативных сюрпризов, нежели позитивных, поэтому риски коррекции в США будут расти ещё сильнее. Индексы США во вторник потеряли 1-1,5%, максимальный спад за месяц. Японский индекс Nikkei 225 опустился в ходе сегодняшних торгов на 0,8%, китайский Shanghai Composite — на 0,4%, австралийский S&P/ASX 200 — на 0,1%, гонконгский Hang Seng — на 1,1%, южнокорейский KOSPI — на 0,3%. Заказы на промышленное оборудование в Японии в августе снизились впервые за три месяца на фоне слабого спроса, как внутри страны, так и за рубежом.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 12 октября 2016, 10:48

- |

Фондовые площадки перешли в отрицательную зону на фоне новостей со стороны ЮАР. На валютном рынке наблюдается укрепление американского доллара. В азиатскую сессию фунт восстановился на фоне новостей от Терезы Мей, которая предложила голосование в парламенте по поводу выхода страны с состава ЕС. На американской сессии стартовал сезон квартальной отчетности. Первопроходцем была компания Alcoa, которая отчиталась в негативном ключе.

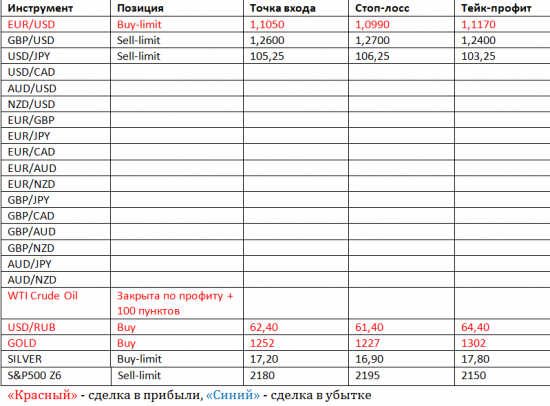

Вчерашняя продажа по нефти марки WTI была успешной. Мы зафиксировали +100 пунктов профита. Открылась покупка по паре EUR/USD. Курс российского рубля слегка ослаб на фоне движения нефтяных котировок. Ключевым событием сегодняшнего дня выступают протоколы заседания ФРС. Также будет выступать Дадли и Джордж. В целом, вероятность повышения ставки ФРС в декабре 2016 года составляет – 69,5%.

Как ФРС превращает хорошие новости в плохие

- 11 октября 2016, 16:08

- |

- Китай анонсирует постройку сталеплавильных заводов

- Инновации делают добычу газа и нефти более выгодной

- Повсеместная роботизация позволяет производителям производить больше продукции при меньшем количестве рабочих

Эти новости хорошие или плохие для ФРС?

В принципе, все это может снизить инфляцию. Если работает больше сталеплавильных заводов, то это может приводить к снижению цен на сталь; добыча нефти и газа с использованием новых технологий позволяет снизить цену; роботизация оказывает влияние как на цены, так и на зарплаты. Все это отличные новости. Это означает, что, как минимум в среднесрочной перспективе, инфляция будет ниже для данного уровня безработицы. Так что ФРС может «организовать» более высокую занятость без нарушения своего обязательства сохранять инфляцию на уровне 2%. В самом деле, для мира центробанков тяжело представить более хорошие новости.

( Читать дальше )

Рубль намерен продолжить северный поход

- 11 октября 2016, 15:22

- |

Российский рубль сумел добраться до максимальной отметки почти за год, несмотря на силу американского доллара на фоне укрепляющейся нефти и увеличения вероятности победы Хиллари Клинтон на президентских выборах в США. Достижения главного конкурента Хиллари воспринимается инвесторами как негативный фактор для товарных валют в связи с намерениями кандидата пересмотреть условия внешнеторговых соглашений, в которых принимают участие Штаты.

Высокий аппетит инвесторов к риску способствует активизации деятельности carry трейдеров, предъявляющих стабильный спрос на российские активы. При этом национальная валюта РФ не испытывает давления со стороны монетарных властей, ведь ее ревальвация идет медленнее, чем растут котировки фьючерсов на Brent и WTI: за последний месяц последние взлетели на 13-14%, в то время как пара USD/RUB просела лишь на 3,7%. При таком раскладе доходной части отечественного бюджета ничто не угрожает.

На фоне стремительно растущей нефти «быков» по рублю не особенно смущают успехи доллара США, укрепляющего свои позиции по отношению к основным конкурентам благодаря росту вероятности ужесточения денежно-кредитной политики ФРС до 70% в текущем году. Вероятнее всего, инвесторы закладывают в котировки связанных с гринбеком пар фактор «ястребиной» риторики протокола сентябрьского заседания FOMC. При этом реализация принципа «покупай на слухах — продавай на фактах» способна привести к новой волне покупок «россиянина» сразу после выхода в свет важного документа ФРС.

( Читать дальше )

Президентство Клинтон может привести экономику США к рецессии

- 11 октября 2016, 14:16

- |

Последние теледебаты между основными претендентами на президентское кресло США прошли с большим преимуществом в сторону Хилари Клинтон. И в первую очередь, это не без скандальных событий, которые крутятся вокруг Дональда Трампа.

Учитывая все эти обстоятельства, есть повод говорить о том, что мы столкнулись с большой долей вероятности того, что таки претендент со стороны демократов станет новым Президентом США. Делать выводы еще рано, ведь сам процесс голосования пройдет 8 ноября 2016 года. Но формирование инвестиционных портфелей требует времени больше, чем несколько недель. Исходя из этого, уже стоит делать первые выводы о том, как это повлияет на рынки.

Первое, что замечают эксперты – это стабильность финансовых рынков. В случае победы Клинтон, восходящая динамика фондовых площадок США сохранится, или, как минимум, останется на текущих позициях. Но есть ли повод считать, что экономика США будет расти темпами больше предыдущих уровней?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал